こんにちは、住まいのお悩み無料相談、アリネットの不動産鑑定士補兼住宅ローンアドバイザーの相樂です。

早速ですが、先日、大和市で飲食店を経営している40代の男性から離婚に伴う協議内容の確認やご自宅の処分、財産分与に関して、相談を受けました。

面談中、

「離婚で仕方なく、自宅を売る場合でも、税金って、掛かるんですか?」

と聞かれました。

今回、税理士に詳しく確認したので、離婚を機に不動産を売却する場合に知っておいてほしい税金や特例、確定申告の要否について説明します。

たとえば、

- 離婚による不動産売却後の税金には、かかるものとかからないものがある?

- 不動産売却後の税金に対して、特例を利用すると節税できる?

- 離婚後の不動産売却なら、基本的に確定申告は不要か?

まず、離婚することになってしまったら、財産分与と言い、2人でこれまで築いてきた財産を整理する必要があります。

ご自宅などの不動産は分割することが難しい財産であるため、売却して現金を分け合うケース(財産分与)が一般的です。

併せて、税金の特例や確定申告の要否についても解説していきます。

現在、離婚を検討中やご自宅をどうするか悩んでいる方は、ぜひ参考にして、賢く振舞ってください。

>>なお、一般的な不動産売却時の税金についてはこちらのページにまとめておきました。

1.離婚時の不動産売却にかかる税金の種類は?

正直、離婚をする前後でさまざまな手続きに追われてしまいます。

その内、不動産売却後の納税も重要な手続きの一つだと思います。

事前に把握しておくことでスムーズに処理できるため、以下では税金の種類や計算方法をご紹介します。

1-1.譲渡所得税

まず、譲渡所得税とは、売却によって得た利益にかかる税金のことです。

正式には、「譲渡所得税」という税目はなく、所得税・住民税・復興特別所得税の総称として扱われています。

売却で得た金額から、不動産の購入・売却にかかった費用を差し引いた「譲渡所得」に対して課税されます。

課税対象となる譲渡所得の計算方法は以下のとおりです。

収入金額-(取得費+譲渡費用)

取得費は不動産購入にかかった費用(不動産の代金や各種手数料)、譲渡費用は不動産売却にかかった費用(測量費や仲介手数料)を指します。

こうして算出された譲渡所得に所定の税率をかけ、譲渡所得税を算出します。

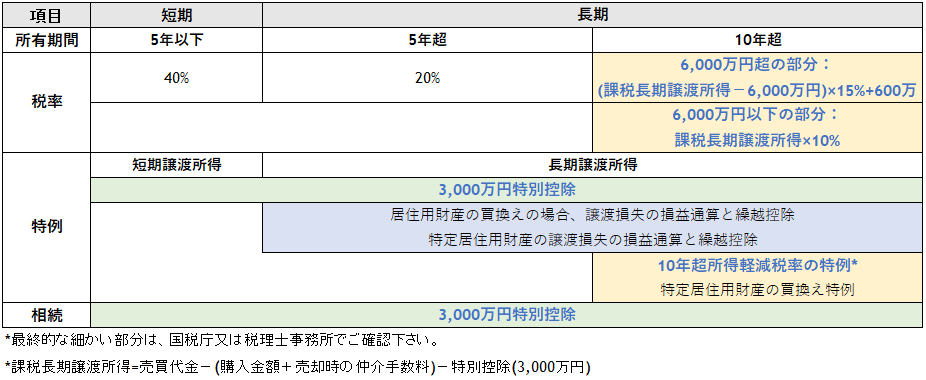

ちなみに、税率は売却した年の1月1日時点での所有期間によって変わります。

短期譲渡所得(所有期間が5年以下):税率39.63%

長期譲渡所得(所有期間が5年超):税率20.315%

しかし、離婚による不動産売却で得た利益を財産分与する場合、上記のような税金が課税されるケースはほとんどありません。

というのも、売却によって譲渡所得が発生するケース自体が少なく、発生したとしても後述する特例を適用できれば、譲渡所得税もゼロになることが多いからです。

この辺りの特例は後述します。一先ず、他の税金もご説明します。

1-2.贈与税

贈与税とは、個人から財産をもらった場合に課される税金で、一般的なケースでの計算方法は以下のようになります。

(贈与による財産総額-基礎控除額)×税率-控除額

例えば、贈与によって受け取った財産総額が1,000万円の場合は、(1,000万円-110万円)×40%-125万円となり、贈与税は231万円になります。

しかし、離婚により相手方から財産をもらった場合、通常は贈与税がかかることはありません。

というのも、名義がどちらかのものであっても、その財産は夫婦の協力の下に築いた共有財産です。

そのため、財産分与は「贈与」でなく、あくまでも離婚による「財産関係の清算」とみなされるので、贈与税はかかりません。

1-3.その他の税金

このほかに、不動産売却に関する税金としては印紙税、登録免許税、消費税が関係します。

印紙税は、売買契約書に記載された金額に応じて契約書に貼付・割印する形で納め、500万円超1,000万円以下なら1万円、1,000万円超5,000万円以下なら2万円、というように段階的に税額が変わります。

>>この辺り、こちらのページで印紙税グラフにしておきました。

他に、登録免許税は住宅ローンが残っていた際の抵当権抹消登記で、不動産1件あたり1,000円を納めます。

消費税は、不動産会社へ支払う仲介手数料や、登記手続きを司法書士に依頼した場合の報酬などにかかります。

2.離婚による不動産売却の税務上の特例は?

前述したように、離婚による不動産売却で譲渡所得が発生した場合には、以下のような特例を利用することで節税が期待できます。

2-1.3,000万円特別控除

3,000万円特別控除は、マイホームなどの居住用財産の売却によって発生した譲渡所得から最大3,000万円を差し引くことができる特例です。

つまり、売却によって生じた譲渡所得が3,000万円以下であれば、この特例を利用することで譲渡所得税をゼロにできるのです。

2-2.マイホームの軽減税率の特例

マイホームの軽減税率の特例とは、10年を超えて所有していたマイホームを売却した場合に、軽減後の譲渡所得税の税率を適用できる特例です。

譲渡所得の6,000万円以下の部分に対し、通常の長期譲渡税率の約3/4である14.21%の税率を適用することができます。

さらに、この特例は3,000万円特別控除を使っても課税対象が残っている場合に併用ができるため、さらなる節税効果があります。

離婚による不動産売却によって譲渡所得が発生した場合でも、特例をうまく利用することができれば、離婚後のさまざまな手続きがスムーズになります。

しかし、各種特例の適用にはいくつかの要件があるため、離婚前の話し合いができるうちに、きちんと把握しておくことが大切です。

>>10年以上今の自宅に住んでいる方に売却前に読んでほしい、税金の控除や特例について、具体例と共にまとめました。

3.離婚の不動産売却で確定申告は必要?

離婚に限らず、不動産売却後には確定申告が必要な場合とそうでない場合があります。

とくに離婚によって不動産売却をした場合には、離婚後に連絡を取り合うことに抵抗を感じるかもしれません。

ただ、知らないまま放置しておくと後に、延滞税などを課される恐れがあるため、確定申告の要否についても把握しておく必要があります。

3-1.確定申告が不要の場合も

まず原則としては、確定申告は売却によって出た利益に対して課税されるため、利益が生じない場合は不要となります。

しかし、利益が生じない場合でも、下記のようなケースでは確定申告が必要となります。

3-2.確定申告が必要となるケース

- 「3,000万円特別控除」、「マイホームの軽減税率の特例」などの特例を利用するケース

- 売却によってマイナスの利益が生じ、「譲渡損失の特例」を利用するケース

前述した、譲渡所得に対する特例を利用したい場合には確定申告が必要です。

また、譲渡所得でマイナスが生じた場合には、ほかの所得(給与など)から所得税などを控除できる特例があり、これを利用する場合でも確定申告が必要となります。

3-3.確定申告の方法

では、実際に確定申告をする場合の方法をみていきましょう。

3-3-1.計算式から譲渡所得を算出します

まずは前述した計算式で譲渡所得を算出し、それらを証明するための売買契約書や領収書などの添付書類を揃えます。

添付書類には、不動産の登記簿謄本や申告者の住民票なども必要になりますので併せて準備しましょう。

3-3-2.必要な情報を記入していきます

次に、税務署や市区町村役場で取得できる所定の用紙に、確定申告で必要な情報を記入して申請します。

申請は、税務署や確定申告の特設会場ほか、e-taxを利用したパソコン上での申請も可能です。

申請時期は毎年2月中旬~3月中旬の約1か月となるため、焦って申請することがないよう、事前に準備を始めておくことをおすすめします。

ちなみに、ご夫婦の関係性にもよりますが、離婚による不動産売却では通常の不動産売却よりも繊細に扱わなければならない場面が多く、不動産会社のサポートが必要不可欠といえます。

とくに税金が絡む場面では、専門的な知識が必要なうえに手続きも複雑です。

そこで、離婚によって不動産売却を検討する際には、離婚問題に強い不動産会社に相談することをおすすめします。

他にも、サラリーマンの方など、適切な税理士の方をご存じない場合、希望に応じ、ご紹介いたします。

ご自身で売却に伴う確定申告は出来ますが、キチンと記録に残すという意味で、税理士による確定申告の作成・申請は有用だと思います。

費用は、規模によりますが、一回5万円から10万円ぐらいだと思います。副業などある方でも20万円ぐらいに収まると思います。

この辺り、どうしようか、迷っている方はご相談ください。ご希望に沿った方を何人か無料でご紹介いたします。

念のため、私たち、アリネットのグーグル上の口コミはこちらのページにまとめてあります。

4.離婚による不動産売却でかかる税金や特例、確定申告まとめ

今回は、先日相談のあった離婚の不動産売却を検討している方の事例を参考に税金の種類や特例、確定申告の要否について解説しました。

離婚や不動産、税金関連は繊細な問題なうえ、専門的な知識を必要とするため、売却のご相談は離婚問題に強い不動産会社を選ぶとスムーズに進めることができます。

今回の大和市以外にも、私たち、アリネットでは2022年に入って、函館と弘前、会津若松と偶然ですが、北部で離婚に伴うご自宅の売却をサポートしています。

他にも、大分や長崎でのご自宅の任意売却もサポートしてきましたので、離婚が理由でご自宅の売却を検討されている方は滞納など状況が悪化する前に、ご連絡頂けると幸甚です。

弊社では地域にある30社を越える不動産業者へのヒアリングによる無料査定をおこなっておりますので、まずはお気軽に査定をご依頼ください。

価格の査定だけでなく、離婚の協議の条件設定など自宅の売却も併せ、まとめて対策を検討したい方、ぜひアリネットまでご相談ください。

私たちの場合、たらい回しなく、実務担当が直接対応いたします。

>>これまでうまく行った解決事例はこちらのページにまとめてあります。

念のため、離婚で悩む方向け、離婚時の不動産対応のチェックリストはこちらのページにまとめておきました。

この記事へのコメントはありません。