目次

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、(株)リビングインで住まいのトラブル相談・提案を担当しているファイナンシャルプランナー兼宅地建物取引士の相樂です。

今回はちょっと前になりますが、去年の12月に相談を受けた、空き家の売却タイミングや節税の組み合わせとその注意点について、司法書士の西門と共にその時に調べた内容や現在の情報を踏まえ、解説しました。

この前の相談だけでなく、両親や親族から引き継いだ実家の使用方法や処分に困っている方は少なくありません。去年の12月にあった空き家に関するご相談では、現時点で空き家を使用する予定はないが、「どうしても幼少期や家族との思い出が残る実家を安易に処分することが出来ない」という思いが強いものの、適切なメンテナンスをせずに長年放置してしまい、これからどうしたら良いかと相談でした。

しかし、近年全国的に空き家が増加したことが社会問題へと発展しているため、適切なメンテナンスも施さずに放置したままでいると放火や隣人トラブル等空き家特有のリスクが生じる可能性が高いため、非常に危険だと思います。

例えば、人の手入れが施されていないことでいつ倒壊してもおかしくないような空き家は、『行政代執行』という行政が強制的に家屋の解体をするなどの対処を講じる可能性があります。行政代執行は法的効力のある執行方法となっているため、拒否することはできません。

ちなみに、「行政が勝手に処分してくれるならむしろ得なのでは?」と思われる方も多いですが、これらの対処にかかった費用は全額空き家の所有者に支払い義務が生じるため、所有者にとっては全くメリットがないので注意が必要です。実際、過去に行政代執行により強制的に空き家の解体がなされた事例の中には、約800万円もの費用を請求された方もいます。

このため、今後も所有する空き家を使用する予定がないのであれば、節税のメリットがある内に早急に売却することも検討してみてください。思い出が残る実家を手放したくないと思う気持ちも十分に理解はできますが、このままではあなた自身が各種請求に終われ、取り返しの付かない状況に陥ってしまう可能性が高いため、売却してリスクを減らす方が賢明だと言えます。

2019年に税制改正の大綱で空き家に関わる譲渡所得の特別控除適応期限が延長されたことで、2023年度中に売却をしておけば節税効果も期待できるため、長期的にかかる維持費や税負担などを考慮しても今が絶好のチャンスとなっているためです。そのため、この記事では『相続で引き継いだ実家に使用できる余剰所得の特別控除の具体的な概要』や『所有している空き家を放置することで所有者であるあなたにどのようなリスクが生じるのか?』について、詳しく解説していきます。

所有する空き家の処分方法に悩んでいたり、特別控除を受け、賢く売却したい方は、ぜひ最後まで読んで参考にしてみてください。

1.相続で引き継いだ実家に使用できる譲渡所得の特別控除特例とは?

ここで言う『譲渡所得の特別控除特例』とは、正式には『被相続人の居住用財産(空き家)に係る剰余所得の特別控除の特例』のことを指します。具体的には、両親や親族などから遺贈や相続により取得した相続人又は受遺者(遺贈により空き家を引き継いだ人のこと)が該当する不動産(空き家や土地など)を一定の条件を満たしたうえで売却した場合、この不動産にかかる譲渡所得から3,000万円を特別に控除してくれる制度です。

『被相続人の居住用財産(空き家)に係る剰余所得の特別控除の特例』は2019年の税制改正要望の結果、2019年12月末日とされていた適用期間が2023年12月31日までに延長されることが決まっており、同年中に一定条件を満たした空き家を売却することでこの特例を受けることが出来ます。

この制度を利用することで空き家などの不動産を売却する際に発生する税金の負担を軽減することが可能なので、ぜひ検討してください。

ちなみに、『被相続人の居住用財産(空き家)に係る剰余所得の特別控除の特例』を受けることができるのは、規定されている条件に加えて『2019年4月1日以後に譲渡した空き家などの不動産』が対象となっています。このため、この時期よりに前に売却した方はこの制度を利用することが出来ないので、事前にいつ売却したのかを確認しておくようにしてください。

実際に、相続で引き継いだご実家を売却し、余剰所得の特別控除の特例を使った事例はこちらです。

1-1.そもそも譲渡所得とは?

上記で記述した『譲渡所得』とは、あなた自身が『譲渡(売却)することによって生じる利益(所得)』のことです。具体的には、土地や建物などの不動産をはじめゴルフの会員権や株式、書画骨董品や宝石などを売却した際に発生した利益(譲渡所得)に対して、『所得税と住民税、復興特別所得税』が課税される仕組みとなっています。

ちなみに、事業用で使用する商品などの資産や山林などを売却して得た所得は、譲渡所得の対象にはならないため注意が必要です。これらの資産はそれぞれ『事業所得又は雑所得』と『山林所得』として課税されます。

1-2.譲渡所得の特別控除とは?

相続(遺贈)した空き家などの不動産を売却することで譲渡所得の特別控除を受けるには、そもそもこの制度がどういったものなのかを知っておく必要があります。譲渡所得への課税は『土地や建物などの資産』だけでなく、『それ以外の資産』にも科せられるので、違いを知っておくことでスムーズに税金対策を講じることができるようになるためです。

そのため、ここでは『土地や建物などの資産の譲渡所得の特別控除』と『土地と建物以外の資産の場合に適応される譲渡所得』について解説していきます。

1―2―1.土地や建物などの資産の譲渡所得の特別控除

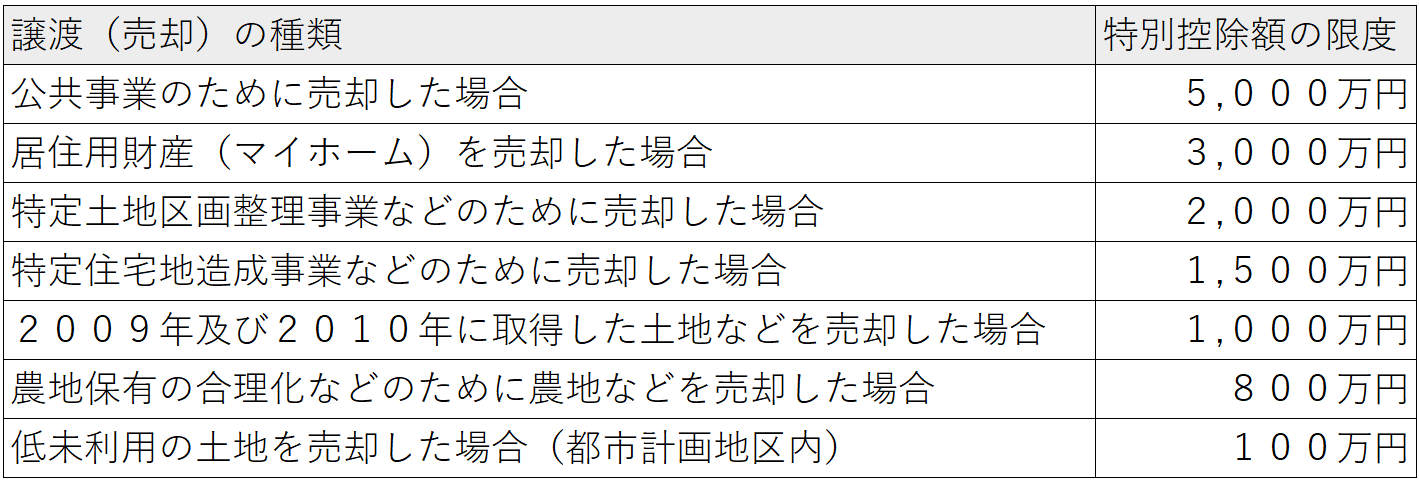

空き家などの建物や土地の資産を売却(譲渡)した場合、譲渡所得から特別に控除を受けることができる特例が全部で7種類あります。具体的には、以下の表を確認してください。

上記の表を見ると分かる通り、特別控除を受ける際は土地や建物などの資産を売却した時の状況に応じて適応される特例が異なるうえに、それぞれの特例ごとに控除額の限度額が設けられているため、節税対策を講じる際は注意が必要です。

さらに、土地や建物などの売却で発生する譲渡所得から差し引く特別控除額は『その年の譲渡益(譲渡所得)の全体を通して最高5,000万円までが限度』となっている点にも注視する必要があります。

このため、複数の不動産を売却する予定の方で特別控除による節税効果を最大限発揮したいのであれば、全体の譲渡所得にも注視したうえで空き家の売却を進めるようにしてください。

1-2-2.土地や建物、株式など以外の資産の場合

土地や建物、株式など以外の資産を売却した場合の特別控除額は、『短期譲渡所得』と『長期譲渡所得』を併せて最大50万円までと定められています。この際、売却した利益が50万円以下の場合は所得税の申告をする必要はありません。

ちなみに、譲渡所得には『短期譲渡所得』と『長期譲渡所得』という2種類の所得の概念があり、資産を所有していた期間に応じて税額を算出します。

具体的には、『短期譲渡所得』とは『所有期間が5年以下の資産を売却する際に生じる所得(利益)』のことです。例えば、2017年7月から所有している資産を2021年7月に売却した場合、短期譲渡所得の算式で算出された税額を納付する仕組みとなっています。

一方で、『長期譲渡所得』は『所有期間が5年以上の資産を売却する際に生じる所得(利益)』のことで、短期譲渡所得よりも課せられる所得税や住民税の税率が低いのが特徴です。ちなみに、自身の研究成果などの特許権を売却した場合は、所有期間が5年以下であっても長期譲渡所得に該当します。

補足ですが、『短期譲渡所得』と『長期譲渡所得』の所有期間は『売却した年の1月1日時点で5年以内か、5年以上なのか』で決まります。例えば、2013年6月15日に取得した空き家などの売却を2018年10月25日に完了した場合、所有期間は2014年1月1日から5年以下に該当するので、『短期譲渡所得』に分類される仕組みです。一方で、『長期譲渡所得』も同様に売却した年の1月1日時点を起点に所有期間が5年以上経過している場合に区分されます。

このため、該当する資産の譲渡所得を区分する際は、売却した年の1月1日から逆算して所有期間を計算するようにしてください。

2.3,000万円控除を受けることのできる家の条件は?

『被相続人の居住用財産(空き家)に係る剰余所得の特別控除の特例』に関する3,000万円の特別控除は全ての空き家に適応される訳ではありません。

相続で引き継いだ実家などの空き家を売却する際、3,000万円の特別控除を受けるためには、以下の3つの条件を満たす必要があります。

- 相続する前に、被相続人以外に居住をしていた人がいないこと

- 1981年(昭和56年)5月31日以前に建築された家屋であること

- 区分所有建築物(マンション等)以外の家屋であること

この制度はあくまでも相続(遺贈)した空き家のみを対象としているため、投資用に購入した物件が空き家になったからと言って適応される訳ではありません。

ちなみに、『相続する前に、被相続人以外に居住をしていた人がいないこと』とは、『被相続人が亡くなるまで対象となる空き家に1人で住んでいた』という意味があります。例えば、あなたの両親が住んでいて父親が亡くなった場合は、母親がまだその家に住んでいるため『相続する前に、被相続人以外に居住をしていた人がいないこと』の要件にはあてはまらず特別控除を受けることが出来ないので、売却する際は注意が必要です。

2-1.3,000万円控除を受けるための条件とは?

上記で記述した空き家の条件とは別に、3,000万円の控除を受けるための条件が設けられています。具体的には、以下の点です。

- 売却した方が相続や遺贈により特別控除の要件を満たしている不動産を取得した

- 相続した家屋(空き家)を売却するか、家屋とともに敷地や借地権を売却する

譲渡所得の3,000万円の控除を受ける際に満たしておく必要がある条件は、上記の2つだけではありません。

『相続した家屋(空き家)を売却するか、建物とともに敷地や借地権も売却』には、相続(遺贈)した時点から売却までに事業用や貸し付用として使用されていないことも条件となっています。

例えば、相続した時点から空き家を賃貸などで人に貸していた場合、事業用として使用していたと見做されるため、この特別控除を受けることはできません。あくまでも相続から売却までの期間中、空き家となっている不動産に対して適応される制度となっているためです。

このため、相続した時点から売却までに空き家であったことを証明するために、『被相続人居住用家屋等確認書』と呼ばれる書類を交付してもらう必要があります。『被相続人居住用家屋等確認書』は、空き家の使用状況が分かる写真や固定資産税の課税証明書の写しなどを、あなたが属する市区町村の担当課の窓口に提出して交付してもらうことが可能です。

2-1-1.被相続人が老人ホームに入所していた場合も特別控除が適応される

被相続人が対象となる空き家に住んでいなかった場合でも、譲渡所得の特別控除を受けることができるケースがあります。具体的には、『被相続人が老人ホームに入所していた場合』です。

近年、老人ホームを終の住処にする方が増えており、実家ではなく老人ホームで亡くなる方が増加したことを受けて、こういったケースは例外として特別控除を受けることができるようになりました。

ただし、老人ホームに入所していた場合であっても一定の条件を満たす必要があります。被相続人が亡くなる直前まで空き家に住んでいたケースと同様に、老人ホームに入所していた場合も適応要件を満たしていることが条件となっているためです。

2-1-2.現在、住んでいるマイホームを売却する際にも特別控除を受けることができる

現在あなたが住んでいるマイホームを売却した場合、不動産の所有期間に関わらず『譲渡所得から最大3,000万円まで』控除を受けることが可能です。空き家を減らすことを目的に設立されたこの制度を、あなたのマイホーム売却にも適応することができるようになったためです。

ただし、娯楽などの目的で保有している別荘や特例の適応を目的に入居した不動産などはこの制度を利用することはできません。あくまでも、あなたが住居することを目的に購入したマイホームを売却した時のみに適応されます。

ちなみに、現在住んでいるマイホームの所有期間が10年を超えている場合は、3,000万円の特別控除と別に『税率が軽減される特例』を併用することが可能です。

2-2.耐震基準を満たしていない空き家が特例控除を受けるには、耐震リフォームが必要

3,000万円の特例控除を受けるためには、『耐震基準を満たした状態で売却したのか』も重要なポイントになります。この特例控除が適応される空き家の条件の1つに『家屋を譲渡する場合、その家屋が現行の耐震基準に適合するものであること』と定められているためです。

このため、現代の建築基準法で定められている『新耐震基準(1981年に法改正された建物耐震基準のこと)』を満たしていない空き家を売却する場合は、買主に売る前にあなた自身で耐震リフォームをしておく必要があります。仮に耐震基準を満たしていない状態で売却してしまうと、他の条件を満たしていても3,000万円の控除を受けることができなくなってしまうため、注意が必要です。

とはいえ、この制度を適応するためだけにリフォーム工事を行うのはおすすめできません。所有する空き家の規模によっては、高額なリフォーム費用がかかるケースも多いため、せっかく3,000万円の控除を受けても全体的に見たら損をする可能性が高いためです。

このため、あなたが所有する空き家が耐震基準を満たしていないのであれば、建物を取り壊して更地にしてから売却することをおすすめします。空き家の規模や状況によっては解体費用の方が安く済む可能性があるためです。この辺りは売却担当とキチンと方針を話、最も効率のいい条件

2-3.特別控除を受けるため、いつまでに空き家の売却を完了させればいいの?

現状、空き家にかかわる譲渡所得の特別控除を受けるには、『2019年4月1日から2023年12月31日までに譲渡や決済、登記を全て完了させる』ことが条件となっています。

まだまだ空き家問題が解決に至っていないうえに、今回期間の延長がなされたことで「2023年以降もこの特例控除は延期されるのではないか?」などの意見もあります。

しかし、実際にどうなるかは誰にも分かりません。このため、個人的には控除を確実に受けるため、2023年12月末日までに全て完了させることをおすすめしています。

3.3,000万円の特別控除を受ける際の注意点

相続した空き家に対して3,000万円の特別控除を受ける際は、以下の5点に注意する必要があります。

- 内縁関係や同族会社などの特殊関係者への譲渡は適当されない

- 相続税額の取得費加算との重複適応はできない

- 相続した空き家の売却金額は1億円以下

- 買い手が見つからない可能性がある

- 譲渡所得の特別控除の特例には確定申告が必要

重要な内容となっているため、それぞれ詳しく解説していきます。

3-1.内縁関係や同族会社などの特殊関係者への譲渡は適当されない

『特殊関係者』と呼ばれる配偶者や内縁関係にある方に売却した場合、3,000万円の特別控除は適応されません。3,000万円の特別控除は、あくまでも所有者(売主)であるあなたと特殊な関係を持っていない方に売却した場合にのみ適応される制度となっているためです。

具体的に、特殊関係者に該当する方は、以下の通りになります。

- 配偶者

- 直系血族(子供、孫、祖父母など)

- 生計を共にしている親族

- 内縁の妻または夫

- 上記以外の方で、所有者(譲渡者)から受ける金銭などで生計を維持している者

上記に該当する方に売却した場合、この特別控除を利用することはできません。このため、相続した空き家の売却を検討している方は、必ず自身と特殊な関係を持っていない方に譲渡するようにしてください。

3-2.相続税額の取得費加算との重複適応はできない

法律上、相続した空き家売却(譲渡)の3,000万円特別控除の特例と『相続税額の取得費加算(売却時に支払った相続税の一部を取得費として控除できる制度のこと)』は重複して適応することはできません。

仮にあなたが所有している空き家がどちらの適応要件も満たしている場合は、どちらの特例を利用するか検討する必要があるため、それぞれに規定された算式で算出した税額を基にあなたが得となる方を適応するようにしてください。

3-3.相続した空き家の売却金額は1億円以下

3,000万円の特別控除を受けるには、空き家の売却代金の価格設定に注意する必要があります。3,000万円の特別控除は、『1億円以下の価格で譲渡(売却)された空き家』に適応されるように定められているためです。

さらに、あなた以外の相続人が相続した空き家を売却する場合、双方合わせて売却価格を1億円以内に収める必要があります。例えば、あなたと兄弟が相続人となる各々の空き家を売却する際、お互いが4,500万円ずつで売却が完了している場合は、この特定を受けることが可能です。

3-4.買い手が見つからない可能性も?

空き家は人が生活を送っている住宅に比べると人の手入れが行き届いていないと言ったイメージを持たれやすいため、空き家であることを理由に避ける買い手候補も少なくありません。

このため、あなたが所有する空き家になかなか買い手が付かない場合、お近くの空き家問題や管理に詳しい不動産会社に相談をしてみてください。こういった不動産会社は、空き家を売却する際の豊富な知識や経験を保有しているため、どのようにしたら、空き家の買主が見つかりやすくなるか、具体的な解決策を提案してくれることを期待できます。

3-4-1.売却せず、すぐに所有する空き家を処分したい方は、国に土地を引き取ってもらう

売却せずにすぐに空き家になった土地を処分したい方は、2023年春頃に開設予定となっている相続ルールの新制度の利用を検討してみてください。

2021年7月15日時点で公表された情報によると、この制度は法務省が定める一定条件を満たすことで国に土地を引き取ってもらうことができるため、不要な土地をすぐに処分することが可能です。

ただし、この制度は土地しか国に引き取ってもらうことができないため、あなた自身で空き家を解体しなければなりません。さらに、条件を満たしているかどうかは法務局が実地調査などを通じて審査する上、審査手数料が約5~10万円程度発生するため、あなたの負担が大きくなる可能性が高いです。

このため、この制度を利用する際は具体的な詳細を把握したうえで利用するようにしてください。

3-5.譲渡所得の特別控除の特例には確定申告が必要?

両親などから相続や遺贈で引き継いだ不動産を売却した場合や家屋を全て取り壊してから売却した場合、どちらも確定申告を行う必要があります。なぜなら、不動産を売却し、利益が発生した場合、売却した年の年度末(例えば、翌2月に)に確定申告するように法律で義務付けられているからです。

仮に税務署が定める期限内に確定申告をしなかった場合、3,000万円の特別控除を受けられなくなる可能性があるだけでなく、期限内に申告しなかったことでペナルティーを受けることになってしまうため、必ず年度末の確定申告をするようにしてください。

3-5-1.税務署が定める期限内に確定申告をしなかった場合のペナルティー

税務署が定める期限内に確定申告をしなかった場合、罰金として『無申告加算税(申告期限までに必要な確定申告を行っていなことで納税者に課せられる国税のこと)』や『延滞料(納税が遅れたことに対して課される国税)』を本来納めるはずの納税額に課される可能性があります。

例えば、『無申告加算税』は条件によって課せられる税率が異なりますが、最大で20%の税率が課せられるケースもあるため、注意が必要です。

一方で、『延滞税』が発生した場合は、年利で最高14.6%となっており、納税が遅れた分の日数分が加算される仕組みとなっているため、放置すればするほど延滞税の負担が重くなってしまいます。

このため、確定申告や納税の期限を過ぎからと言って放置せず、すぐに管轄の税務署に問い合わせようにしてください。気付いた時点ですぐに問い合わせることで、申告する意志があると認められやすくなるため、ペナルティーを受けずに済むことを期待できます。

ちなみに、申告期限をすぎたからと言って必ずしもこれらのペナルティーが課せられる訳ではありません。仮に、確定申告を忘れてしまった場合、申告の期限から1ヶ月以内にあなたが属する税務署に連絡して事情を説明したうえですぐに申告の手続きを踏めば、無申告加算税などのペナルティーを課せられずに済む可能性もあります。

4.空き家を放置しておくことのリスクと問題

ここまでの解説で、相続(遺贈)した空き家を早急に売却することで節税効果が期待できることをご理解いただけたかと思います。しかし、節税効果があると知りつつも、両親から相続や遺贈で引き継いだ実家などの不動産に思い入れがあり、今後も使用する予定はないが、なかなかすぐには手放すことができないと悩む方が多いのが実情です。

両親から引き継いだ実家などは、あなた自身にとってもかけがえのない思い出が詰まっているため、そのように思う気持ちも十分に理解できます。とはいえ、空き家に適切なメンテナンスや手入れを施しているのであれば問題ありません。

しかし、これまでのご相談内容を踏まえると、何の手入れもせず、所有する空き家を放置しているなら非常に危険だと思います。適切なメンテナンスや手入れが施されていない空き家に対して、厳しいペナルティーが用意されているため、早急に何らかの対処を講じる必要があります。

4-1.固定資産税が6倍になる

適切なメンテナンスや人の手入れが施さずに空き家を放置していると、固定資産税が通常時の6倍の税額になる可能性があります。一般的に小規模住宅用地の特例を受け、固定資産税は6分の1になっていますが、そのメリットを受けられなくなるイメージです。

空き家の放置は近隣住民や建物周辺を通った人の命を脅かす危険性が高いことで社会的に問題視されているため、法改正により空き家対策の一環として『住宅用地の特例』を適応しないと定められてしまったためです。

通常『住宅用地』と呼ばれる人が生活を送っている住宅では、既述の小規模住宅用地の特例を受け、固定資産税は最大で1/6、都市計画税が最大1/3まで減額されています。しかし、空き家に関する法改正がなされたことで、正しい管理が施されていない空き家にはこの減額の特例が適応されなくなってしまいました。

減額されている状態の固定資産税だけでも負担が大きいのに、さらに税額を増やされてしまうとあなた自身が経済的に苦しい状況に追い込まれかねません。このため、相続した空き家を放置したままでいるのであれば、早急に正しい対処を講じる必要があります。

4-1-1.空き家対策特別措置法(空き家等対策の推進に関する特別措置法)とは?

上記で記述した法改正とは、『空き家対策特別措置法(空き家等対策の推進に関する特別措置法)』のことを指します。放置されている空き家があることで地域住民の生活や健康、財産などに悪影響を及ぼしているため、適切な管理を行っていない所有者に対して厳しいペナルティを科せることを目的にこの法改正がなされました。

4-2.行政処分が下り、罰金が科せられる可能性がある罰金・罰則

『空き家対策特別措置法(空き家等対策の推進に関する特別措置法)』の法改正がなされたことで、所有している空き家を放置したままでいると行政処分が下り罰金や罰則などが科せられる可能性があります。

具体的には、『特定空き家(適切な管理がなされていないことで人の命や健康に深刻な影響を及ぼす危険性が高いと判断された空き家のこと)』に指定され、状況改善を求められているにも関わらず行政の勧告を無視しつづけた場合です。

いつまでも勧告に従わず無視し続けていると、ペナルティーとして最大50万円以下の罰金を科せられてしまうため、早急に空き家の売却やメンテナンスなど何らかの対処を講じるようにして下さい。

5.特定空き家等の判断基準とは?

特定空き家等に指定される判断基準は、以下の4点です。

- 倒壊など著しく保安上危険となる恐れのある状態

- 著しく衛生上有害となる恐れのある状態

- 著しく景観を損なっている状態

- 周辺住民の生活環境に悪影響を及ぼす状態である

それぞれ詳しく解説していきます。

5-1.倒壊など著しく保安上危険となる恐れのある状態

建物の劣化や破損などによりいつ倒壊してもおかしくない状況の空き家は、特定空き家に指定される可能性があります。例えば、構造上建物の安全性を維持するために重要な基礎や柱、土台などの主要構造部が破損している場合です。

建物の構造上、主要構造部が破損してしまうと建物自体の重さを支えられなくなってしまいます。仮に空き家が倒壊してしまうと近隣住民や建物の近くを通った人の命を脅かす危険性があるため、特定空き家の対象となる可能性が高いです。

5-2.著しく衛生上有害となる恐れのある状態<

空き家の敷地内に不法投棄などによりゴミが放置してある場合、特定空き家に認定されてしまう可能性があります。長期間ゴミが放置してあることで、生ゴミなどが腐敗した臭いが漂ううえに、野良猫やネズミなどの害獣が住み着きやすくなることで糞尿などの悪臭を発生させるためです。

ゴミの腐敗臭や害獣などの糞尿は健康被害に悪影響を及ぼすような異臭を放つことで、地域住民の身体に深刻なダメージを負わせてしまう可能性が高いため、ペナルティーを受ける対象となっています。

このため、所有する空き家に不法投棄などがなされている場合は、早急に処分するようにしてください。敷地内をゴミ1つ落ちていない状態にしておくことで特定空き家に指定されるリスクを減らすことができます。

5-3.著しく景観を損なっている状態

空き家の景観が悪化していることで、特定空き家に指定されるケースがあります。例えば、建物や塀に落書きがされていたり、庭の雑草や草木が伸び放題になっている状態などです。

このような状態の家は、犯罪予備者にとって犯罪を犯しやすい環境だと判断されやすいため、街全体の治安悪化に繋がることを懸念して特定空き家に指定する判断基準となっています。

このため、庭の草木が伸び放題になっていたり、第三者による落書きがなされている場合は、すぐに手入れを施すようにしてください。特に落書きは1つでも残っていると、別の方が真似をしてどんどん書き込まれてしまうため、特定空き家に指定されるリスクが高くなります。

5-4.周辺住民の生活環境に悪影響を及ぼす状態である

上記で解説した問題により、周辺住民の生活環境に悪影響を及ぼす危険性が高いと判断された場合、特定空き家に指定されてしまいます。空き家に関する罰則や罰金は、地域住民の命や生活を守ることも目的とされているためです。

このため、少しでも所有している空き家が周辺住民の生活環境や命などに悪影響を及ぼす危険性があるのであれば、根本的な対策を講じる必要があります。

6.空き家を放置しておくことのデメリット

空き家を放置しておくデメリットは、以下の2点です。

- 住宅の価値が下がる

- 損害賠償請求などの訴訟を起こされる可能性がある

それぞれ詳しく解説していきます。

6-1.住宅の価値が下がる

空き家を放置しておくこと起こり得るリスクは、行政による罰金や罰則だけではありません。空き家を放置しておくことで建物自体が老朽化し、住宅の評価額が低下する可能性があります。人の手入れが施されていない建物は、通常の建物よりも劣化スピードが速まるためです。

このため、あなた自身の資産を守るためにも、業者に依頼をして定期的なメンテナンスを施すようにしてください。仮に頻繁に業者に依頼するのが厳しいのであれば、建物自体に資産価値が無くなる前に売却することをおすすめします。

6-2.損害賠償請求などの訴訟を起こされる可能性がある

空き家を放置しておくことで周辺住民から損害賠償請求などの訴訟を起こされる可能性があります。例えば、敷地内に不法投棄されたゴミや伸び放題となっている草木に放火されたり、漏電などの理由で火事が起きたりして地域住民に危害を与えた場合です。

本来、住宅地から出火した火災は失火責任法により、損害賠償責任が問われないと定められていますが、空き家を放置したことによる火災は所有者に過失があると判断されやすいため、この法律が適応されなくなってしまいます。

そのため、仮にあなたが所有している空き家から出火した火災に対してこの法律が適応されず第三者に危害を与えた場合、高額な損害賠償を請求される可能性が高いです。

実際に、日本住宅総合センターが公表した『空き家発生による外部不経済の実態と損害額の試算に係る調査』の資料を見ると、空き家が火災になったことで隣人が亡くなってしまった場合、人身損害や物損損害など併せて6,375万円の損害賠償金の支払いを空き家所有者に請求される結果となっています。

『空き家発生による外部不経済の実態と損害額の試算に係る調査』は、空き家所有者に対する民事上の責任を追及する際の基準をして公表されているため、今後、このデータを参考に高額な損害賠償を請求される事例が増加するかもしれません。

7.相続した空き家の処分や使用方法に困っている方は、不動産会社に相談するのがおすすめ

相続した空き家の処分や使用方法に困っている方は、空き家問題に精通している不動産会社に相談することをおすすめします。このような不動産会社は、様々な空き家問題を解決に導いてきた実績と知識を保有しているため、あなたの状況に適した解決策を提案してくれるためです。

こういった不動産会社の中には、税金などのお金に関するプロである『ファイナンシャルプランナーや住宅ローンアドバイザー、宅地建物取引士』等の資格保有者が在籍している不動産屋もあるため、空き家にかかる3,000万円の特例控除などの税金に関する相談を行うこともできます。特別控除以外にも利用できる節税対策や空き家に関する制度について詳しく教えてくれるため、経済的な負担を減らし、空き家を処分する方法や維持していく方法を教えてもらうことが可能です。

7-1.空き家問題を相談する不動産会社を見極めるポイント

上記で不動産会社に相談することをおすすめしましたが、中には悪質な不動産会社もあるため、信用できる不動産会社なのかをしっかりと見極めることが重要となります。具体的には、『地元の信用できる不動産会社』やGoogleマイビジネスやSUUMOなどを見て『口コミの良い不動産会社』に相談するのがおすすめです。

7-1-1.『地元の信用できる不動産会社』とは?

その土地で長年営業している実績があるため、地域の物件や不動産会社、管理会社などの特徴を把握しています。このため、それぞれの特徴を踏まえて、効果的な解決策を見つけ出してくれるはずです。

7-1-2.『口コミの良い不動産会社』とは?

利用者のリアルな声が寄せられているため、その不動産屋の特徴を詳しく知ることが出来ます。ただし、口コミが良いだけで決めてはいけません。不動産会社の中には、サクラを雇って自社の有利となる口コミを投稿させている不動産屋もあるため、ネット上に記載されている『免許番号の()内の数字』も併せて判断することが重要となります。

具体的には、『免許番号の()内の数字』の(2)や(3)といった数字が大きい不動産会社がおすすめです。なぜなら、()の数字が大きい不動産会社は、創業から長い歴史があり、違法行為を行わない可能性が高く信頼できます。

その根拠は、不動産会社は違法行為を行うことで各知事や国土交通省から免許を剥奪されるケースがあり、再登録をしても(1)から出直さなければいけないことです。このため、()内の数字が大きい不動産屋を選ぶことで、信頼できる優良な不動産会社を見つけ出すことができます。

7-2.不動産会社に相談するメリット

不動産会社に相談することで、特例控除を適応されるように売却するにはどうすればいいのか具体的な売却方法を教えてくれます。空き家に関する相談窓口などに相談をしても、一通りの適応条件だけしか教えてくれないため、具体的な売却方法を教えてくれるのは非常に大きなメリットです。

もちろん、空き家を売却をせずに維持していく方法についても相談に乗ってくれるため、特例空き家に認定されないための対策方法を提案してくれることも期待できます。

7-3.不動産会社に相談するデメリット

不動産会社だからといって、必ずしも空き家問題の相談に乗ってくれるとは限りません。空き家は様々なリスクを抱えていることで、面倒ごとに関与したくないと考える不動産屋も少なくないためです。中には、空き家にかかる3,000万円の特別控除に関する詳細な知識を保有していない不動産会社もいます。

こういった不動産会社に売却を依頼してしまうと、売却することだけを目的に進められてしまうケースが多く特別控除が適応されない可能性があるため、注意が必要です。

このため、空き家問題に関する相談や譲渡所得の特別控除適応を視野に入れて売却を進めたいと考えている方は、必ず『空き家問題や不動産トラブル』に意欲的に取り組んでいるお近くの不動産屋に相談するようにしてください。

こういった問題に積極的に取り組んでいる不動産会社は税金や売却方法、リスクを軽減して維持していくための知識を豊富に保有しているため、あなたの満足のいく解決へと導いてくれます。

8.相続した実家で使用する3,000万円特別控除についてのまとめ

今回は、相続した実家を売却した際に適応される3,000万円特別控除について、空き家を放置するリスクやデメリットを交えて詳しく解説してきました。以下、この記事で解説した相続した実家で使用する3,000万円特別控除についてのまとめです。

- 被相続人の居住用財産(空き家)に係る剰余所得の特別控除の特例の適用期限が4年間延長された

- 土地や建物などの資産やそれ以外の資産によって譲渡所得の特別控除額の上限が異なる

- 3,000万円控除をうけるためには、さまざまな条件を満たす必要がある

- 被相続人が老人ホームに入所していた場合や相続人が住居用に購入した自宅を売却する際は、空き家にかかる譲渡所得の特別控除を適応することができる

- 空き地を放置していると固定資産税の増額や損害賠償請求などのペナルティーを受ける可能性がある

- 相続した自宅を今後使用する予定がないのであれば、更地にして売却するのがおすすめ

- 3,000万円特別控除を受ける際は、相続税額の取得費加算との重複などに注意する必要がある

- 譲渡所得の一つである3,000万円の特別控除の特例を受けるには、確定申告が必要

両親から相続や遺贈した実家などの不動産の対処方法が分からずに、空き家として所有したままでいる方は少なくありません。中には、手入れやメンテナンスを施さずにそのまま放っておいている方も多いです。

しかし、人の手入れやメンテナンスが施されていない空き家は、放火や倒壊、ゴミの不法投棄など様々なリスクが生じる可能性が高いため、早急に対処を講じる必要があります。と言うのも、これまで書いてきた通り、空き家に何も手を加えずに放置したままでいると、行政による罰金や罰則などのペナルティーに加え、周辺住民から高額な損害賠償を請求される可能性があるためです。

このため、今後空き家を使用する予定のない方は、2023年12月31日までに売却することも一度検討してみてください。空き家にかかる譲渡所得の特別控除の特例適応期限が延長されたことで、3,000万円の特別控除による節税対策を講じた状態で空き家を処分することができます。

とはいえ、空き家の特例控除を受けるためには、様々な条件を全て満たす必要があるため、2023年12月末までに売却を完了しても適応されない方がいるのも事実です。

そのため、この記事では『空き家問題に精通している不動産会社』に相談することをおすすめしました。空き家問題に積極的に取り組んでいる不動産会社は、特別控除が適応されるようにするための具体的な売却方法を教えてくれるうえに、条件を満たしていない場合にできるだけ損をせずに処分する方法を教えてくれるため、あなたの満足のいく解決へと導いてくれることを期待できます。

仮に、空き家問題に意欲的に取り組んでいる不動産会社が身近にいない方は、アリネットの無料相談からご相談ください。私たち、アリネットは空き家所有者の方が抱える問題を数多く解決に導いてきた実績や知識を保有しているため、あなたの力になることができます。

さらに、アリネットには税金やお金に関する専門的な知識を持つ『ファイナンシャルプランナーや住宅ローンアドバイザー、宅地建物取引士』の資格保有者が在籍しており、不動産にかかる税金やお金に関する悩みも解決に導くことも可能です。もちろん、最終的な税理士や弁護士等の外部専門家と共に空き家の相談に当たっています。なお、アリネットの無料相談では、可能な範囲でその場で分かる情報を基にすぐに解決策をご提案しています。ぜひ気軽にご相談ください。

最後に、部屋探しの経験が2回以下の方に特に、読んでほしい4,600件の失敗談を基に作った内見時のチェックリストはこちらのページです。人気のある他社の内見チェックリストも同様にまとめています。事故物件を調べ、見て来ましたが、実際に全てを網羅することはできません。そこで、建築士さんに住んでも良い事故物件の内見時の見分け方を教えてもらいました。念のため、確認し、内見に行ってみて下さい。他にも、今回同様、最近、お客様に聞かれた「内見の申し込み後のキャンセルって、罰金ありますか?」についてはこちらのページにまとめました。

私たちは、2012年より地域に根付いた不動産屋として、住まいのトラブルに特化し、住宅ローンの返済だけでなく、騒音や隣人、契約トラブル等のトラブルを解決してきました。

現在、無料相談を実施しており、相談者の方には住まいの問題解決事例をまとめた冊子も無料で差し上げております。問題を早期に解決し、一秒でも早く、明るい毎日を取り戻して下さい。ともかく、ぜひ一人で悩まず、時間を無駄にしない様、早めにご相談ください。

これまで、8年間300件近い住まいのトラブルの相談を受けた中でもさまざまなケースがありました。ただ、ここに記載出来ない内容で困っている方もいると思います。もし、あなたが現在トラブルに悩まされているのであれば、トラブルが大きくなる前にお近くの専門家に相談することをお勧めいたします。信頼できる先がすぐに見つからない場合、弊社の無料相談にご連絡ください。

これまで多くの住まいの問題を解決した経験や知識を活かし、あなたの力になれると思います。ぜひ気軽に無料相談までご連絡ください。私たちは今後もあなたの大切な人生と平穏が守られますよう、4,600件を超える引っ越しの失敗談を基に住まいの問題解決のトップランナーとして、専門家と協力し、地域や建物の情報を中心に提供、検証していきます。

念のため、【建築士と考える】住んでもいい事故物件の見分け方、内覧時に使える方法をレクチャーしてもらいました。最近流行っているカスタマイズ賃貸についても、こちらにまとめました。不動産トラブル専門の弁護士による、契約直後の事故物件発覚時の告知義務違反等の対応についてはこちらのページにまとめました。

面談時に聞かれることの多い、実際に空き家を放置した時の毎年のコストをこちらのページにまとめておきました。

今回もサクッと読み切れるように、私たちなりにポイントを整理して記載しました。最後まで読んで頂き、本当にありがとうございます。

※なお、これまで聞かれることが多かった質問に関して、サイト移動を機に、もっと参考になるよう一部内容を修正・追記し、投稿しています。

この記事へのコメントはありません。