目次

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、(株)リビングインで住まいのトラブル相談・提案を担当している不動産鑑定士補兼宅地建物取引士の相樂です。

2021年、姫路市にお住いの50代、男性から「住宅ローンの返済がきつくなる前に、子供の教育費の支払いを含め、どうしたら良いか?」と相談を受けたことがあります。

現在子育て中の方で、自宅の住宅ローンを抱えている40,50代の男性の中には、住宅ローンの繰り上げ返済を実行すべきか悩んでいる方は少なくありません。

僕らも40代で住宅ローンや子育てをしている状況なので、低金利が続いている状態でも将来不安から借金は返せる内に返しておきたいという気持ちはよく分かります。

参照:フラット35を参考に作成

上のグラフは返済期間35年、固定金利1.5%で計算しました。

例えば、一般的な年収である400万円では、3,800万円まで借りれ、月々117,000円を返済していく事になります。

一部の方を除いて、ここ、1年、2年で相談に来る方は年収の上限一杯まで借りているケースが往々にしてあります。

また、メールやLINEによる相談を受けていると、借り過ぎ?だけでなく、「住宅ローン控除の期間が過ぎ、メリットが薄れたので出来るだけ早く返したい」、「元気な今のうちに、将来の返済金額を少しでも減らしたい」などの理由により、繰り上げ返済の実行を検討される方も結構います。

冒頭の様に、アリネットに相談にいらした子育て最中の50代の男性の中には、当初固定金利で上限一杯で契約し、11年目に繰り上げ返済を前向きに検討される方がいました。

住宅ローン控除が使える内は目一杯借りておくと言うのは後述しますが、経済的に正しい行動だと思います。

ただ、後述しますが、住宅ローンの返済が困難になった方の中にも、ローンの繰り上げ返済を実行した方もいました。

これまで住宅ローンに関する悩み相談を受けてきた感触では、安易な住宅ローンの繰り上げ返済を実行せず、一定レベルまで手元現金を増やしておく方が万が一の時のも対応でき、安全だと個人的には思います。

と言うのも、せっかく住宅ローンの繰り上げ返済を行っても、状況によって、無理にローンを返済したことが裏目にでてしまい、生活難に陥ってしまう危険性があるからです。

例えば、今回のコロナウイルスのように、一時的に経済活動が出来なくなってしまい、手もとの現金や生活費が無くなってしまう可能性もあります。

そうなると、住宅ローンの返済が出来ず、滞納が続く・・・と言う、最悪のパターンに嵌ってしまう可能性が高いです。

このため、現在子育て中で自宅の住宅ローンを抱えている50代の男性で、住宅ローンの繰り上げ返済を実行すべきか悩んでいる方は、事前に『住宅ローンの繰り上げ返済を行っても問題ないのか?』

つまり、今後、5年、10年の生活費を事前に見極めることが重要だと伝えています。 正に、住宅ローンアドバイザー兼ファイナンシャルプランナーの馬場や私の経験や知識が活かされる状況です。

この記事では、実際にあった相談で提案した内容を踏まえ、『現在子育て中で自宅の住宅ローンを抱えている50代の男性の方が住宅ローンの繰り上げ返済を行う際に抑えておくべきポイント』や『子育て途中の50代の方が住宅ローンの繰り上げ返済を行う際の注意点』について解説していくので、ぜひ参考にしてみてください。

1.住宅ローンの繰り上げ返済はした方が賢いのか?

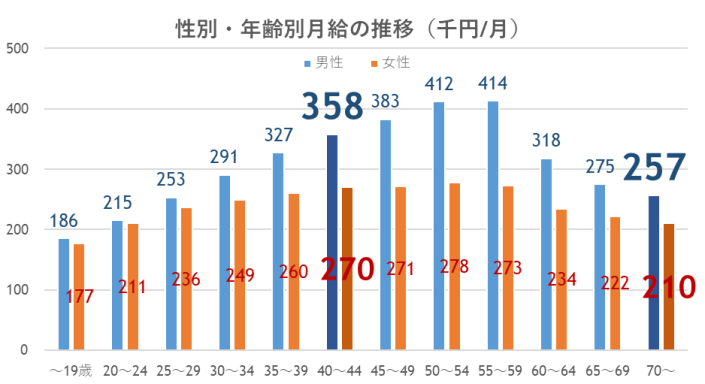

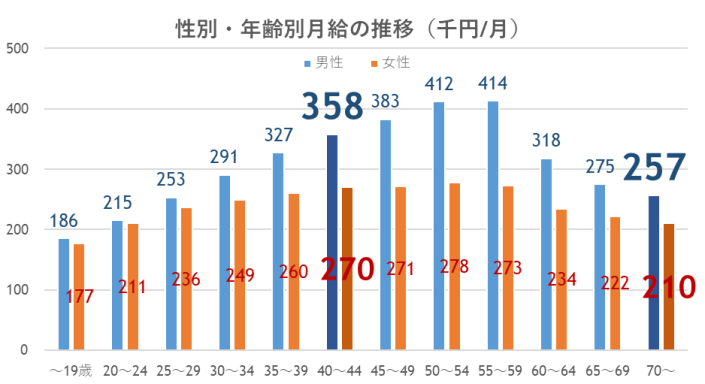

参考:厚生労働省が2021年に発表した令和3年賃金構造基本統計調査

現在、住宅ローンを返済中の方の中には、「金利を払い続けるのはバカバカしい」、「借金は怖い」などの理由により、住宅ローンの繰り上げ返済を実行する方が少なくありません。

しかし、個人的には、無理な繰り上げ返済はナンセンスだと思います。 と言うのも、現在のような1%前後の超低金利が続いている内はお金を多く、長く借りた方が経済合理性に合うからです。

更に、団信が付いている場合には、残債が多い方が経済的なメリットが大きくなおさらです。

上のグラフの通り、60代に入ると月給が一気に落ち、70代では約40%も月給が落ちることになります。

これでは、子育てや住宅ローンの返済が厳しくなるのが目に見えています。 そのため、手元現金をしっかり準備し、今後に備えるのが効果的だと思います。

ただ、実際は繰り上げ返済を本当に悩む方が多くいます。特に、40代、50代の方でお子様がいる家庭では共働きの方でも悩むことが多いようです。

上記のように考える理由は色々あります。

しかし、無理な繰り上げ返済を行なってしまうと、急な支出時、『生活難に陥りやすく』、動きが取りにくくなります。

なお、繰り上げ返済は住宅ローンの残債額や月々の支払い額を減らすことができます。

ただ、その分、家庭内の現金や保有している資産が大幅に少なくなってしまうため、子育てなどにかかる費用を捻出できなくなる危険性があります。

このため、住宅ローンの繰り上げ返済を検討している方は、『そもそも繰り上げ返済とはどのような制度なのか?』や『繰り上げ返済を行うことで生じるデメリット?』を把握したうえで、『自身が繰り上げ返済を行っても問題ないのか?』を見極めるようにしてください。

1-1.特にこれから子供にお金の掛かる50代の方が繰り上げ返済を行うのは要注意

これからお金の掛かる50代の方が繰り上げ返済を行う際は、『子育てや親の介護などを意識したお金の流れのシミュレーションを行う』ことが重要になります。

シミュレーションを行い、将来的に『いくらお金が必要なのか?』や『どのようなライフイベントがあるのか?』を正確に把握しておかないと、『住宅ローンの繰り上げ返済を行っても問題なく生活を送れるのか?』を見極めることができないためです。

当然、繰り上げ返済後、あなたの資産が足りなくなったり、生活が苦しくなったからと言って、金融機関が繰り上げ返済したお金を戻してくれることはありません。

このため、現在子育て中で、「住宅ローンの繰り上げ返済を実行しよう」と本気で考えている方は、『ファイナンシャルプランナー』に事前相談を行うことを検討してみてください。

ちなみに、『ファイナンシャルプランナー』とは、『お金に関する専門家』のことを指し、『ファイナンシャルプランナー』に相談を行うことで、あなたの状況や収入、家族構成などを考慮したうえで、『ライフプラン・ライフイベントを意識したシミュレーション』を行ってもらうことができるため、これから繰り上げ返済を行っても問題ないのかを正確に判断することができます。

2.そもそも、繰り上げ返済とは?

住宅ローンの繰り上げ返済を行う際は、まず『どのように繰り上げ返済を行うのか』を見極めることが必要です。

一口に『住宅ローンの繰り上げ返済』と言っても、『期間短縮型』や『返済額減額型』と呼ばれる返済方法があります。

それぞれの特徴が異なるので、選んだ方法によっては後々あなたの生活に悪影響を及ぼす危険があります。

ここでは、それぞれの返済方法について詳しく解説していくので、どちらがあなた状況に適しているのかを見極める際の参考にしてみてください。

2-1.期間短縮型

金融広報中央委員会(繰り上げ返済シミュレーション)を参考に考えていきます。

期間短縮型とは、『毎月の返済額はそのままに、契約当初に設定した返済期間が短縮される繰り上げ返済』のことです。

例えば、3,000万円の住宅ローンを返済期間35年・金利2%・元金均等返済で契約し、借り入れ5年目に100万円の期間縮小型の繰り上げローンを行った場合、毎月の支払額は変わりません。

しかし、残りの返済期間を約2年間縮小することができるうえに、通常支払う必要のある利息を約79万円節約することができます。

このように、期間短縮型は、無駄な利息を節約できる返済方法になっているため、『現在適応されている金利が高めに設定されている方』や、『住宅ローンの借入額が大きい方』に最適です。

2-1-1.期間短縮型を利用するのが向いている方

期間短縮型を利用するのが向いている方は、以下の通りです。

・定年退職後も住宅ローンの返済を行う予定の方

・老後の資金を多く蓄えたいと考えている方

『定年退職後も住宅ローンの返済を行う予定の方』や、『老後の資金を多く蓄えたいと考えている方』が『期間短縮型』の繰り上げ返済を行うことで、返済を行った額によっては、定年前に住宅ローンを完済することが可能です。

定年退職後まで住宅ローンを支払い続けなくてはならない場合、定年退職後に返済に困る方は多いため、返済期間を減らせるのは大きなメリットだと言えます。

2-2.返済額減額型

同様に、金融広報中央委員会(繰り上げ返済シミュレーション)を参考に考えていきます。

返済額減額型とは、『返済期間は変えずに、毎月の支払額を減らす繰り上げ返済』のことです。

例えば、3,000万円の住宅ローンを返済期間35年・金利2%・元金均等返済で契約し、毎月11万4,403円の返済を行なっていた方が、返済5年目に返済額減額で100万円の繰り上げ返済を行なった場合を例に見ていきます。

上記の例で返済額減額型を行なった場合、残りの返済期間は変わらず30年のままですが、毎月の返済額を10万9,712円に減少することができるため、月々約1万円の負担削減が可能です。

また、期間短縮型と同様に、返済額減額型を利用した場合も利息の支払額を減らすこともできます。

ただし、期間短縮型のように大きく利息の支払額を減らせる訳ではないため、事前にシミュレーションを行なったうえで、どちらがあなた自身に適しているのかを見極めるようにしてください。

2-2-1.返済額減額型の利用が向いている方

返済額減額型の利用が向いている方は、以下の通りです。

・インフレや金利上昇による支出増のリスクに備えたい方

・子供の教育資金などを捻出するために月々の支出を減らしたいと考えている方

『金利上昇によるリスクに備えたい方』が『返済額減額型』の繰り上げ返済を行った場合、現在適応されている金利での住宅ローンの残債を減らすことができるため、万が一金利が上昇した際に、「毎月の返済額が増加してしまい生活が苦しくなってしまう」などの事態に陥るリスクを減らすことが可能です。

また、『子供の教育資金などを捻出するために月々の支出を減らしたいと考えている方』が『返済額減額型』の繰り上げ返済を行った場合は、事前にこの方法を活用して月々のローン額を減らしておくことで、入学などでまとまったお子さんの教育資金を支払う時期に家計の出費を安定させることができます。

このように、『返済額減額型』の繰り上げ返済の方法を行うことで、将来起こり得る金利の上昇や家計の支出増に備えることができます。

そのため、現在変動型の金利が適応されている方や将来入学などでまとまった教育資金を支払う必要のあるお子さんがいる世帯に最適です。

60代、70代でもローンの返済が続く、50代の方がどうしても繰り上げ返済を行うなら、将来的な収入減を踏まえ、こちらだと個人的に思っています。

3.住宅ローンの繰り上げ返済を行うメリットとデメリット

一般的に、金利や期間など最も優遇されいる住宅ローンはなるべく、長く、多く借りておくのが経済合理性に合っています。

しかし、年齢や家族構成次第で住宅ローンの繰り上げ返済は検討に値すると思います。

まず、『住宅ローンの繰り上げ返済を行うことで、どのようなメリット・デメリットが生じるのか?』を把握しておくことが重要です。

と言うのも、事前にこれらの内容を正確に把握しておくことで、後々「やっぱりあの時繰り上げ返済をしなければよかった」などと不満を抱いたり、失敗してしまうリスクを減らすことができるからです。

ここでは、『住宅ローンの繰り上げ返済を行うことで生じるメリットとデメリット』について解説していくので、住宅ローンの繰り上げ返済を実行するか判断する際の参考にしてみてください。

3-1.住宅ローンの繰り上げ返済を行うメリット

住宅ローンの繰り上げ返済を行うメリットは、『予定よりも早く住宅ローンを完済できるうえに、無駄な利息の支払いを減らせる』という点です。

例えば、期間短縮型で繰り上げ返済を行なう場合、繰り上げ返済を行なった金額が大きければ大きいほど、返済期間や利息の総支払額を減少することができます。

その為、予定よりも早く住宅ローンの返済による負担を軽減することができます。

借り入れを行った金額によっては、金利分だけで何百万も支払う必要がある方も多いため、このように無駄な利息分を減らせるのは大きなメリットだと思います。

これまでの住宅ローンの返済に関するご相談で、40代、50代の方で完済年齢が70歳を超えている方には、このようなメリットを伝え、繰り上げ返済の検討も悪くないアイデアだと伝えています。

3-2.住宅ローンの繰り上げ返済を行うデメリット

一方で、住宅ローンの繰り上げ返済を行う圧倒的なデメリットは、現金が手元になるなる事による、『生活難に陥る危険性が高い』という点です。

既述の通り、できるだけ早く住宅ローンを完済したいという不安な思いだけで、無理な繰り上げ返済を行なってしまうと、手元に残ってる貯蓄などが大幅に減少してしまうため、将来的に生活難に陥りやすくなってしまう危険性があります。

仮に、無理な繰り上げ返済を行い、生活難に陥ってしまうと、教育資金や老後資金を蓄えるどころか毎月のローンの返済が厳しくなってしまい、最悪の場合、自宅を強制的に追い出されてしまうなどの事態に陥ってしまうかもしれません。

このため、現在子育て途中で住宅ローンの繰り上げ返済を検討している方は、『将来的に必要なライフイベントや支出』を正確に把握したうえで、『繰り上げ返済を行っても問題ないのか』を見極めるようにしてください。

3-3.住宅ローンの繰り上げ返済を行うタイミングは?

住宅ローンの繰り上げ返済を行う際は、実際にどのタイミングで行うのかを見極めることが重要になります。

繰り上げ返済を行うタイミングによって、『軽減できる利息額が大きく変動』するためです。

では、住宅ローンの繰り上げ返済は借り入れ後どのタイミングで行えば、利息額を大幅に減らすことができるのでしょうか?

借り入れした金額や契約内容によって軽減できる利息額やタイミングが異なります。

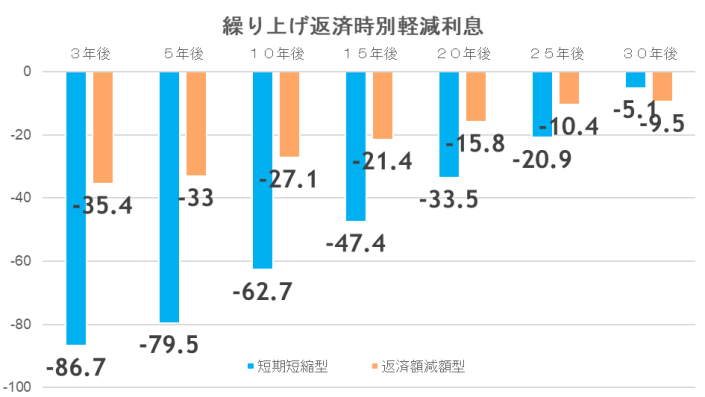

例えば、借入額3,000万円、返済期間35年、固定金利2%、100万円を繰り上げ返済した際に例に見ていきますので、まずは下記の表をご確認ください。

上記のように、繰り上げ返済を開始するタイミングや選択した繰り上げ返済の方法によって、『大幅に利息額を軽減できるのか?』が異なります。

例えば、上記と同様のケースで、『短期短縮型』の繰り上げ返済を借り入れ開始の5年後に行った場合、79.5万円も利息額を減らすことが可能です。

しかし、同様の条件で20年後に100万円の繰り上げ返済を行っても、5年後の軽減利息額よりも約58.6万円少ない20.9万円しか減らすことができません。

このように、繰り上げ返済を行う時期や選択した方法によって減らせる利息額が異なるため、「無駄な利息分を減らしたい」などの理由で繰り上げ返済を検討している方は、事前に『自身のケースだと、大幅に利息額が減らせる時期はいつ頃なのか』を把握してから適切なタイミングを見極めるようにしてください。

3-4.繰り上げ返済を行う際の手続きの流れは?

繰り上げ返済を行う際の手続きの流れは、主に以下の通りです。

- 生活費や貯蓄を除き、どのくらい返済に当てられるのかを明確にする

- 繰り上げ返済にあてる金額の決定

- 繰り上げ返済を行う方法を決める

- 金融機関に繰り上げ返済を行う旨を申告する

- 金融機関の指定口座に返済資金を入金する

住宅ローンの繰り上げ返済を行う際は、『あなたが借り入れを行っている金融機関に申請を行う』か、『インターネットから申し込みを行う』ことで上記の流れで手続きを進めていくことができます。

なお、「どのような方法で繰り上げ返済を行えば良いのか分からない」という方は、利用を検討した際に借り入れを行っている金融機関に相談を行ってみてください。

あなたが借り入れを行っている金融機関に相談を行うことで、『どのような方法で繰り上げ返済の手続きを行えるのか』を教えてもらうことができます。

4.住宅ローンの繰り上げ返済を行う際に手数料は発生するのか?

住宅ローンの繰り上げ返済を行う場合、借り入れを行った金融機関によっては、手続きを行う際にかかる手数料の要否が異なります。

そのため、繰り上げ返済を行う際は、まず『どの金融機関が繰り上げ返済を実行する際に手数料を設けているのか』を把握しておくことが必要です。

ここでは、主に住宅ローンの借り入れを行う方が多い、以下の3つの金融機関別に手数料の要否について解説していきます。

・住宅金融支援機構(フラット35)

・メガバンク

・ネット銀行

繰り上げ返済を行う際に、どれほどの手数料がかかるのかを見極める際の参考にしてみてください。

4-1.住宅金融支援機構(フラット35)

現在『住宅金融支援機構』から住宅ローンの借り入れを行っている方が繰り上げ返済を行う場合、手数料はかかりません。

『住宅金融支援機構』で繰り上げ返済する方法となっている『金融機関の窓口』・『住・My Note(インターネット)』のどちらを利用しても手数料の負担を負わずに繰り上げ返済を行うことが可能です。

なお、住・My Note(インターネット)』を利用して繰り上げ返済を行う場合、『繰り上げて返済できる金額は10万円以上』になっています。

このため、10万円以上の繰り上げ返済を行う予定の方は、『金融機関の窓口』で手続きを行うようにしてください。

4-2.メガバンク

『みずほ銀行』や『三菱UFJ銀行』、『三井住友銀行』などの『メガバンク』で住宅ローンの借り入れを行っている方が繰り上げ返済を行う場合、『手続きを行う際の方法』によっては、手数料が発生するケースがあります。

具体的に、上記3社が設けている手数料は、以下の通りです。

4-2-1.みずほ銀行

店頭で手続きを行った場合は33,000円/1回、インターネットは手数料無料

4-2-2.三菱UFJ銀行

電話(テレビ電話)は5,500円、窓口は16,500円、インターネットは手数料無料

4-2-3.三井住友銀行

窓口の専用パソコンは5,500円〜11,000円、書面は16,500〜22,000円、インターネットは無料か5,500円 上記のように、同じ銀行でも、選んだ手続き方法によって、かかる手数料が異なります。

インターネットから対応した方が圧倒的に安いです。

さらに、『一部繰上げ返済』か、『全額繰上げ返済』のどちらを行うのかにもよっても、かかる手数料は異なるため、上記の金融機関から借り入れを行っている方は、事前に『契約している金融機関に問い合わせ』を行って、手数料の要否やいくらかかるのかを確認するようにしてください。

4-3.ネット銀行

『ネット銀行』では、『手数料を無料としている銀行』や『全額繰上返済を行う際は手数料を請求しているものの、一部繰り上げ返済は無料にしている銀行』などがあります。

具体的には、以下の通りです。

4-3-1.楽天銀行

住宅ローンの借り入れを行っている方が繰り上げ返済を行う場合、『一部繰り上げ返済』・『全額繰り上げ返済』のどちらを行っても手数料の負担を負わずに手続きを完了することが可能です。

4-3-2.イオン銀行

住宅ローンの借り入れを行っている方が繰り上げ返済を行う場合、『全額繰り上げ返済』を行う際は55,000円を支払う必要があります。

ただ、『一部繰り上げ返済』であれば手数料無料で行えます。

このように契約しているネット銀行によって、繰り上げ返済を行う際にかかる手数料が異なるため、事前にあなたが契約している金融機関のホームページなどで確認するようにしてください。

5.住宅ローンの繰り上げ返済を行う際に押さえておくべき2つのポイント

住宅ローンの繰り上げ返済を行う際は、まず以下の2つのポイントを押さえておくようにしてください。

・最低3ヶ月分の生活費を確保できているか?

・教育資金や家のリフォームなどのライフイベントの資金を捻出できるか?

上記のポイントを押さえておかないと、後悔する可能性が高くなるため、注意が必要です。

5-1.最低3ヶ月分の生活費を確保できているか?

2020年、2021年のウィルス禍での長引いた自粛期間を考慮すると、住宅ローンの繰り上げ返済を行う際は、まず『最低3ヶ月分の生活費を確保できているのか』を確認するようにしてください。

貯蓄とは別に、3ヶ月分の生活費を確保しておくことで、万が一あなたが怪我を負って休職してしまったり、収入が減少するなどの不足の事態に陥っても、一定期間は家族の生活に支障をきたさずに適切な対処を施すことができます。

住宅ローンの繰り上げ返済を行っても生活難に陥るリスクを大幅に減少することが可能です。

反対に、最低3ヶ月分の生活費を確保せず、住宅ローンの繰り上げ返済を行い、何らかの問題が生じた場合、貯蓄を減らす必要があるため、将来的に老後の生活やお子さんの教育費などを捻出できないといった事態に陥る危険性があります。

したがって、現在繰上げ返済を検討している方は、必ず『貯蓄とは別に最低3ヶ月分の生活費を確保してから繰上げ返済を実行する』ようにしてください。

5-2.教育資金や家のリフォームなどのライフイベントの資金を捻出できるのか

住宅ローンの繰り上げ返済を行う際は、『最低3ヶ月分の生活費』とあわせて『教育資金や家のリフォームなどのライフイベントの資金』を捻出できるだけの蓄えがあるのかを確認しておく必要があります。

これらの資金は、将来的に必ず支払う必要があるお金になっているうえに、いずれも1回でまとまったお金を支払わなければならないためです。

仮に、上記の費用を確保せずに繰り上げ返済を行った場合、子供の教育や家のリフォームを満足に行えない可能性があります。

このため、現在繰上げ返済を検討している方は、『教育資金や家のリフォームなどのライフイベント』を確認したうえで、確実に支払えるのかを確認しておくようにしてください。

ちなみに、これまで200件以上のローン相談を受けてきました。

しかし、一般論よりも個別性が強いため、自身で明確に判断することが難しい方は、『住宅ローンなどに詳しいファイナンシャルプランナーに相談する』のがおすすめです。

『住宅ローンなどに詳しいファイナンシャルプランナー』に相談を行うことで、あなたが将来的に支払う必要のあるお金などを精査したうえで、繰り上げ返済を行っても問題ないのかを見極めてもらうことができます。

6.住宅ローンの繰り上げ返済を行なった事例や解決方法

住宅ローンの繰り上げ返済を行う際は、事前に『実際に繰り上げ返済を行った方の実体験』を知っておく必要があります。

事前に把握しておくことで、後々起こり得るトラブルを回避することができるためです。

ここでは、『実際に住宅ローンの繰り上げ返済を行なった方のトラブル事例』を、『解決方法』を交えて紹介していくので、ぜひ参考にしてみてください。

6-1.50代と言う年齢から将来不安で、100万円の繰り上げ返済を行なった事例

【事例内容】

この夫婦は、以下の内容の住宅ローンの返済を行なっていました。

・借り入れから4年経過し、住宅ローンの残債が2,000万円

・月々の支払額63,000円

・10年の固定金利0.95%

妻がコロナ禍で将来に不安を覚えたため、返済額軽減型で100万円の繰り上げ返済を行うことを検討しました。

しかし、貯蓄があまり多くなかったことで、夫婦間で揉めてしまい、私たちにメールで相談があった事例です。

【解決方法】

あまり貯蓄がない状態なら、無理な繰り上げ返済を行うのは絶対におすすめできません。

コロナ禍で不安な気持ちは十分に理解できます。

しかし、2022年5月時点でも新型コロナによる影響は落ち着いていないため、今後も不足の事態に備え、手元資金を多く残しておく必要があります。

現在、3カ月程度の生活費など十分な貯蓄をできていないのであれば、今は繰り上げ返済を実行せずに、投資や無駄な支出を減らすなどして、貯蓄を増やすことに専念するようにしてください。

6-2.夫が離職し、転職の見込みが立たず、繰り上げ返済を検討したいと連絡があった事例

【事例内容】

この夫婦は、夫が精神疾患になってしまい、住宅ローンの返済中に退職をしてしまいました。

そのことを機に、繰り上げ返済の利用を検討したいと相談があった事例です。

【解決方法】

今まで夫婦それぞれの収入で生活していたのであれば、無理な繰り上げ返済は避けることをおすすめしました。

と言うのも、無理な繰り上げ返済を行ってしまうと、毎月の返済は減ります。

しかし、生活費を捻出できず、貯蓄を減らさなければならない事態に陥ってしまう危険性があるためです。

また、上記のケースでは、相談者の再就職の目処が経っていないため、『住宅ローン借り換え』を検討し、金利を下げるなどの対策を講じてみてはと説明しました。

例えば、今よりも低い金利が適応されている住宅ローンに乗り換えを行うことで、月々の返済額を減らすことができるため、家計が圧迫するなどの事態に陥るリスクを減らす期待が可能です。

6-3.4,000万円の住宅ローンを10年で完済するため、繰り上げ返済を検討していた事例

【事例内容】

この夫婦は、借り入れ額が4,000万円、返済期間35年の住宅ローンを10年間で完済するために繰り上げ返済を検討していました。

しかし、小さいお子さんが2人おり、将来的に安心できるほどの貯蓄を蓄えておらず、不安を抱いたため、夫婦間で揉めてしまったそうです。

【解決方法】

早く住宅ローンの返済を無くしたい気持ちは分かります。 だれしも借金はしたくありません。

ただ、住宅ローンを10年で無理に完済しようとするのは非常に危険です。

今は生活に支障がないとしても、お子さんが成長するにつれてまとまった教育費がかかる機会が増えてくるため、その時に資金が無く生活難に陥ってしまうかもしれません。

このため、現在余剰資金があるのであれば、生活費や教育資金を蓄えたり、投資に回すなどして将来に備えた方が賢明だと伝えました。

6-4.繰り上げ返済をするかで夫婦で揉めてしまった事例

【事例内容】

この夫婦では、夫の収入のみで変動金利0.7%、借り入れ額4,000万円の住宅ローンの返済を行なっていました。

当初、妻が「将来金利が上がった際にローンを返済できなくなるかもしれない」と懸念し、繰り上げ返済を行いたいと夫に相談しました。

旦那様は「株や投資などで得た不労収入が4,000万円以上あるから、今は繰り上げ返済したくない」と拒否されてしまったことで揉め、アリネットに相談があった事例です。

【解決方法】

オンラインで面談し、現在、住宅ローンの残債額を補えるだけの余剰資金があるのであれば、今は夫側の意見を尊重する事をお勧めしました。

たしかに、株価などは常に変動するため、タイミングによっては損をする可能性もあります。

ただ、共働きで現在十分な収入・貯蓄があるようなので、月々のローンの支払いは問題なく出来ます。

また、教育資金の確保などを貯めることに専念した方が、早く老後資金を貯めることに着手することができます。

とはいえ、変動金利の場合、いずれ金利が上昇する可能性も十分に考えられるため、いつ金利が上がっても対処できるように、事前に適切な対策を講じておけばいいのではないでしょうか?と話ました。

6-5.繰り上げ返済を行なっていたが、支出が増えたことで消費者金融から借金をして資金繰りが厳しくなったため、任意売却を行なった事例

【事例内容】

この夫婦は、4,100万円の住宅ローンを組み、800万円の繰り上げ返済を行なっていました。

しかし、予定外の支出が重なったことで生活難に陥ってしまったため、消費者金融から借金をして自宅を維持することに。

結果的に、返済不能な事態に陥ってしまい任意売却により自宅を手放してしまった事例です。

【解決方法】

上記のような事態に陥ってしまったのは、事前に『ライフプランやライフイベントを把握していなかった』ことが原因になります。

例えば、お子さんの進学時に必要なお金や時期を正確に把握しなかったことで、直前になってまとまったお金を捻出しなくてはならない状況に陥ってしまい、結果的にローンの滞納・任意売却に至ってしまいました。

このため、上記の事例のような事態に陥らないためにも、繰り上げ返済を行う際は、自身で決めず、『ファイナンシャルプランナーに相談する』ようにしてください。

例えば、住宅ローンに詳しいファイナンシャルプランナーに相談を行うことで、任意売却やローン滞納などのリスクを考慮して繰り上げ返済を行っても問題ないのかを判断してもらうことができるため、「老後の住まいをどうすれば良いのか」などと不安を抱くリスクを大幅に減少できます。

無理な繰り上げ返済をおこなったことで、自宅を失う事になるなど、本末転倒です。住宅ローンを正しく怖がり、不要な行動をとらないようにしてください。

7.子育て途中の50代の方が住宅ローンの繰り上げ返済を行う際の注意点

実際にあった事例から子育て途中の50代の方が住宅ローンの繰り上げ返済を行う際は、以下の5点に注意点する必要があります。

・将来のライフプランを明確にしておく必要がある

・住宅ローン控除の適応期間中に実行すると、控除期間が減ってしまう

・繰り上げ返済を行なっても総返済額が大きく減らない可能性がある

・繰り上げ返済を行う際は夫婦でしっかりと話し合いを行う必要がある

・失業や入院などの急な出費に備える必要がある

それぞれ重要な内容になっているため、実際に起こった判例も交えて詳しく解説していきます。

7-1.せめて、10年の将来のライフプランを明確にしておく

子育て途中の方が多い、50代の方に限らずですが、住宅ローンの繰り上げ返済を行う場合、『将来のライフプラン』を明確にしておくことが本当に必要です。

事前にあなたが将来起こるイベントを把握しておくことで、上記で紹介したトラブルなどが発生するリスクを大幅に軽減することができます。

このため、住宅ローンの繰り上げ返済を行うことを検討している方は、『いつどのようなイベントが控えているのか』を把握したうえで、『その際に必要な支出はいくらなのか』、『ライフイベント用のお金を貯めるために月々いくら貯蓄すれば良いのか』などを確認しておくようにしてください。

7-2.住宅ローン控除の適応期間中に実行すると、ローン控除額が減ってしまう

現在、住宅ローン控除が適応されている方は、事前に『繰り上げ返済と住宅ローン控除のどちらを優先すれば良いのか?』を見極めておく必要があります。

なぜなら、住宅ローン控除の適応期間中に繰り上げ返済を実行してしまうと、その分の控除額が減ってしまうためです。

このため、現在住宅ローン控除を利用している方は、『どちらを優勢した方が将来的に得をするのか』を見極めたうえで、実行するのかを検討するようにしてください。

この辺り、個別性が強く、お近くの専門家、又は私たちの様にオンラインで相談できる先に、『自分の場合だったら、どうなのか?』を確認し、繰り上げ返済を進めるようにしてください。

むやみに、金融機関に相談すると、返済を促される可能性があり、状況を踏まえ、返済を実行した方がいいと思います。

7-3.繰り上げ返済を行なっても、総返済額が大きく減らない可能性がある

あまり知られていませんが、住宅ローンの繰り上げ返済を行なっても、総返済額が大きく減らない可能性もあります。

例えば、低金利が適応されている住宅ローンの繰り上げ返済を行った場合です。

上記のケースは、元々の金利が低く設定されていることで、高金利の住宅ローンに比べて利息額の負担が大きくはないため、期待するほど返済期間や毎月の返済額を軽減できません。

このため、低金利の住宅ローンの繰り上げ返済を検討している方は、事前に『繰り上げ返済のシミュレーション』を行ってみてください。

シミュレーションを行っておくことで、『自身のケースだと、どのくらい総返済額や返済期間を減らせるのか?』を正しく知ることができます。

7-4.繰り上げ返済を行う際は夫婦でしっかりと話し合いを行う

住宅ローンの繰り上げ返済を行う場合、『夫婦でしっかりと話し合いを行う』ようにしてください。

と言うのも、分かっていないと揉めてしまう事が本当にあるからです。

例えば、妻に同意を得ていなかったり、しっかりと取り決めを行わずに繰り上げ返済を行ってしまうと、後々裁判に発展するようなトラブルに陥ってしまう危険性があります あなた自身が把握していないライフイベントや支出などがある場合もあるため、繰り上げ返済を実行する際は、妻の同意をキチンと得たうえでどうするか、決めるようにしてください。

7-4-1.自宅の夫の持分の住宅ローンの繰り上げ返済に当てた資金を巡って求めた判例

ここでは、実際に自宅の繰り上げ返済を行ったことで、夫婦間で揉めてしまった判例をご紹介します。

この裁判は、夫が自宅マンションの自身の持分の住宅ローンの繰り上げ返済を行った際に、妻から借りたお金をあてたことで、離婚協議中に妻が返済を求めた判例です。

結果的に、夫婦で繰り上げ返済の貸付に関する取り決めを行ったとしても、住宅ローンにあてた妻のお金は『夫婦の共有財産』であり、妻側の要求は認められないと判決が下りました。

(東京地方裁判所判決/平成18年(ワ)第2256号)

上記のケースは稀ですが、自宅の繰り上げ返済にあてたお金を巡って、夫婦間で揉めてしまう危険性があります。

そのため、繰り上げ返済を行う際は、しっかりと夫婦で話合いや取り決めを行っておくようにしてください。

7-5.失業や入院などの急な出費に備える

住宅ローンの繰り上げ返済を行う場合、『失業や入院などの予期せぬ事態に備えておく』ようにしてください。

今は問題なく住宅ローンを支払えていても、いつ長期の入院が必要な状況に陥るかは分かりません。

ただ、事前に急な出費に対応できるだけの十分な蓄えを用意しておくことで、万が一予期せぬ事態に陥っても生活に支障をきたさずに対応することができます。

反対に、失業や入院などの不足の事態に支払えるお金を用意せずに、繰り上げ返済を行った場合、家計を圧迫してしまううえに、ローンの返済自体もままならない事態に陥るかもしれません。

そのため、必ず『急な出費が必要になった際の貯蓄(約3ヵ月分の生活費)』を用意しておくようにしてください。

8.子育て途中の50代の方が考える住宅ローンの繰り上げ返済まとめ

参考:厚生労働省が2021年に発表した令和3年賃金構造基本統計調査

今回は、『子育て途中の50代の方が住宅ローンの繰り上げ返済をするべきか』について、『繰り上げ返済を行う際に押さえておくべきポイント』や『繰り上げ返済を行う際の注意点』を含めて詳しく解説してきました。

今、調子が良くても、60代、70代では病気を含めたイベントが増え、収入が落ちてしまう可能性が高まります。

その際も、キチンとローンを支払っていける範囲を考慮して、行動して下さい。 以下、『子育て途中の50代の方が住宅ローンの繰り上げ返済をするべきかについて』のまとめです。

・無理な繰り上げ返済を行うのは危険

・繰り上げ返済には『期間短縮型』と『返済額減額型』と呼ばれる2種類の返済方法がある

・2つのポイントを押さえておくことで、返済をしても生活に支障をきたさないのか見極めることができる

・住宅ローンの繰り上げ返済を行うことで、『予定よりも早く住宅ローンを完済できるうえに、無駄な利息の支払いを減らせる』というメリットがある

・住宅ローンの繰り上げ返済を行うことで、『生活難に陥る危険性が高い』というデメリットがある

・繰り上げ返済を検討する際は、事前に4つの注意点を把握しておく必要がある

子育て途中の50代の方が住宅ローンの繰り上げ返済を行う際は、事前に『住宅ローンの繰り上げ返済を行う際に押さえておくべきポイント』や『繰り上げ返済を行うことで生じるリスク』を把握したうえで見極めることが重要です。

事前にこれらを把握せずに無理な繰り上げ返済を行った場合、手元にある資金を大幅に減らしてしまい、お子さんの教育資金や老後の生活費を貯めるどころか、不足の事態が発生した際に対処することができなくなったり、ローンの返済がままならないという事態に陥る危険性があります。

このため、今回は『子育て途中の50代の方が住宅ローンの繰り上げ返済を行う際に把握しておく必要のある内容』を詳しく解説しました。

この記事で解説した内容を参考に、『自身のケースで繰り上げ返済を行っても問題ないのか』を見極めてみてください。

なお、ご存じの通り、繰り上げ返済は個別性が強いため、一概にダメ・良いと、ご自身で決めるのは難しいと思います。自分なら、どうしたら良いか、悩んでいる場合、お気軽にお問い合わせください。

念のため、私たちの口コミはこちらのページにまとめています。

アリネットでは、『住宅ローンに関する詳しい知識と経験を持つ住宅ローンアドバイザーやファイナンシャルプランナー』による相談窓口を用意しているため、あなたの状況やライフプラン、ライフイベントを考慮したうえで、繰り上げ返済が適しているのかを見極めることができます。

この記事へのコメントはありません。