目次

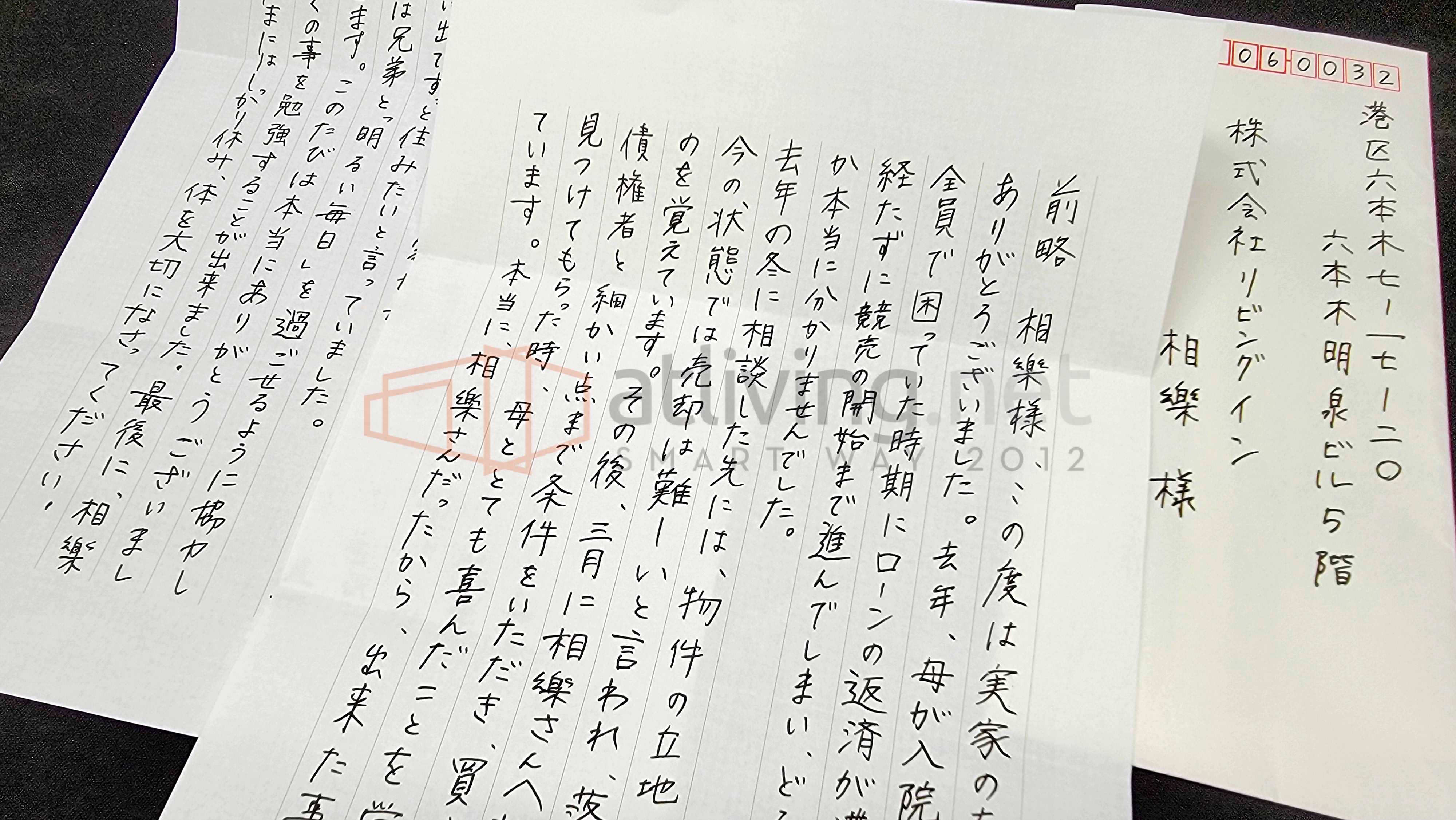

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、株式会社リビングイン、ファイナンシャルプランナー兼任意売却取扱主任者の相樂です。

今回は実際にあった相談を基に、収入が減り、住宅ローンの返済が難しくなった際の原因や対策について、これまでの経験を踏まえ、司法書士の西門と共に解説していきます。

1.コロナ禍で収入が減り、住宅ローンの返済が難しくなった相談者

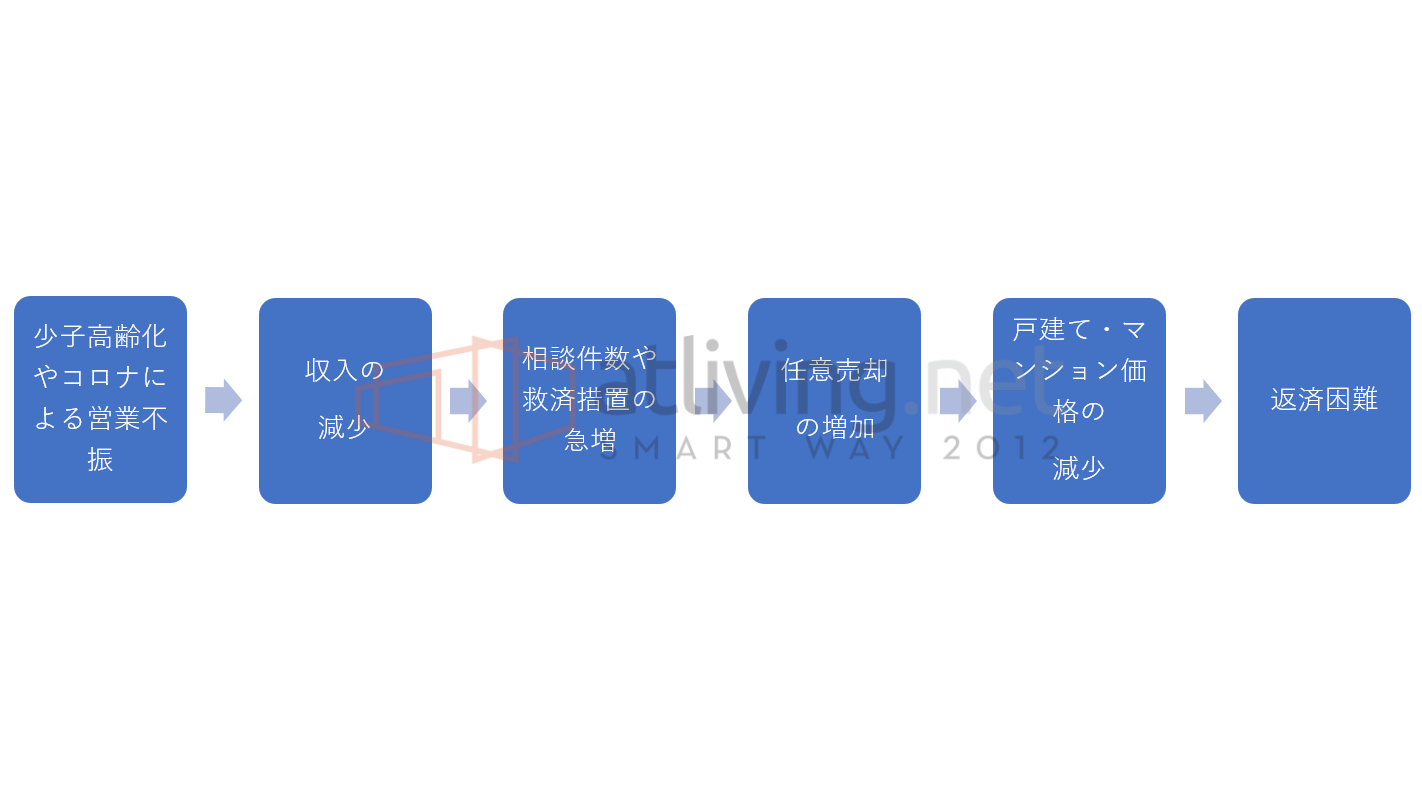

2020年から世界を騒がせているコロナウイルス。特に、飲食店をはじめとするサービス業にとっては打撃が大きく、職を失う人や収入が激減する人が急増しました。今回、アリネットに寄せられたトラブルの相談は、まさに時代に犠牲となった「コロナ禍での収入源によるローン返済困難」についてです。

「今回のコロナのせいでリモートが増え、会社の残業や休日出勤が減ってしまい、給料が30%近く減ってしまいました。緊急事態宣言下、妻もパートをクビになってしまい、元々抱えている住宅ローンが多かったこともあり、生活苦の為、住宅を手放す検討をしました。」

コロナの影響でご主人の収入が減った上に奥様の仕事も無くなり、住宅ローンが返済できなくなってしまったという今回の相談。業種によってコロナの影響の大きさは様々ですが、同じような悩みやトラブルを抱えている人も少なくないはずです。こんな事態に陥ったらどうしたら良いのか、そもそもの原因を突き止め、対策を考えていきます。

2.トラブルの根本的な原因

まず、トラブルの解決には原因究明が大切です。今回の相談者の方は、「コロナで収入が減りローン返済ができなくなった」ということですが、ただそれだけではない問題の根本が隠れているはずです。この方の根本的な原因は、「そもそも貯蓄が無かった」ということ。そして、「借金をして、自転車操業が続いていた」ということでした。

お話を伺っていると、「コロナのせいで収入が減り・・・」とか、「妻が飲食店勤務だったのですがチェーン店で、小さい店舗がどんどん閉店して妻も退職を勧められて事実上のクビになってしまって・・・」とか、とにかく「コロナのせいで」、住宅ローンが返済できなくなったという主張をされていました。

勿論、コロナ禍において収入が減ってしまったこと、奥様の仕事が無くなってしまったことも一因ではあります。しかし、このような不測の事態、経済危機は、実はいつ何時起きてもおかしくないことです。

このご夫婦がローン返済に困窮してしまった根本的な原因は、そもそも貯蓄(貯金)が十分でなかったことにあります。コロナは単なるきっかけに過ぎなかったのです。

コロナ禍でなくても、突然クビになること、リストラされること、会社が倒産すること、など、私たちの生活、人生には常にリスクが伴います。これらのリスクに備えておくことがとても大切なのですが、このご夫婦はこういった「備え」をせず、「宵越しの金はもたない」と言わんばかりにお金をどんどん使っていました。その上、借金までしていたため、コロナで収入が減り、奥様の収入源が無くなったことで、ローンの返済ができなくなってしまいました。

本当ならば、最低1年は収入が突然途絶えても、生活に支障が出ないような貯金をすることを心掛けるべきでした。お笑い芸人の厚切りジェイソンは2年分を貯金して、残りは投資に回すそうです。そのくらい余裕をもって溜めておけばより安心です。かなり難しいと思いますが・・・。

後で詳細を書きますが、最低1年は生活できる貯金はいくらになるかと言うと、目安は夫婦2人で300万ほどです。これだけあれば住宅ローンを払いながら、衣食住を確保して不自由なく暮らしていけます。

3.消費者金融で借金するか、家を売るか悩む相談者

根本的な原因が分かったところで、貯蓄が無い上に借金があるならば、もはやどうしようもありません。そこで、このご夫婦は「いっそ借金してローン返済に回すか、家を売却しようか、どうしよう」と相談したそうです。もともと(プライバシーのことがあるので、何の借金かは述べられませんが)借金があったため、お金を借りることにはそれほど抵抗が無かったとご主人は仰っていました。

「消費者金融ならば現金をいくらか貸してくれるから、それでローンを返して、その間に妻に何かバイトとか見つけてもらって、自分も副業して・・・」と仰っていたのですが、相談を受けた私どもは全力で反対しました。

一時のローン返済のため、消費者金融で借金をするのは絶対NGです。

何があっても「借金を返すための借金」はしてはいけません。特に、消費者金融は銀行などの一般的な金融機関と比べ、金利が高いため、雪だるま式に借金が膨らんでいく典型的な例になります。

自分だけでどうにかしようとして、消費者金融で金を借りてローン返済に充てるのではなく、まずは現在、ローンを組んでいる銀行に相談すべきだと、お伝えしました。

銀行に相談すれば、現状の掌握とローンの状況把握、そしてこれからどうしていくべきか、ということについて案内してくれます。のっぴきならない事情(今回の場合はコロナによる収入減)があれば、それについてもきちんと伝えれば、考慮してくれることがあります。

相談者のご夫婦には「家を売却するという選択が最善となった場合は改めて相談してください」とお伝えして、まず銀行に相談に行ってもらうよう促しました。銀行との効率的な交渉方法やその手順についてはこちらのページにまとめておきました。

4.銀行では「このままいくと競売」と言われ、様々な案を出された

相談者のご夫婦が銀行に相談したところ、「このままでは期限の利益を喪失し、競売に掛けなければならなくなる」と言われてしまったそうです。

競売については私どもから先に説明をしていて「競売だと安い金額で買いたたかれ、結局ローンが大幅に残ってしまい、最悪自己破産しなければならないこともある」とお伝えしていたので、これは避けたいということになりました。

銀行からは、競売を避けるためには、融資期間の延長、利払いのみで元本返済の一時ストップなどの方法があると提案されたといいます。しかし、元本返済ができなければ、それは結局「借金を全く返せていない」状態になるわけです。利払いのみになると、それこそドブにお金を捨てているようなもの。ただでさえ自転車操業で家計が苦しいのに、そんな無駄なことはできません。

この方法は嫌だというのは、ご夫婦間でも意見が一致し、金利の引き下げや他行への借り換えも検討してみたそうです。しかし、この時の収入状況や滞納状況から、借り換えなどは難しいということで、やはり競売にかけられる前に任意売却をしようというところに落ち着きました。

5.任意売却で住宅を手放す

相談者のご夫婦は早速弊社に再びいらして「やはり、任意売却の方向性で固まりました」と仰いました。ご事情を伺い、私どもはすぐに任意売却の手はずを整えました。

結果としては、無事買い手が見つかり、ローンは完済できなかったもののかなり減額され、担保付融資ではなくなり、毎月の返済金額は無理ない範囲で返済できるようになりました。

債権者である銀行とも2ヶ月近く、交渉し、月当たりの返済額を生活が出来る範囲に抑えることに成功しました。また、任意売却で売ったお金を全てローン返済に充てるのではなく、引っ越し費用やアパートの初期費用分に一部回すことで相談者の方が路頭に迷わないように配慮しました。

全て終わった後、相談者のご夫婦は「おかげさまで安心して新生活を始められそうです。」と感謝していただきました。

任意売却の業者によっては、ただ住宅を売り、販売金額を全てローン返済に充てるように計算するようなところもあるため、依頼者の置かれた状況を正しく把握、理解し、どこにどのくらいのお金を残すべきかしっかりと考えてくれる業者を探すのがポイントです。弊社はその点しっかりとお客様の立場を理解し、一番良い形で任意売却を進めています。

業者に相談、依頼する際、自分たちが何に困っていて、どのくらいお金が必要なのか、しっかりと伝えることが非常に大切です。これをやらないと、結局「お金が無い」状態から抜け出せません。

6.コロナで収入減の場合、「コロナ版ローン減免制度」の利用も

今回の相談者の「ローン返済が困難になった」一因には、コロナによる収入減がありました。この場合、「コロナ版ローン減免制度」を利用することができるかもしれません。

「コロナ版ローン減免制度」とは、新型コロナウイルス流行の影響で失業したり、収入が減少したりして、債務の返済が困難となった個人事業主を対象とした制度です。事業ローンや住宅ローンが対象となり、ローンの減額や免除を受けることができます。

令和2年2月1日以前に組んだローン、および同年10月30日までに「コロナ対策」として組んだローンが対象となります。

個人事業主の方、事業を営んでいる方は、この制度を活用することで恩恵を受けられますが、相談者の場合は残念ながら対象外となってしまうため、この制度は利用できませんでした。

銀行に相談することで、このような救済措置の制度を紹介してくれることもあるので、相談者のようにローン返済に困ってしまった際には、自分だけで解決しようとせずに、まずは信頼できる機関である銀行に相談してください。

7.住宅ローンの返済に困った時のアドバイス

任意売却、特に売却後も住み続けたい方向けに何回かローン返済に関するサポートを行った実績から、今回の事例に関して、アドバイスをまとめます。

特に、コロナウイルスの影響で、収入面で不安を抱えていたり、ローン返済のトラブルに困っていたりする方必見です。

7-1.住宅ローンを組むなら、貯金には余裕をもって

住宅購入によりローンを組む場合、上述の通り、貯金・貯蓄には余裕を持つのが大切です。夫婦2人暮らしならば、既述の通り、最低でも300万円、子どももいる世帯ならば子どもの人数や年齢にもよりますが、400~500万円、そのくらいの貯蓄があれば安心です。

この金額は1年間、どうにか暮らせる金額の目安です。1年あれば色々対策を打つことができるため、不測の事態に備えるには十分です。

7-2.消費者金融での借金はダメ!絶対!

万一住宅ローン返済が困難になり、どうしてもお金を借りなければならない・・・となっても、消費者金融で借り、返済に充てるのは絶対にやめてください。

金利が高いため、返済で首がまわらなくなり、借金が更に増え、首が回らなくなります。一時的な「逃げ道」のための借金ほど、後々地獄を見るものはありません。

ローン返済が厳しくなったら、まずはとにかくローンを組んでいる銀行に相談すべきです。嫌な顔をされるかもしれない、突っぱねられるかもしれない、と不安に思っても、とにかく相談しに先ずは行ってください。

7-3.競売にかけられる前に任意売却の検討を

住宅ローンが返済できなくなると、銀行はローン返済のため、住宅を競売にかけ、売却しようとします。そうなる前に、自分で業者を探し、任意売却を検討してみるのがおすすめです。

業者探しの際には自分たちが置かれた状況をしっかりと理解してくれる担当を見つけるのが重要です。家を売った後、引っ越す費用も手元に無い、という場合は必ず事前にそのことを伝えてください。相談先の業者に引っ越し費用を捻出してくれるよう言っておけば安心です。

7-4.場合によっては賃貸の方が安心

住宅ローンは35年が一般的でかなり長期間の借金です。何が起こるか分からない人生、世の中、10年後とは言わず、1年後さえ予想できない中、ローンを組んで住宅を購入するのには大きなリスクが伴います。

今回のコロナウイルスのように世界を揺るがす大事件が起こったら?リーマンショックのように景気がとんでもなく悪くなったら?急に会社が倒産したら?急病で働けなくなったら?事故に遭って思うように働けなくなったら?

このような様々なリスクがある中、ローンを組むよりは家賃を支払って住む賃貸の方が安心できるということもあります。もちろん、急病や事故により働くことが困難になったら、加入している保険によっては高額な保険金がおりるかもしれません。また、団体信用保険に加入していれば、住宅ローンが免除になることもあるかもしれません。しかし、意外と「中途半端な傷病」では保険金がおりなかったり、ローンが免除にならなかったりするものです。

住宅ローンを組む前の方は思うように収入が得られなくなった時のことを想定し、住宅を購入するか、それとも賃貸で暮らすのか、熟考してみてください。

2012年より8年間300件近い住まいのトラブルの相談を受け、地域に根付いた不動産屋として、住まいのトラブルに特化し、住宅ローンの返済だけでなく、空き家対策や騒音、隣人、契約トラブル等のトラブルを解決してきました。その為、これまでにリースバックやオーナーチェンジの制度を利用した売却や住宅ローン返済に困っている方を救ってきた実績があり、あなたの満足のいく結果へ導くことができます。

現在、無料相談を実施しており、相談者の方には住まいの問題解決事例をまとめた冊子も無料で差し上げております。問題を早期に解決し、一秒でも早く、明るい毎日を取り戻して下さい。ともかく、ぜひ一人で悩まず、時間を無駄にしない様、早めにご相談ください。

他にも、ここに記載出来ない内容で困っている方もいると思います。もし、あなたが現在トラブルに悩まされているのであれば、トラブルが大きくなる前にお近くの専門家に相談することをお勧めいたします。信頼できる先がすぐに見つからない場合、弊社の無料相談にご連絡ください。

なお、無料相談ではその場で把握できる状況を精査した上で、一旦の解決策を提案しています。ご利用の際は、住宅ローンの残債や不動産の状況が分かるものをご用意ください。正確な状況が分からないと的確な判断をすることが難しくなってしまうため、事前にご準備をお願いいたします。

これまで多くの住まいの問題を解決した経験や知識を活かし、あなたの力になれると思います。ぜひ気軽に無料相談までご連絡ください。私たちは専門家と協力し、地域や建物の情報を中心に提供、検証していきます。

今回もサクッと読み切れるように、私たちなりにポイントを整理して記載しました。最後まで読んで頂き、本当にありがとうございます。

※なお、これまで聞かれることが多かった質問に関して、サイト移動を機に、もっと参考になるよう一部内容を修正・追記し、投稿しています。

この記事へのコメントはありません。