目次

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、(株)リビングインで住宅ローンのあっせんと建物の設備改修を担当している、住宅ローンアドバイザー兼宅地建物取引士の馬場です。

今回は、司法書士の西門さんと一緒に、住宅ローンの返済トラブルが起こっても、子供の学校や仕事関係で自宅に住み続けられるのか?

リースバックやオーナーチェンジと呼ばれる方法が自宅の売却でも有効なのか?そのメリット・デメリットについて、これまでの経験を踏まえて、まとめました。

住宅ローンの返済が困難になった際、『自宅の売却をおすすめする理由』、『リースバックやオーナーチェンジの制度を利用するメリットやデメリット』を詳しく解説していきます。ローンの返済について、友人や家族と話せず、一人で悩んでいる方がいましたら、最後まで読み、今後の参考にしてみて下さい。

2020年に発生した新型コロナウィルスの影響を受け、数多くの世帯で住宅ローンの返済が困難な状況に陥っています。インバウンドを含め、収束の兆しが見えないことで収入の減少が長期化し、休業期間が長引いていることが主な原因だと思います。

実際、金融庁が発表した『金融機関における貸付条件の変更等の状況について』によると、2020年3月から2021年3月末までに、住宅ローンの返済猶予などの救済処置を受けた方が43,145人に及ぶことが分かりました。

この制度を利用しているほとんどの方が経済的に大きなダメージを受けたことを理由に、住宅ローンの返済期間を延長したり、『中ゆとり』と呼ばれる毎月の返済額を減らすなどの返済方法の変更を行っています。しかし、国が実施している救済処置は、一時的に負担を軽減するものであり、本質的には解決に至らないケースが多いです。中には、結果的に返済の目処がたたず、ローン破綻する方もいます。

私たち、アリネットのお客様からも「収入が減る一方で、ローンを返済するが難しくなってきた」と実際に相談されたことは1度や2度ではありません。このような状況に追い込まれると、最悪の場合、自宅が競売にかけられ、自宅から追い出される可能性も十分に考えられます。

これまでのトラブル解消の実務経験から、日本ではアベノミクス終了後、少子・高齢化の影響から地価の下落で資産価値の下落が継続する地域が多く、住宅ローンの返済が困難な状況に陥って、競売により安い価格で売られてしまうぐらいなら、地域によっては自宅の売却も選択肢の一つに入ると考えています。

あまり知られていませんが、自宅を一旦売却しても継続して住み続けられる『リースバック』や『オーナーチェンジ』と呼ばれる方法があるため、条件を満たしていれば住み慣れた家を離れず、満足のいく解決に繋げることができます。

1.住宅ローンの返済が困難となる方が増加している

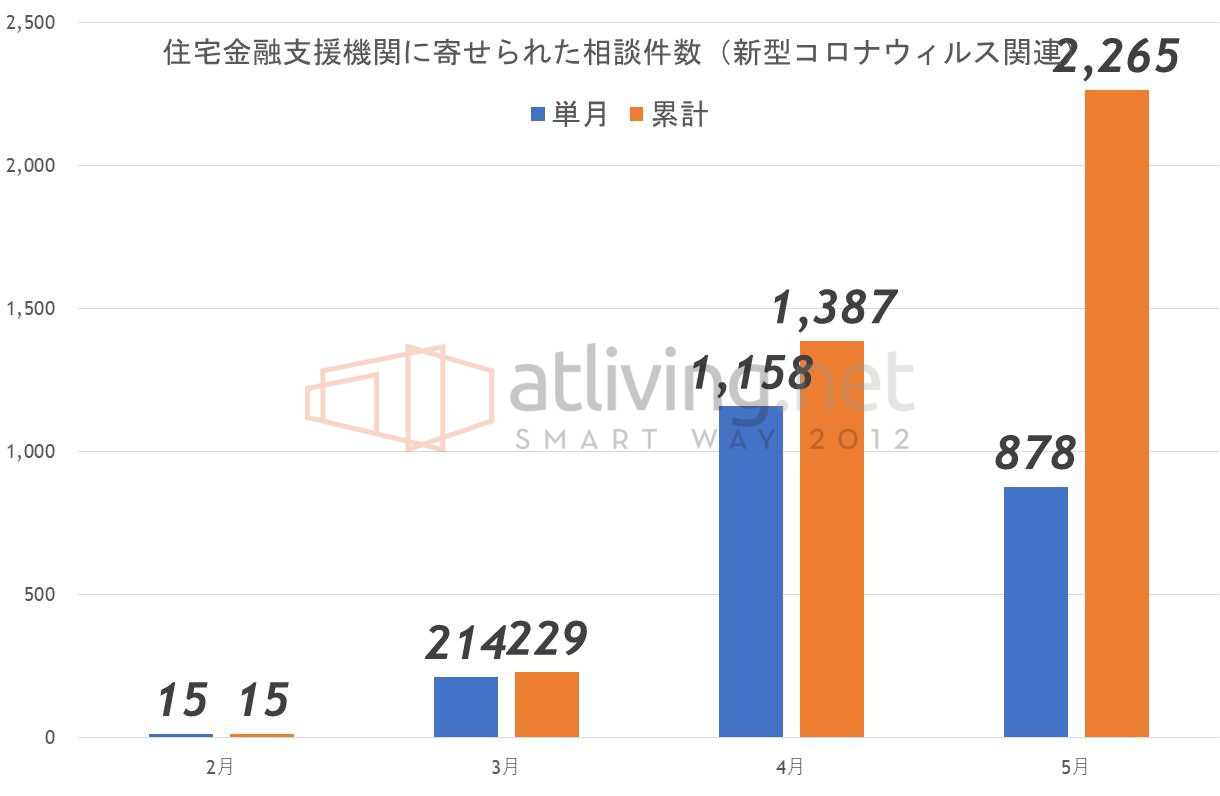

参考:住宅金融支援機関

前述した通り2020年以降、住宅ローンの返済が困難となる方が増加しています。まずは、上のグラフをご覧ください。こちらは住宅金融支援機関が発表した『新型コロナウィルス感染症の影響で返済困難となったお客さまへの返済方法の変更メニュー及び相談窓口のご案内』の資料に記載されている『機構のお客さまコールセンターへの相談実績(令和2年5月末時点)』をグラフにまとめたものです。

上記のグラフを見ると2020年2月以降、住宅ローンに関する相談件数が急激に増加しています。さらに、『機構のお客さまコールセンターへの相談実績(令和2年5月末時点)』の内容を見ると、「返済が困難となったため、ボーナス払いを取りやめたい」、「今月分の入金ができない」などの相談が寄せられており、2,265件もの世帯で収入が減ったことを理由に返済不能に陥っていることが分かりました。

2021年現在、緊急事態宣言が出ており、新型コロナウィルスの収束の兆しが見えないため、今後も返済が困難となる世帯は減ることがなく、まだまだ増加していくことが予測されています。このため、収入が戻る見込みがなかったり、対処ができなくなる前に早急にあなた自身で何らかの行動を起こす事が重要だと思います。

1-1.今後増える住宅ローンの残債が残るケースとは?

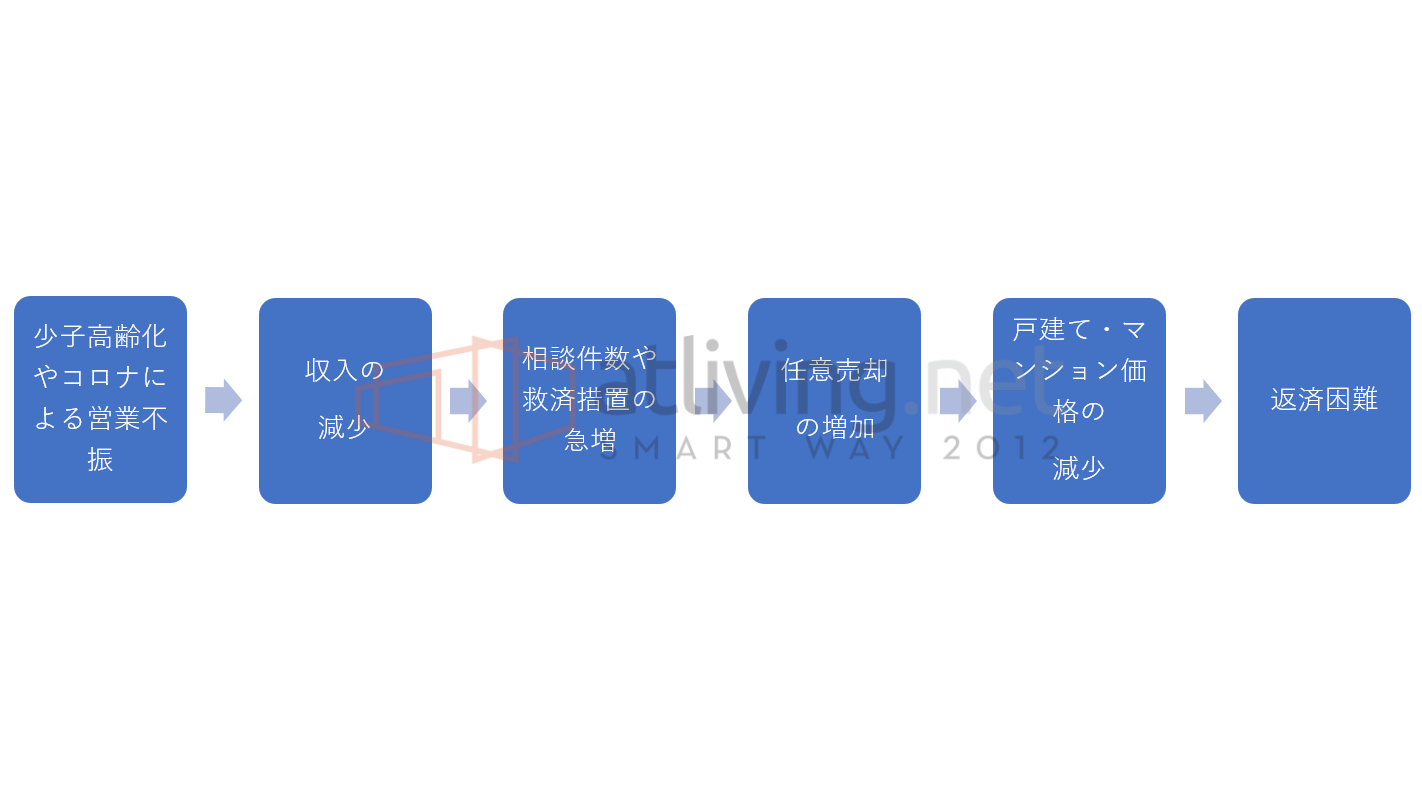

なぜなら、上の図のような順序で進みそうだからです。既述の通り、5万件超の銀行による救済措置が行われ、競売や任意売却による自宅の処分が本当に増えています。ただ、買える人に限りがあるため、売り物件が市場にあふれると、自然と売買価格は落ちていきます。特に、地位が低い又は郊外になればなるほど、この傾向は強く、売買価格が住宅ローンの残債以下なんてこともあり得ます。

もし、残債以下でしか自宅が合売れない場合、任意売却を行ったとしてもその差額が負債として残ってしまいます。残った負債が大きい場合、自己破産等を行わないと、支払っていくことが出来なくなります。その為、収入の回復が見込めない場合、住宅価格が高止まりしている今の内に、借金を無くすために、自宅の売却を本格的に検討しておいた方が良さそうです。

個人的には、ワクチンなどが広まり、コロナウィルスの影響が落ち着きだす頃には、増税等の話が増え、住宅価格は東京と言えども下落を始めると思います。その際、既述のような市場価格と住宅ローンの関係が微妙な場合、下落が始まると、売却後も自己破産するケースが増えると思います。

>>ちなみに、自己破産のメリット・デメリットについてはこちらのページにまとめておきました。

2.住宅ローンの返済が困難な場合、自宅の売却を検討

転職したら、労働環境が悪く、結局収入が下がったり、管理職に昇進したことで残業手当の支給がなくなり、ボーナスが減らされたなどの原因で住宅ローンの返済が厳しくなるケースは珍しくありません。

このような住宅ローンの返済が困難な場合、低金利の銀行に借り換え、国が行なっている救済処置などの対処方法が用意されています。しかし、全てのケースが解決するわけではありません。中には、定年までの勤務可能年数が少ない事で銀行の査定に落ち、一時的に凌ぐ事しかできない場合もあるためです。

このため、住宅ローンの返済が困難な状況に陥っているであれば、自宅の売却も視野に入れてみて下さい。既述の通り、日本では、一部の地域を除き、人口減少や高齢化の影響で地価が下がる可能性が大きく、自宅に資産価値がある内に売却する事で住宅ローンという名の借金をなくす事ができる上、手元に現金として資産を残すことが出来る可能性があります。

2-1.自宅の売却の検討をおすすめする理由

一人で悩み続けることなく、自宅の売却の検討をおすすめする理由は、以下の4点です。

・住宅ローンの残債を完済できるケースがある

・銀行によって条件が異なるため、借り換えの査定に落ちる可能性がある

・売却方法によっては自宅に住み続けられる

・定年退職後も住宅ローンの残債が残る恐れがある

他に、人口減少や高齢化の影響で地価が下がる等もありますが、それぞれ詳しく解説していきます。

2-1-1.住宅ローン残高を完済できるケースがある

自宅を売却することで住宅ローンを完済できる可能性があります。住宅ローンの残高よりも高値で売却できれば、売却価格で一括返済できるためです。このため、借金を残す事なく、重くのしかかっていた返済から早々に解放されます。

ただし、売却価格が住宅ローンの残高を下回るケースも珍しくありません。仮に売却金で残りの住宅ローンを賄えなかった場合、任意売却を行っても、残ったローンを完済まで支払い続ける必要があるため、負担の軽減は限定的です。

このため、先ずはお近くの信用できる不動産会社に相談し、あなたが所有している不動産に資産価値があるのか、どのくらいの金額で売却できる見込みなのかをしっかりと把握しておくことが重要になると思います。

2-1-2.銀行によって条件がことなるため、借り換えの査定に落ちる可能性がある

住宅ローンの支払いを軽減する方法として借り換えがあります。しかし、住宅ローンの査定では年齢や将来的に安定した収入が見込めるかなども考慮されるため、退職までの年数が残り少なく、収入が減少している状態では、銀行の借り換えなどの査定に落ちる可能性が非常に高いです。

仮に、借り換えの審査に落ちた場合、『現状のまま住宅ローンを支払う』か、『一定期間返済方法を変える』しか方法がありません。そのため、支払いの軽減を期待することは不可能です。

したがって、私は借り換えの審査に落ちた場合、売却も検討することをおすすめしています。というのも、売却方法の中には、継続して自宅に住み続けられる方法もあるため、事態が悪化する前に自宅の売却を検討した方が賢明だと思うからです。

2-1-3.売却方法によっては自宅に住み続けられる?

前述した通り、売却方法によっては自宅に住み続けることが出来ます。具体的には、オーナーチェンジやリースバックなどの売却方法です。どちらも自宅を売却した際、買主と賃貸契約を締結する事で継続して住む事が出来ます。

また、後ほどこの2つの制度について詳しく解説しますが、条件によっては自宅を買い戻せる特約がつけられるケースもあります。このため、子供や近隣との関係から自宅に住み続けたいが、住宅ローンを払い続けるのは厳しい方におすすめの売却方法です。

2-1-4.定年退職後も住宅ローンの残債が残る

実は晩婚化の影響か、自宅を購入する時期が以前より、遅くなった影響で定年退職後に住宅ローンが残ってしまうケースは少なくありません。定年退職後に住宅ローンが残っている方の大半は退職金で完済しようと考えていたパターンが本当に多いです。ただ、実際にいくら入るか分からないお金をあてにしたことで返済が困難な状況に陥ってしまう方がいました。

定年退職後は年金や貯蓄だけが頼りとなるため、老後も住宅ローンを支払い続けることは日々の生活の大きな負担となるのは言うまでもありません。そのため、もし、定年後も住宅ローンの残債が残るようであれば、早めに自宅の売却をし、残債を無くし、住み続けた方が安定した老後を送れるようになるはずです。特に、少子・高齢化の影響を強く受け、地価が下落し、資産価値の下落が続く地域のおいては自宅の売却を検討する余地は大いにあると思います。

3.売却しても住み続けられるリースバックやオーナーチェンジのメリットとデメリット

先ほども述べましたが、自宅を売却しても継続して住み続けたい方は『リースバック』や『オーナーチェンジ』と呼ばれる売却方法を検討することをおすすめします。

どちらも資産価値の下落が続く中、自宅を現金化できる上、住宅ローンをなくせる可能性が高いため、返済に苦しめられている状況から早く解放してくれる方法です。先ず、リースバックやオーナーチェンジの特徴や選択するメリット・デメリットを解説していきます。

3-1.リースバックとは?

リースバックとは、自宅を不動産会社や専門業者へ売却したうえで、買主である新しい所有者(オーナー)に対し、『リース料』と呼ばれる家賃を支払い、継続して自宅に住み続けられ制度です。

一般的に、資産価値の目減りを理解しつつ、自宅を売却しても継続して住み続けたい時にリースバック制度を利用する方が多く、老後の生活費や子供の教育資金など、一時的にまとまったお金が必要な時に利用する方もいました。

3-1-1.リースバックを選択するメリット

リースバックを利用することで自宅を一旦現金化することが可能です。売却の場合、不動産の買取価格は一括で支払われることが多く、比較的早くまとまった現金が手元に残ります。

さらに、既に買主が決まっているため、周囲に売却したことを知られる心配がありません。近所の目を気にせずに、今までと変わらない生活を送り続けることが可能です。なぜなら、登記などを実際に調べない限り、所有者が変わった事実を周囲が知る事はできないからです。

3-1-2.リースバックを選択するデメリット

一般的に、リースバックは売却価格が残債を上回っていないと利用することができません。住宅ローンが残っている状態で売却するには、債権者である銀行などに抵当権を解除してもらう必要があるためです。

例えば、3,000万円のローン残債が残っている状態で売却した際に、2,500万円の売却価格では住宅ローンを完済することができません。抵当権を解除するには、借金を完済する事が条件となっているため、そもそも売却することができないことを覚えておいてください。

3-2.オーナーチェンジとは?

オーナーチェンジとは、入居者が住んでいる状態で不動産売買する方法です。文字通り所有者(オーナー)を変更するだけなので、自宅の売却後、買主と賃貸契約を締結する事で継続して住み続けることが可能です。

一般的に、自宅の売却オーナーチェンジの場合、オーナーになる方は個人投資家が多く、マンションの一室や一棟、戸建てなど不動産に関係なく利用する事ができます。

3-2-1.オーナーチェンジを選択するメリット

リースバックと同様に、オーナーチェンジを利用する事で資産を現金化できる上に継続して自宅に住み続ける事が可能です。売却後は固定資産税や修繕費用は、新しいオーナーが負担してくれるため、原則あなたは家賃を支払うのみで済みます。

仮に、住宅ローンの残高よりも売却価格が上回った場合、手元にまとまったお金が残るため、お金に悩まされることなく経済的に余裕を持った生活を送ることも可能です。

3-2-2.オーナーチェンジを選択するデメリット

住宅ローンの滞納がある場合、賃料の滞納等買主にとって懸念材料になりやすいため、新しいオーナーがなかなか見つかない状況に陥る可能性があります。

特に、戸建てやマンションのオーナーチェンジでは個人の不動産投資家が購入する傾向にあり、リスクを軽減するために問題のある入居者とは関わり合いを持ちたくないと考える方が多いためです。このため、買主がなかなか見つからない場合、不動産の売買に詳しい方や不動産会社などに相談をして、何らかの対処方法を講じる必要があります。

不動産に関する知識を保有している方に相談をすることで、効果的な解決策を見つけ出してくれるはずです。例えば、どのように投資家に賃料の保全等安心してもらうかで、家賃保証会社を利用し、賃料の支払いを担保してもらうこともできます。

4.リースバックやオーナーチェンジを検討する際の注意点

2016年以降、13件の住宅ローン破綻に伴う、リースバックやオーナーチェンジを実際にやった経験から、以下の3点に注意が必要です。

- ・賃貸契約期間が設けられているケースが多い

- ・相場よりも安く、売却される可能性が高い

- ・買い戻しの際、売却価格よりも高額になる場合がある

重要な内容であるため、それぞれ詳しく解説していきます。

4-1.賃貸契約期間が設けられているケースが多い

リースバックやオーナーチェンジを利用して賃貸契約を締結した場合、通常の賃貸契約と異なり、2年間の定期借家契約が結ばれるケースが少なくありません。

というのも、買主の中には賃貸契約終了後に高値で売却しようと考えていたり、別の賃借人に高い賃料で貸し出そう考えている方がいるためです。他にも、賃料をキチンと払ってくれるのか不安なケースがあります。その際には、家賃保証契約などを締結し、家賃の支払いを担保しつつ、リースバックの契約を進める必要があります。

このため、契約内容によっては売却後に住み続けられなく可能性も十分に考えられます。したがって、契約を締結する際、契約書を隅々まで確認するようにして下さい。

万が一、契約期間が設けられている場合、買主に契約更新をする意思があるのかをしっかりと確認しておくことが重要です。例えば、定期借家契約の場合でも賃料の遅れ等のトラブルがなければ、更新は出来るのか?一般的な普通借家契約にする事は出来るのか?等をキチンと確認してください。

4-2.相場よりも安く売却される可能性がある

リースバックで売却した場合、市場相場よりも安い金額で売却される傾向にあります。通常の売却方法である不動産会社の売却価格の7〜9割程度が相場となっており、買主側が相場よりも安い金額を提示するケースが多いです。

なぜなら、自分で住む場合と賃貸する場合で融資条件、例えば、期間や金利が大きく異なるからです。具体的には、住宅ローンと投資用ローンで以下のような違いが売却価格に影響を与えます。

4-2-1.住宅ローンの条件

・期間 最長35年

・金利 0.5%~1.5%(ほとんどの方が1%前後になると思います)

・金額 売買金額の90%~100%(リフォームが必要な場合、その費用も出る事があります)

・固定又は変動金利どちらも選べます

*フラット35の場合、長期の固定金利を利用する事が出来ます。

4-2-2.投資ローン

・期間 残存耐用年数

・金利 1%中旬~3%後半(ほとんどの方が2%超になります)

・金額 売買金額の60%~80%(リフォームが必要な場合、その費用も出る事があります)

・固定又は変動金利どちらも選べます

*通常、変動金利での契約になります。

このため、売却価格を同意する前にあなた自身で市場相場価格を知っておくことが重要となります。なぜなら、そうすることで売却希望額として、提示された金額が妥当なのかを見極めることができるため、買主側に交渉を行う事であなたの満足のいく金額で売買することが可能になるからです。

4-3.買い戻しの際、売却価格よりも高額になる場合がある

リースバックで売却した場合、買い戻す際に売却した価格よりも高額な金額を提示されるケースがあります。物件の価値や登記手続きにかかる費用、売主側の利益などを加算した金額が設定されるためです。

そのため、結果的に自宅を買い戻せなかったと悔しい思いをした方は少なくありません。

仮に、自宅を買い戻す予定でリースバック制度を利用するのであれば、買取時には売却時よりも多い金額を請求されることを念頭に置いておく必要があります。もちろん、売却時に将来の買戻し時期や価格などの条件をきめ、売却し、リースバックを受けることも可能です。

5.リースバックやオーナーチェンジのトラブル事例5選

リースバックやオーナーチェンジを利用することで、トラブルに巻き込まれるケースは少なくありません。実際に、アリネットのお客様の中にも「これらの制度を利用した際に、トラブルに巻き込まれた」と相談が寄せられたことが何度もあります。

そのため、ここでは、実際にアリネットに寄せられた事例や経験を基に、どのようなトラブルが起こりやすいのか解説していきます。

5-1.賃料をめぐるトラブル

リースバックやオーナーチェンジを利用した際に、特にトラブルになりやすいのが賃料に関する内容です。中でも、家賃が高く設定されたことで揉めるケースが多く、住宅ローンの返済額よりも高い賃料を支払っているという方は多くいます。売却後の家賃は、地域や建物の状況にもよりますが、買取価格の7〜10%の金額が設定されるのが一般的となっているためです。

このようなケースは、手元の資金がいつ枯渇してもおかしくありません。実際に、アリネットのお客様の中にも「住宅ローンの返済額よりも高い家賃を支払っていたため、お金がなくなってしまった。どうすればいいか?」と相談に来た方がいました。

このため、契約を締結する前に売却価格と家賃のバランスが家計に負担がないかを見極めることが重要です。仮に、あなた自身で判断できない場合、不動産の知識がある方やファイナンシャルプランナーに面談し、相談する事で適切な金額や家賃を教えてくれます。

5-2.無断で自宅を売却されたトラブル

リースバックで自宅を売却した後の賃貸契約履行中に、無断で別の投資家や不動産業者に自宅を売却されたといった事例があります。賃貸住宅の売却は普通にあります。売却する際に、賃借人に連絡する義務は有りません。売却後に振込口座の変更と共に賃貸人の変更が分かる程度です。

このケースでは、契約時に『賃貸期間中は第三者への売却を禁止する』と言った内容を契約書に記載していなかったため、買主である個人投資家に無断で売却されてしまったのです。

契約書に第三者への売却に関する内容が記載されていない場合、買主が自由に売却できるため、賃貸中に売却される可能性は大いにあり得ます。

このため、将来、買戻しも視野に入れている場合には売買契約や賃貸契約を締結する際に契約書へ、「賃貸期間中は許可なく、第三者に売却することは禁止する」と言った内容を記載してもらうことが重要です。

5-3.賃貸契約を更新できないトラブル

賃貸契約を更新できないトラブル事例は非常に多いです。この方は、2年の賃貸契約の満了を迎える際、新しいオーナーに更新の意思表示をしましたが「定期借家契約を締結しているため、更新はしない」と断られてしまい自宅に住み続けることが出来ませんでした。

『定期借家契約』で契約した場合、買主の合意がなければ賃貸期間終了後は自宅から退去しなくてはなりません。通常の借家契約と異なり、契約期間が満了すると借主の意思で再契約を拒否することが可能なためです。したがって、このようなトラブルに遭わないよう、契約時には『普通借家契約』を締結することが重要になります。

5-4.買い戻しを断られたトラブル

買い戻しを希望したが、買主に断られるトラブルが起きやすいです。実際に、アリネットのお客様の中に、事前に口約束で「売却価格と同じ値段で買い戻しをする」と合意していたにも関わらず、実際に提示された金額が高額だったため「契約時に合意した、売却時の価格にしてほしい」と主張したら買い戻しを断られた方がいらっしゃいました。

先ほども述べた通り、買い戻しの際の売却価格は新しいオーナーが金額を設定するため、売却時よりも高額になりやすいです。仮に、口約束で合意を得ても、立証する証拠がない限り、提示金額を覆すことができません。このため、自宅の買い戻しを希望される方は、事前に買主と買い戻し条件を書面に残しておくようにして下さい。

5-5.売買契約が履行されないトラブル

売買契約を締結したにもかかわらず、買主側が売却金額を支払わなかったことで、契約自体が無効になった事例があります。

この方は、個人投資家とリースバックの契約を締結しており、買主から売却価格の支払いを得て、住宅ローンの残債を支払うだけでした。しかし、何度催促しても代金が支払われず、結果的に個人投資家から「代金を準備できないため、契約を無効にして欲しい」と言われてしまい、再度買主を探す状況に陥ったのです。

このように、契約締結後に資金を準備できないと断られるケースは稀ですが、締結前に資金が準備できなかったことで、契約に結びつかないケースは少なくありません。したがって、契約時に相手方が確実に資金を準備できるのかを確認しておく必要があります。

5-5-1.オーナーチェンジを条件に締結した売買契約が履行されなかったとして、損害賠償請求が一部認められた判例

ここでは、実際にオーナーチェンジを条件に締結して売買契約が履行されなかったことで、損害賠償請求が一部認められた判例を紹介します。

この裁判では、オーナーチェンジを条件に専任媒介契約を契約した買主(以下、A)が、物件引き渡し日までに抵当権抹消の交渉を行わず、契約通りの履行を行わなかったことを理由に損害賠償を請求した判例です。

契約当初、売主に代わってAが抵当権抹消の交渉や売却代金1,500万円を支払うことで合意していました。しかし、いつまで経っても抵当権抹消の交渉を行わなかったため、しかたなく売主が債権者への交渉や残債務の精算を完了ました。

しかし、抵当権解除後に何度催促してもAが動かなかったため、売主側は契約の解除をせざる得なくなったのです。結果的に、Aの過失が認められたため、損害賠償金として約786万円の支払いが命じられました(東京地方裁判所判決/平成14年(ワ)第12290号)

上記のケースのように、買主側が契約通りに対応しなかったことで損害賠償を請求できる場合があります。このようなトラブルに巻き込まれるのは稀ですが、買主側の債務不履行を理由に契約が解除された場合は泣き寝入りせずに何らかの対処を講じてみて下さい。

6.住宅ローンの返済が困難になった際は、信用できる不動産会社に相談をする

リースバックやオーナーバックを利用する際や住宅ローンの返済が困難になった場合は、信頼できる不動産会社に相談することで、あなたの満足のいく解決に導ける可能性があります。

不動産会社の中には、これらの制度を利用して売却希望者の有利になるような契約を締結したり、住宅ローンの返済が困難に陥っている世帯に適した救済方法を把握しているためです。

特に住宅ローンの返済に困っている方は『テナント管理が得意な不動産会社』に相談をすることをおすすめします。テナント管理が得意な不動産会社は、企業や個人を相手にリースバックやオーナーチェンジの仲介を行った実績があるため、さまざまなケースに適した仲介方法を熟知しているためです。

さらに、テナント管理を行っている不動産屋はローンの支払いが困難になった際のトラブル対応の経験もあるため、仲介だけでなく支払いが難航した際の効果的な解決策も教えてくれます。そのため、住宅ローンの支払いが困難になったことでオーナーチェンジやリースバックでの売却を検討する際は、『営業年数の長いテナント管理の得意な不動産屋』に相談するのが最適です。

6-1.相談する不動産会社を見極めるポイント

上記で、『営業年数の長いテナント管理の得意な不動産屋』に相談することをおすすめしましたが、中には自社の利益を優先する悪徳な不動産会社もあるため、注意が必要です。このような不動産会社に相談してしまうとあなたが不利になる方法で売却される恐れがあります。

このため、『営業年数の長いテナント管理の得意な不動産屋』と併せて『信用できる不動産会社』なのか見極めることが重要です。自宅を売却する際は、いくら名の知れている不動産会社であっても信頼できなければ、安心して任せることができません。このため、『営業年数の長いテナント管理の得意な不動産屋』が信用できる不動産業者なのかも見極めるようにして下さい。

仮に、このような不動産会社を知らないのであれば、GoogleマイビジネスやSUUMOなどを見て『良い口コミが数多く寄せられている不動産会社』を調べて見てください。ただし、中には口コミ操作をしている不動産屋もあるため、ネット上に記載されている『宅地業者免許番号の()内の数字』も併せて確認することが重要です。

具体的には、免許番号の()内の数字の(2)以上の数字の大きい不動産会社をおすすめします。(2)以上の不動産会社は、不動産屋年数が長いうえに、違法行為を行わない優良な不動産屋の可能性が高いためです。

不動産会社は、違法行為を行うことで免許を剥奪されるケースがあり、再登録をしても(1)から出直さなければなりません。このため、(2)以上の数字が大きい不動産会社を選ぶことで、違法行為を行わない信頼できる不動産屋を見つけ出すことが可能です。

6-2.信用できる不動産会社に相談するメリット

信頼できる不動産会社に相談することで、リースバックやオーナーチェンジを利用した際に、トラブルに巻き込まれるリスクを軽減できる可能性があります。

不動産会社の中には、優良なリースバック専門業者や不動産投資家などの繋がりがあるため、あなたの有利になるように売却や賃貸契約の締結を進めてくれるはずです。

6-3.信用できる不動産会社に相談するデメリット

不動産会社の中には、リースバックやオーナーチェンジなどの仲介に一切関与したことがなかったり、専門業者や不動産投資家との繋がりがない企業もあります。

このような不動産屋に相談をすると、トラブルに巻き込まれるリスクが高くなる上、あなたの満足のいく結果に繋がりにくいため、注意が必要です。例えば、潜在的な購入者である投資家の名簿を持っていない不動産会社では、都度新規の買主を募集するため、売却決定まで時間が掛かることが多々あります。

このため、不動産会社に相談する際は、先ほど述べた『営業年数の長いテナント管理の得意な不動産屋』とは別に、必ず『リースバックやオーナーチェンジの仲介を行った実績』や、『どのような人脈を保有しているのか』を併せて確認することが重要となります。

7.住宅ローンの返済が困難になった時のリースバックやオーナーチェンジまとめ

今回は、住宅ローンの返済が困難になった時でも、自宅を売却して、住み続けられるリースバックやオーナーチェンジのメリットやデメリットを注意点なども含めて解説しました。以下、この記事のおさらいです。

- 住宅ローンの返済が困難になっている方が増加している

- 無理な返済は将来的に望まぬ結果につながる恐れがあるため、早い内に売却するのがおすすめ

- 売却をしても継続して自宅に住み続けられるリースバックやオーナーチェンジの制度がある

- リースバックやオーナーチェンジは、さまざまなトラブルに発展するリスクがある

- 信用できる不動産会社に相談することで、売却してもトラブルに発展するリスクを軽減させ、安心して自宅に住み続けられる可能性が高い

2020年以降、新型コロナウィルスの影響を受け、住宅ローンの返済が困難な状況に陥っている世帯が急増しています。特に、50代以降の世帯は管理職についていることで残業手当の支給がなかったり、残りの勤務年数が短いため、定年退職までに完済できるのか不安を感じている方は少なくありません。

中には、住み慣れた我が家を手放したくない一心で、無理な返済を続けている方も多いです。しかし、そのままの状況を継続することは将来的に自宅を手放すことに繋がりかねない上、老後の生活にも悪影響を及ぼすため、早急に何らかの対処を講じる必要があります。

そのため、この記事では、売却後も継続して自宅に住み続けることができる『リースバック』や『オーナーチェンジ』の検討をおすすめしました。これらの制度を利用することで、住宅ローンの返済から解放されるうえに、今後も変わらずに自宅で生活を送る事ができます。

ただし、メリットが大きいように思える2つの制度にもさまざまなトラブルが潜んでいるため、利用を検討する際は注意が必要です。場合によっては自宅に済み続けられなくなる状況に陥る可能性も十分に考えられます。

したがって、リースバックやオーナーチェンジを利用して自宅の売却を検討している方は、『営業年数の長いテナント管理が得意な不動産会社』や『リースバックやオーナーチェンジの仲介を行った実績のある信用できる不動産会社』へ相談してみて下さい。長年の実績を活かして、あなたの有利になるように契約を進めてくれるはずです。

仮に、どのような不動産会社に相談すればいいのか分からない方は、私たち、アリネットの無料相談をご利用ください。

2012年より8年間400件近い住まいのトラブルの相談を受け、地域に根付いた不動産屋として、住まいのトラブルに特化し、住宅ローンの返済だけでなく、空き家対策や騒音、隣人、契約トラブル等のトラブルを解決してきました。

リースバックやオーナーチェンジの制度を利用し、自宅を売却後もご自宅に住み続け、住宅ローン返済に困っている方を救ってきた実績もあります。相談が早い程、あなたの満足のいく結果へ導くことができます。

なお、無料相談では、その場で把握できる状況を精査した上で、一旦の解決策を提案しています。ご利用の際は、住宅ローンの残債や不動産の状況が分かるものをご用意ください。正確な状況が分からないと的確な判断をすることが難しくなってしまうため、事前にご準備をお願いいたします。

今回もサクッと読み切れるように、私たちなりにポイントを整理して記載しました。最後まで読んで頂き、本当にありがとうございます。

※なお、これまで聞かれることが多かった質問に関して、サイト移動を機に、もっと参考になるよう一部内容を修正・追記し、投稿しています。

この記事へのコメントはありません。