目次

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、(株)リビングインで住まいのトラブル相談・提案を担当しているファイナンシャルプランナー兼宅地建物取引士の相樂です。

住宅ローンを組んでマイホームを購入した方の中には、月々の返済額が重くのしかかっていることで負担に感じている方は少なくありません。中には、失業や病気、収入の減少、支出の増加などにより、住宅ローンの支払いにあてるお金を用意することができず、何ヶ月も滞納し続けている方もいます。

今年の5月の連休に相談のあった60代の男性はまさにこのケースでした。

しかし、住宅ローンは一般的な借金同様、一定期間滞納し続けてしまうと様々な競売や立ち退き等面倒なことが生じる可能性が高く、何の対処もせず、放置しているのは非常に危険です。

例えば、住宅ローンの返済を数ヶ月滞ったままの状態でいると分割で支払う権利が喪失(期限の利益の喪失)してしまい、高額な金額を一括で返済するように要求されてしまいます。

その際、仮に一括で返済することができないと強制的に自宅を追い出されてしまい、最悪の場合無一文の状態で路頭に迷うことになってしまう状況に陥る可能性も高いです。

特に、昨今は2020年から世界中で蔓延している新型コロナウィルス感染拡大により経済が大きなダメージを受けたことで、様々な企業の業績が大幅にダウンしているため、このような状況に陥りかねない方が増加しています。

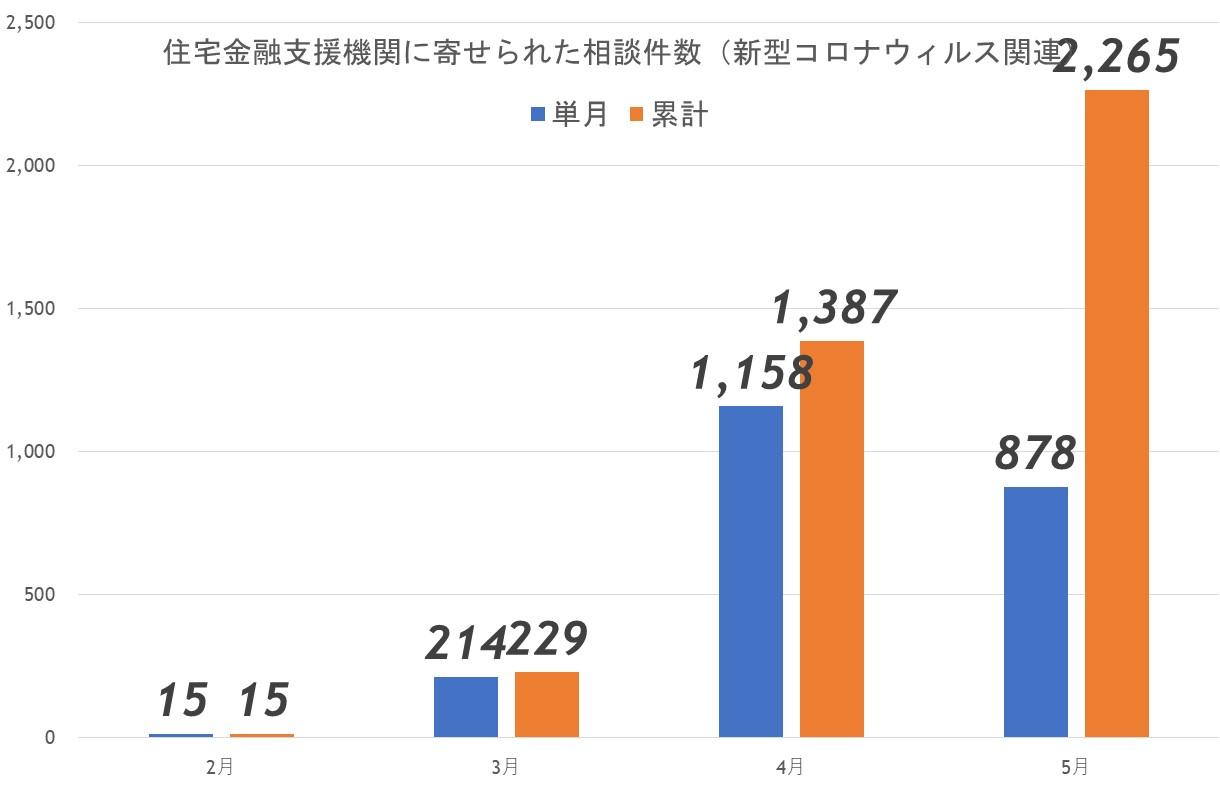

実際、以下のグラフの通り、住宅金融支援機構に住宅ローンの返済に関する相談は増えています。

しかも、住宅ローン破錠に陥りそうな方は、元々収入が低い方だけではありません。

一般的な平均年収よりも多くの収入を得ているような方も住宅ローン破錠予備軍となっているため、誰にでもこのような状況に陥るリスクが存在しているのが実情です。

実際に、人気お笑いコンビ『スリムクラブ』の内間政成さんも新型コロナウィルス感染拡大の影響を受け、現在住宅ローン破錠寸前まで追い込まれています。内間政成さんは、2013年にある番組内で家族と暮らす自宅を頭金なしの6,000万円の35年返済でローンを組んで購入しました。購入時は完全に勢いだけで後先のことなど一切考えずに購入に踏み切ったそうです。

ただ、コロナ禍になるまでは高い人気を誇っていることで様々な仕事が舞い込んできていたため、問題なく支払いを継続できていたそうです。しかし、長期間自粛が続いたことで仕事が減少し、月々の収入が大幅に減ってしまったため、現在住宅ローンの返済が厳しい状況に追い込まれています。

上記のケースのように、問題なく住宅ローンの支払いを継続できていても、何らかのトラブルに巻き込まれたことで一気に住宅ローン破錠予備軍になってしまう方は少なくありません。特に、内間さんのように住宅ローンを組む時点で後先のことを考えずに勢いだけで購入してしまう方がこのような状況に陥ってしまい、手の施しようのない状況に追い込まれてしまっています。

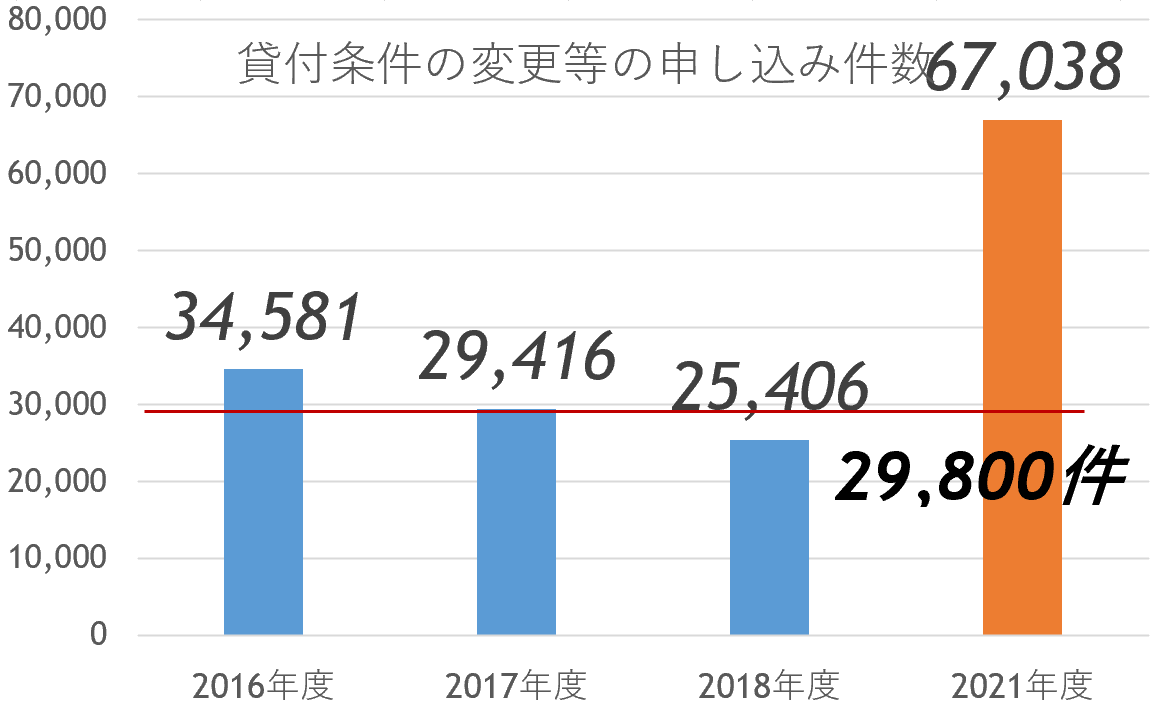

実際、以下のグラフの通り、住宅ローンの条件変更は増えています。

このため、現在住宅ローンを支払うことに対し、大きな負担に感じているのであれば、早急に何らかの対処を講じるようにしてください。中には、「住宅ローンの返済が厳しいなんて、人様に言うのは恥ずかしい」と考える方もいます。

・・・が、このままではあなた自身が取り返しのつかない状況に陥ってしまう可能性が高く、すみやかに行動に移すことが重要です。状況や対処方法によっては、自宅を手放さず、住宅ローンの返済による負担を軽減することもできるかもしれません。

そのため、この記事では一緒に相談に対応した司法書士の西門と共に、『住宅ローンの支払いが滞ることで生じるリスクや問題』や『ローン返済が苦しくなるそもそもの原因』、『引っ越さずに住宅ローンを整理する対処方法』について、詳しく解説していきます。思い出が詰まった自宅を簡単にあきらめず、住宅ローンの支払いによる負担を減らしたいと考えている方は、ぜひ最後まで読んで参考にしてみてください。

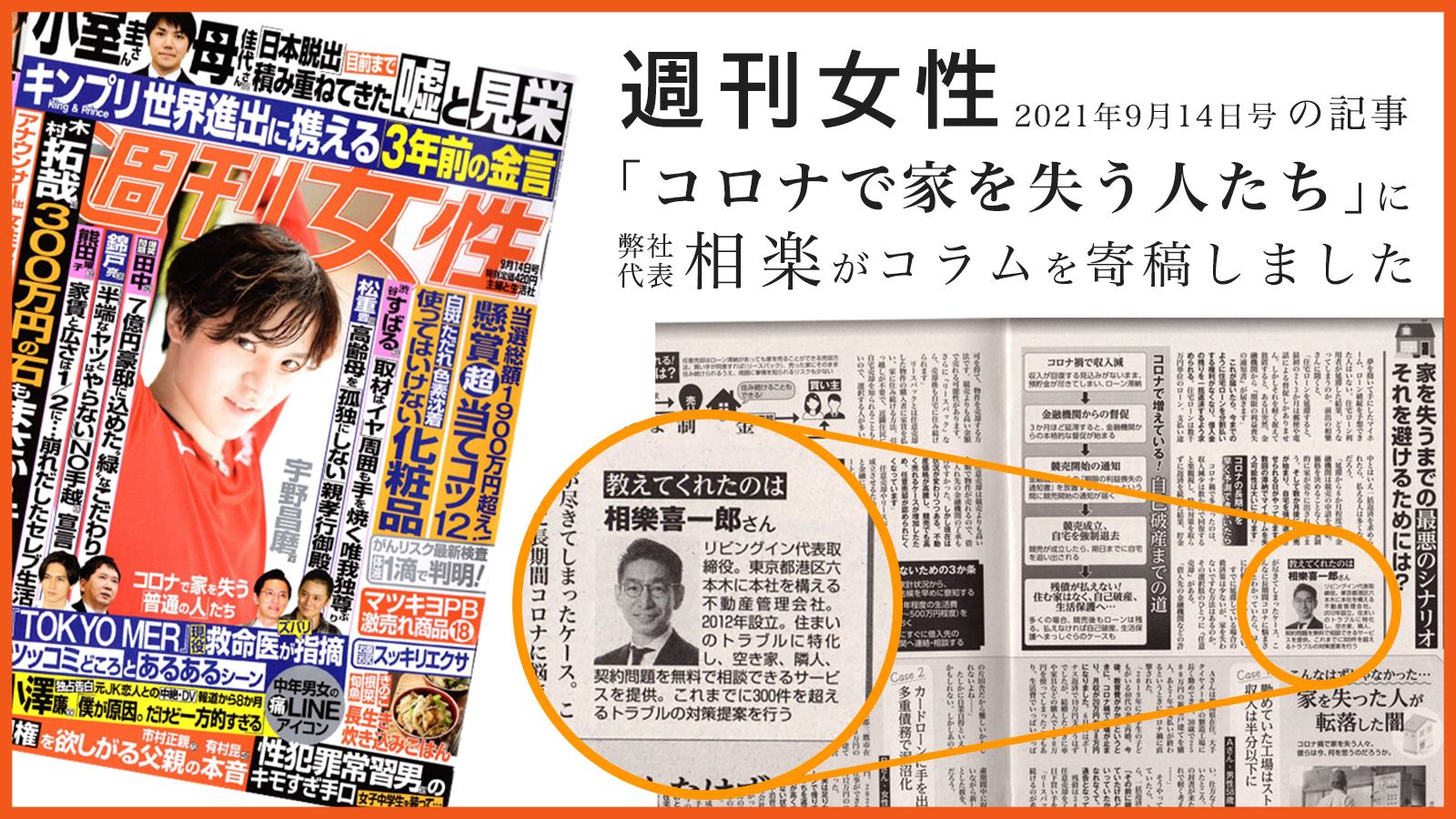

なお、これまでの実績を踏まえ、週間女性に住宅ローンの返済問題に関して、記事になりました。詳しい内容はこちらのリンクをご確認ください。

1.新型コロナウィルス感染拡大の影響を受け、住宅ローン返済困難者が急増

前述した通り、2020年に発生した新型コロナウィルス感染拡大の影響を受けて、住宅ローンの返済が困難となる世帯が急増しています。

実際に、金融庁が毎月公表している『金融機関における貸付条件の変更等の状況について』のデータを見ると、日本で初めて緊急事態宣言が発令された2020年3月を機に、住宅ローンの借入先である金融機関に対して、ローンの借入条件(支払額の調整)や返済方法の変更を申し出ている方や収入が大幅に減少し、失業したなどの理由により住宅ローンの支払いにあてるお金を用意できなくなってしまった方からの相談は、2021年5月末時点で48,562件も寄せられていることが分かりました。

しかも、金融庁が発表している『金融機関における貸付条件の変更等の状況について』のデータを遡って確認してみると、このデータの記録をしはじめた2020年3月10日から2021年5月末時点まで相談件数が減少した月は一度もありません。むしろコロナ禍になって1年が経過したにも関わらず、どんどん返済困難な世帯が増加中です。

さらに、2021年8月現在、新型コロナウィルスの終息の兆しが見えていないうえに、各地域では緊急事態宣言が発令されたりまん延防止等重点措置が取られていることで企業も大きな損失を与えられているため、今後もまだまだ住宅ローンの支払い困難な世帯が増加することが懸念されています。

このため、現在すでに住宅ローンの返済が苦しいのであれば、根本的な原因を追求したうえで、早急にあなた自身が行動に移し、何らかの改善や対処を講じるようにしてください。

2.住宅ローンの支払いが困難になってしまう原因

住宅ローンの支払いが苦しい状況に陥ってしまう理由は様々ですが、これまでの実務や相談の内容から、特に困難な状況に陥りやすい根本的な原因は、以下の4点です。

- 定年後も働く予定だった

- 住宅ローンの支払い年数に対し、残りの勤務年数が少ない

- 教育資金や家族のライフイベントを明確化できていない

- 年齢を重ねるごとに収入が減少している

それぞれ詳しく解説していきます。

2-1.定年後も働く予定だった

相談を受け、色々と聞いていく中で、65歳に定年を迎えた後も今の職場で働くことを想定し、収入に見合っていない金額を借りたことで、住宅ローンの返済が苦しくなっているケースが3分の1程度あります。

近年日本は超高齢化社会へと変わりつつあることで、定年後も雇用を継続する企業も増えてきているため、「65歳も迎えても安定した収入を確保することができるだろう」と安易な考えを持ってしまったことが主な原因だと思います。

しかし、人材不足から定年制の後ろ倒しが進んでいますが、まだまだ企業によっては定年の年に雇用終了と定めている会社があります。全ての会社員の方が65歳を過ぎても継続して働き続けられるとは限りません。仮に、定年後の雇用を認めている企業であっても、実際に65歳を迎えた年に経営が傾いていることで継続雇用の話が無くなるケースもあります。他にも大幅な条件の悪化を突き付けられるケースがあるようです。

このため、定年後も今の会社で働くことを想定して住宅ローンを借りているのであれば、早急にボーナス払いを含めた返済プランの見直しや借り換えなどを検討するようにして下さい。できるだけ早く住宅ローンを見直すことで、定年までに完済できるプランや返済方法を見つけることができます。

2-2.住宅ローンの支払い年数に対し、残りの勤務年数が少ない

住宅ローンを組んだのが遅かったことで、月々の支払いが困難に陥るケースがあります。例えば、返済期間35年の住宅ローン商品を42歳の時に借りた場合、77歳で返済が終了できますが65歳で定年してしまうと、返済期間中の12年間は老後に持ち込まれてしまうため、退職金や年金、貯金を支払いにあてなくてはなりません。

充分な退職金や貯蓄があるのであれば問題はありません。しかし、老後資金や住宅ローンの返済額を賄えるほどのお金を用意できる方はあまり多くはないため、安定した収入を得ている内に住宅ローンの返済計画や返済方法の見直しを行うことをおすすめします。

色々な相談を受けていく中で、個人的に賢い方法としては、安定した収入がある内に銀行員やファイナンシャルプランナー等の専門家と共に返済計画を見直しておくことで、住宅ローンで人生が破錠するリスクを大きく軽減できるうえ、老後の生活に対する不安も軽減できます。

2-3.教育資金や家族のライフイベントを明確化できていない

住宅ローンを組んだ時点で、お子さんにかかる教育資金や家族のライフイベント(出産や入学、就職などの人生で起こる大きな出来事のこと)を明確化できていなかったことで、住宅ローンの返済が苦しくなってしまう方は少なくありません。出産や子供の教育資金など家族にかかるお金を明確に把握しておかなかったことで、事前に必要な蓄えを用意しておかなかったことが原因です。

ベネッセが発表した『子育てに必要な費用』に関する資料を見ると、一般的に子供1人あたり0歳〜22歳まで育てあげるには教育資金や養育費を合わせて平均約2,780万円必要だとされています。

しかし、この平均は国立大学進学までにかかる費用であるため、私立大学に進学したり、小学校から私立に通わせる場合は平均とされる金額では足りません。むしろ目安となっている金額の何倍のお金が必要となります。

このため、住宅ローンの返済を円滑にできるのかだけでなく、お子さんの教育資金や生活難に陥るリスクも考慮して、住宅ローンを借りることが本当に重要です。

事前に、家族のライフイベントや幼稚園(保育園)から大学卒業までにかかる教育資金をファイナンシャルプランナーに相談し、明確に把握しておくことで、無理のない返済計画を立てたり、あなたに適した住宅ローン商品へ借り換えることができます。

2-4.年齢を重ねるごとに収入が減少している

年齢や勤務年数、転職を重ねるごとに収入が減少したことで、住宅ローンの返済が厳しくなっている方は少なくありません。2020年に相談を受けた18件の内、4件はこのようなケースでした。

企業によっては、一定の年齢や勤務年数に達すると給与ベースを下げると規定している会社もあるためです。中には、役職定年(55歳で役職者を外れる制度のこと)を迎えたことで収入が減少している方も多くいます。

実際に、厚生労働省が公表している『賃金構造基本統計調査』の資料内にある『第3表 一般労働者の雇用形態、性、学歴、年齢階級、企業規模別きまって支給する現金給与額、所定内給与額及び年間賞与その他特別給与額』のデータを見ると、民間企業に従事する会社員の方の収入は50〜54歳でピークを迎え、その後は役職定年(55歳で役職者を外れる制度のこと)により収入が減少していることが分かりました。

これらのことから、会社の規定で給与ベースを下げるだけでなく、多くの企業が定めている役職定年を迎えたことで、定年までの期間収入が減少してしまう可能性があることも考慮して住宅ローンを見直すことが重要です。

役職定年や収入が減少する時期を迎える前に、見直しや借り換えなどの対処を講じることで、自宅を手放さざるを得ない状況に陥るリスクを減らすことができます。

収入と支出のライフプランを一度確認したい方の為、ファイナンシャルプランナーに相談するメリットや注意点をこちらのページにまとめておきました。ご確認ください。

3.住宅ローンの返済が困難になることで起こるリスクと問題

住宅ローンの返済が困難な状況に陥ってしまうと、様々なリスクや問題が生じるため、手の施しようのない状況に追い込まれてしまう危険性あります。例えば、あなたの自宅が競売による売却を執行されてしまった場合です。

東京都心よりも地方都市の戸建てやマンションでは、競売による売却代金だけでは住宅ローンの残りのお金を完済するのは難しく、売却後も一括で返済することが不可能な金額の住宅ローン残債が残ってしまい、結果的に自己破産でしかローン整理ができない状況に追い込まれてしまう事があります。

さらに、住宅ローンの支払いが滞ってしまうと金融機関が提供している優遇金利の適応を外されてしまうケースもあるため、本当に注意が必要です。仮に優遇金利の適応を解除されてしまうと、金利のパーセンテージが上がった分の利息が上乗せされてしまうため、総返済額や月々の返済額が今よりも増える可能性があります。

このため、住宅ローンの返済が滞ってしまうことで生じるリスクや問題をしっかりと把握して、現状を改善するための対策を速やかに講じるようにしてください。

3-1.競売にかけられる

半年ぐらい滞納が続き、期限の利益喪失通知が届いても、1年近く、住宅ローンを滞納し続けてしまうと、債権者(主に住宅ローン組んだ時点で契約した保証会社)によって、強制的にあなたの自宅を競売にかけられてしまいます。

競売は裁判所が進める法的効力の強い不動産の売却方法で、法律に基づいて裁判所に命じられた日程通りに自宅の明け渡しまで進行していく仕組みとなっているため、あなた自身が退去日や売却価格などを決めることはできません。

このように言うと、「裁判所が勝手に進めてくれるのであれば、自宅を売却する手間が省ける」と考える方もいますが、実際は競売にかけられてしまうと、特に地方都市にお住いの方はメリットどころかデメリットの方が多く、あなたの意思に反し、粛々とご自宅の売却が進められていってしまうため、注意が必要です。

とはいえ、1ヶ月や2ヶ月住宅ローンを滞納したからといって、すぐに入札(最も高い金額を提示した人に不動産を売買する方法のこと)が開始される訳ではないので安心してください。競売入札開始までには1年程度かかるケースがほとんどとなっているため、その期間中に手元にお金を残したり、自宅に住み続けるために任意売却(債権者の同意を得て、一般不動産取引と同じやり方で売却する方法のこと)という売却方法を取ることで競売を回避することができます。

ただし、任意売却は売却方法が異なるだけで、結果的に自宅を手放さなくてはならないのは変わりません。しかも、任意売却は買主が見つからなければ売却を完了することができない上、債権者の同意を得なければこの手段での売却を開始できないため、必ずしも競売を回避できる訳でないことを覚えておいてください。

3-1-1.競売にかけられると周辺住民の方に知られてしまう可能性が高い

競売にかけられることで生じるリスクは、金銭的に苦しくなる事や強制的に自宅を追われてしまうことだけではありません。競売にかけられたことが、近隣住民やあなたの周囲の方に知られてしまう可能性が高まります。

と言うのも、地方裁判所ではほぼ毎日債権者からの要望で配当要求終期等の公告を発表していますし、『不動産競売物件情報(通称BITと呼ばれる裁判所が運営する競売の専用サイトのこと)』にあなたの自宅が競売にかけられている事実を公表され、その情報を見た落札希望者が直接自宅周辺にどのような物件なのか調査しに訪れるためです。

しかも、競売にかけられている事実をチラシなどの広告で近所住民の家に配布されるケースもあります。落札希望者を増やすことを目的に業務を行なっている業者がいるためです。こういった業者の中には、子供がいる世帯が持っているマンションや戸建てをターゲットにすることが多く、お子さんが通う学区内を中心に配布することがあるため、あっとういう間に周囲の方に知れ渡ってしまいます。

仮に周囲の方に知られてしまうと、競売にかけられていることを理由にあなたやあなたの家族に対して距離をおこうと考える方が現れたり、お子さんのいじめの原因になることもあるため、私はできるだけ速やかに行動を起こし、競売での売却を回避する方が賢明だと思います。

3-2.延滞すると優遇金利が適用されなくなる可能性がある

各金融機関提供している優遇金利が適応されている場合、住宅ローンの支払いが滞ることで適応されなくなってしまう可能性があります。こういった商品を提供している金融機関の中には、優遇金利を適応させる条件の一つとして『住宅ローンを1度でも滞納せずに支払い続けること』と定めている金融機関があるためです。

ただし、1度支払いを延滞したからといってすぐに適応が解除される訳ではありません。滞納(延滞)してしまった方の中には、うっかり支払日を忘れていたり住宅ローンの引き落とし用口座の中に残高が残っていると勘違いしてしまうケースもあるため、数回程度の延滞なら大目に見る借入先がほとんどです。

とはいえ、あまりにも執拗に延滞してしまうと悪質だと判断されてしまい、優遇金利の適応が除外されるケースもあります。

仮に優遇金利の適応から外されてしまうと、毎月の金利負担が増えるだけでなく総支払額も多くなってしまうため、できるだけ延滞(滞納)はしないようにしてください。

3-3.任意整理や自己破産に追い込まれる可能性もある

あなたの自宅が競売で売却されたことで、任意整理や自己破産を余儀なくされてしまう可能性があります。一般的に、競売は通常の不動産取引で付く評価額(対象物件の売却価格)よりもかなり安い金額で取引されてしまううえに、売却代金で賄うことができなかった住宅ローンの残債は一括で支払うように債権者側から要求されてしまうためです。もちろん競売が執行されてしまうと債権者への交渉などを行えないため、分割で返済することはできません。

特に、あまり人気のない地域や立地条件の悪い不動産の場合は、注意が必要となります。こういった物件は、購入希望者が見つかりくいと判断されやすい傾向にあるため、落札数が少ないことでさらに安い金額で取引されることも考えられるためです。このため、住宅ローンの残債がより多く残ってしまい自己破産せざるを得ない状況に陥ってしまう可能性もあります。

仮に自己破産を選択しなければならない状況に陥ってしまうと、あなたが今現在持っている資産をほとんど処分した状態で新しい生活をスタートさせなくてはならないため、生活を立て直すことがままならず路頭に迷ってしまう可能性も高いです。

このため、住宅ローンの支払いが苦しい状況に陥ったことで自己破産を余儀なくされる状況を避けるためには、早急に銀行での住宅ローンの見直しやそれ以外に返済の負担を軽減できるような債務整理を含めた対処を講じるようにしてください。この辺りは、債務整理や任意売却等がよく分かっているお近くの弁護士事務所や不動産会社に相談すると良いと思います。

これらの対処を講じることで競売にかけられるリスクはもちろん、自己破産を余儀なくされる状況に追い込まれる不安要素を減らすことができます。

3-3-1.任意整理とは?

任意整理とは、債務整理(法的に借金に関する問題を解決するための手続きのこと)一つとなっており『裁判所を通さずに債権者との交渉を経て借金の返済額を減額する手続き』のことを指します。

例えば、任意整理の手続きを事前に行ったうえ、債権者の同意を得ることができれば、一定期間までの利息や本来支払うはずだった利息を無くしてもらうことが可能です。これらを無くしてもらうことで、本来支払う予定だった借金の総支払額を大幅に減らすことを期待できます。

しかし、一見メリットしかないように思う手続き方法ですが、任意整理の手続きで減額できる借金は法律上(利息制限法)で定められた利率が適応された借金のみとなっているため、住宅ローンは原則この手続きで負担を減らすことはできないので注意が必要です。

あくまでも、法律上で定める金利上限(金利20%以上)を超えている借金のみが対象となっているため、多重債務に困っている方に特におすすめします。

3-3-2.自己破産とは?

自己破産とは、任意整理と同様に債務整理の一つとなっており『債務者(住宅ローンやキャッシングなどの借金を借りた人のこと)が何らかの理由により返済不能な状況に陥った際に、裁判所の許可を得て法律上の返済義務を無くす(免除)ための手続き』のことです。

この手続きを行い裁判所に『免責許可(返済義務を無くすことの同意を得ること)』をもらうことで、『非免責債権(養育費や税金など)』以外の借金を無くすことができます。

しかし、任意整理と同様にメリットしかないように思われがちな手続きですが、借金の返済義務を無くしてもらうためには、あなたが持っているほとんどの資産を処分する必要があるため、実際はデメリットの方が大きいのが実情です。

このため、自己破産手続きを行うことを検討している方は、それ以外に本当に生活を立て直す術がないのかを見極めたうえで利用することをおすすめします。

4.住宅ローンの支払いが困難になりそうなら、すぐに検討すべきこと4選

住宅ローンの支払いが困難な状況に陥りそうになっているのであれば、下記の4つの対処方法を講じることを検討してください。

- 家計の見直し

- 怪我や病気により支払い困難な場合、保険や給付金を確認する

- 住宅ローンの借り換え

- 金融機関へ相談

それぞれ詳しく解説していきます。

4-1.家計の見直し

住宅ローンの返済に対して負担に感じている方は、まずは家計の見直しを行なってみてください。返済にあてるお金を用意できない理由の一つは『浪費』であるため、無駄な出費によって月々の支払いが苦しくなっている可能性があるためです。

このため、1ヶ月間の内にどのくらい収入を得ていて、何に対していくらお金を使っているのかを明確に算出してみてください。収支を細かく出すことで不要な出費を削ることができるうえに節約を講じることができるため、住宅ローンにあてるお金を用意しやすくなります。

4-2.怪我や病気により支払い困難な場合、保険や給付金を確認する

住宅ローンの返済が厳しくなっている理由が怪我や病気の場合は、あなたが加入している保険や給付金制度、会社の福利厚生などを確認することをおすすめします。

例えば、勤め先の健康保険に加入している場合、『高額医療費支給制度(多額の医療費がかかった際に自己負担限度額を超えた金額が払い戻される制度のこと)』を利用することで、医療費にかかるお金を抑えることが可能です。

ちなみに、あなたが加入している保険によっては、怪我や通院時のかかった費用を負担してくれたり見舞金を支給してくれる商品もあります。

このため、一度あなたの会社や加入している保険の担当者に確認をしてみてください。これらにかかった費用を生命保険や健康保険で賄うことができれば、住宅ローンにあてるお金を用意することができるはずです。

4-3.住宅ローンの借り換え

現在組んでいる住宅ローン商品を見直すことで、毎月の返済による負担を減らせる可能性があります。具体的には、現状適応されている金利よりも低いパーセンテージが設定されている住宅ローン商品への借り換えを行なった場合です。

住宅ローンの中で最も負担が大きいのは、借金でいう利息にあたる『金利』だと言われているため、現在よりも低い金利が適応されている商品に借り換えることで毎月の返済額のみならず総支払額も減らすことができます。

このため、今借りている住宅ローンの返済額に対して負担に感じている方は、他の金融機関が提供している住宅ローン商品への切り替えを検討してみてください。

ネット銀行など各金融機関によって設定している金利のパーセンテージは異なるため、今よりも低い金利が設定されている借入先(金融機関)を選ぶことで、住宅ローンの返済による負担を軽減することができます。

4-4.金融機関へ相談

住宅ローンの借入先(銀行などの金融機関)に相談することで、月々の支払い方法や返済額を変更してくれる可能性があります。例えば、現在よりも金利の低い商品に変更してくれたり、年2回のボーナス払いを無くしてくれるケースがあるため、住宅ローンの返済により生活がままならない状況を改善することができるはずです。

ただし、全てのケースで支払い方法や支払額の調整に応じてもらえる訳ではありません。住宅ローン商品の返済方法変更などは銀行による審査に通過する必要があるため、返済できる見込みがなかったり、残りの勤務年数が少ない場合は拒否される可能性もあります。

このため、住宅ローンの借入先が返済方法の変更に応じてくれなかった場合は、リースバックや債務整理など別の解決策を検討してみてください。

4-4―1.新型コロナウィルス関連の場合は救済制度が用意されている

新型コロナウィルスの影響を受けて住宅ローンの返済が困難になった場合は、それぞれの金融機関が救済処置を用意しているため、この制度を利用することで一定期間住宅ローンの支払いによる負担を軽減できる可能性があります。

例えば、りそな銀行では『1年間元金を据え置きし、利息分だけの支払いに応じる処置』を用意しているため、12ヶ月分の返済額を減らすことが可能です。ただし、この制度を利用したからといって、総支払額が減る訳ではありません。

むしろ、猶予期間が終了した翌月から支払いを待ってもらった元金分が上乗せされるため、現在よりも月々の返済額が増加してしまいます。猶予期間終了後に十分な収入を得ていれば問題ありません。しかし、1年間で今よりも多い返済額を賄えるほど収入が回復する方はそう多くはないため、別の解決策を検討する方が賢明です。

とはいえ、金融機関によって用意している救済処置は異なるうえに、別の解決方法を用意しているケースもあるため、まずはお近くの銀行に相談してから返済金額の軽減を検討するようにしてください。

5.住宅ローンの返済を継続することは厳しいが、引越さずにローン整理する方法

上記で解説した対処方法を講じても住宅ローンの返済が苦しい方で自宅を手放さずにローンを整理したいと考えている方は、以下の2つの方法を利用することを検討してみてください。

・銀行に返済額の軽減申請、返済期間の延長申請

・個人再生手続き

それぞれ詳しく解説していきます。

5-1.銀行に返済額の軽減申請、返済期間の延長申請

あなたが住宅ローンを組んでいる借り入れ先に相談することで、ローンを調整できる可能性があります。具体的には、『返済額の軽減申請(返済方法や返済額を調整するための手続きのこと)と『返済期間の延長申請(返済期間30年だった契約を35年などに延ばす手続きのこと)』を行うことで、毎月の返済による負担を減らすことが可能です。

ただし、先ほども述べた通り、これらの手続きは一時的な救済処置であるため、返済額の軽減や期間を延長したからといって、その分の支払額が減る訳ではありません。場合によっては、当初の返済計画よりも増える可能性が高いです。

例えば、『返済期間の延長申請』を行なった際に、当初20年で組んでいた返済計画を30年に延長した場合、延長した10年間分にも金利が適応されるため、場合によっては総支払額が数百万増える可能性もあります。

このため、銀行に相談することは必要不可欠ですが、『どのような返済方法に変更すれば、長期的に見て負担がないのか』をしっかりと見極めてから申し込みを行うようにしてください。

5-2.個人再生手続き

銀行から支払い方法の変更を断られてしまった方や自己破産や任意整理以外で住宅ローンの調整を図りたい方は、債務整理の一つである『個人再生』の利用を検討することをおすすめします。

個人再生とは、『裁判所に再生計画(借金の返済により生活がままならなくなっている状況を改善すること)の許可をもらい、毎月の返済額を減らす手続き』のことです。

個人再生の手続きの中には、『住宅資金特別条項(住宅ローンやリフォーム時に組んだローンの返済が困難となった場合に、毎月の返済額を減らすことのできる制度)』が設けられているため、債権者の同意を得ることができれば自宅に住み続けた状態で、月々の支払いが苦しい状況を改善することができます。

ただし、『住宅資金特別条項』の利用を認めてもらうのは、以下の8点の条件をすべて満たす必要があるため、注意が必要です。

- 人がその建物で生活を送っていた『住宅』が対象

- 住宅資金特別条項の対象の債権が『住宅資金貸付債権(住宅ローンの借入先または保証会社による抵当権が設定されている物件のこと)』に当たる

- 住宅資金貸付債権が法定代位により取得されたものでない住宅

- 対象となる住宅に、住宅ローン関係の抵当権以外の担保が設定されていない

- 対象となる住宅以外の不動産にも住宅ローン関係の抵当権が設定されている場合には,その住宅以外の不動産に後順位抵当権者がいないこと

- 個人再生申立ての際に提出する債権者一覧表に当該債権が住宅資金貸付債権である、および住宅資金特別条項を定めた再生計画案を提出する意思を記載すること

- 住宅資金特別条項を定めた再生計画案を提出したこと

- 裁判所に再生計画が可能であると認められること

これらの条件を満たすことができない場合、残念ですが、この制度を利用することはできません。また、『住宅資金特別条項』はあくまでも月々の負担を軽減して生活を安定されることを目的に設立された制度であるため、住宅ローンの返済義務がなくなる訳ではないことを覚えておいてください。

5-2-1.個人再生を利用する際は、代位弁済から6ヶ月以内に手続きを行う必要がある

上記で解説した条件とは別に個人再生を利用する際は、『代位弁済(住宅ローンの借入先に対して保証会社があなたの代わりに一括で返済すること)』がなされてから6ヶ月が経過してしまうと、住宅資金特別条項の制度を利用できなくなってしまうため注意が必要です。

一般的に住宅ローンにおける住宅ローンの代位弁済は、あなたが滞納しはじめてから半年程度経過すると実施されるため、その時期から計算して6ヶ月以内に個人再生の手続きを行うようにしてください。

5-3.根本的に住宅ローンから解放される方法はないのか?

上記で2つの住宅ローンの返済による負担を軽減する方法を解説しましたが、「現在契約している住宅ローンの支払いから根本的に解放されたい」と考えている方は少なくありません。中には、一定期間の猶予終了後に総支払額の負担が重くのしかかることを懸念している方も多いです。

仮に月々の返済額を軽減するのではなく、根本的に住宅ローンの返済から解放されたいと考えている方は、『リースバックやオーナーチェンジを利用して自宅を売却』することをおすすめします。

これらの売却方法はあなたの親族や知人、不動産投資などに自宅を売却し賃貸契約を締結することで、住宅ローンの返済を無くした状態で今後も自宅に住み続けることができる解決策となっているため、根本的にローン返済による負担を無くすことが可能です。

ただし、リースバック(オーナーチェンジ)を利用する際は、誰に売却するかが重要となります。例えば、不動産投資家に売却した場合、最初の賃貸契約満了を迎える際に売却も考慮に入れ、契約更新をしてくれない可能性があるためです。

このため、リースバック(オーナーチェンジ)を利用した自宅に住み続けたいと考えている方は、こういった売却方法や条件交渉に強い不動産会社に相談してみてください。こういった不動産会社は事情を理解したうえで購入してくれる不動産投資家とのパイプを持っているケースがあるため、長期的に自宅に住み続けられるように交渉してくれます。

6.引越ししてもでも、住宅ローンを整理したい場合は?

引っ越しや自宅を手放してでも住宅ローンを整理したいと考えている方は、以下の2点の対処方法を検討してみてください。

・自宅を賃貸にだして人に貸す

・任意売却を利用して自宅を売却する

それぞれ詳しく解説していきます。

6-1.自宅を賃貸にだして人に貸す

引っ越しはしても良いが自宅を手放すことはしたくないと考えている方は、賃貸物件にすることをおすすめします。あなたの自宅を賃貸物件として人に貸すことで、住宅ローンの支払いによる負担を軽減することが可能です。

例えば、月々の返済額と同等の金額を1ヶ月の家賃に設定することで、毎月得た家賃収入を返済にあてることができるため、実質的に住宅ローンの返済による負担を無くすことができます。

また、家賃を返済額よりも少し多めに設定すれば、固定資産税や定期メンテナンス代も賄うことが可能です。特に利便性の高い立地や人気のある物件だと、借り手が見つかりやすい傾向にあるため、長期的に負担を軽減できるかもしれません。

6-2.任意売却を利用して自宅を売却する

現在、住宅ローンの返済が困難な状況に追い込まれており、自宅を手放してでも月々の支払いによる負担から解放されたいと考えている方は、『任意売却』を利用して自宅を売却するのがおすすめです。

前述した通り、任意売却は一般的な不動産取引と同じ価格や条件で取引することができるため、住宅ローンの残債によっては売却価格で完済できることを期待できます。

競売で安く家が取られてしまうことと比較すると、メリットしかない方法ですので、検討してみてください。

6-2-1.そもそも任意売却とは?

任意売却とは、前述した通り『債権者の同意を得たうえで実施する売却方法』のことを指します。具体的には、金融機関などの債権者にあなたの自宅にかけられている抵当権(契約者が返済不能に陥った場合に対象となる物件や土地を担保にする権利のこと)を外してもらったうえで、一般的な不動産取引で自宅を売却する方法です。

任意売却は競売とは異なり、通常の不動産取引で評価される価格で販売を開始できるため、住宅ローンの残債を大幅に減らせる可能性があるうえに周囲の目を気にせず自宅を処分することができるといった特徴があります。

6-2-2.任意売却を利用するメリット

任意売却を利用して自宅を売却することで、新居への引っ越し費用や新しい生活を始めるための資金を手元に残せる可能性があります。任意売却は債権者とあなたの話し合いの末に実行できる売却方法となっているため、交渉次第では売却代金の中から引っ越し費用を工面してもらえる可能性があるためです。

ただし、本来であれば売却代金は全て債権者への返済にあてなければならないため、要求を拒否されれば、引っ越し費用を工面してもらうことはできません。

仮に返済額を下回る価格で売却取引が完了した際に交渉が決裂してしまうと、引っ越し費用をもらえないどころか、残りの残債を一括で返済するように要求されてしまう可能性も考えられるため、任意売却の利用を検討する際は注意が必要です。

もちろん、万が一、残債が残った場合でも自宅を売却しているため、無担保債権となり、債権者と相談の上、長期に渡る分割で毎月支払っていく事も可能です。この辺りは私たち、アリネットでは何回も行っているため、どうしても住宅ローンの返済を奇麗にし、再度やり直したい方はご連絡下さい。

6-2-3.任意売却を利用するデメリット

あなたの自宅を任意売却による売却方法で処分するには、『住宅ローンの滞納が6カ月程度滞納が続いていること』が条件となっているため、債権者によって、サービサーへの移管や期限の利益喪失等の通知が届いていないと任意売却を利用することができません。

なお、競売の申し立てを実行されてしまうということは、住宅ローンを滞納した事実が個人信用情報機関(ブラックリストと呼ばれる滞納歴を記録する機関のこと)に残されてしまうため、将来的にお金を借りる時や賃貸物件を借りる際の懸念材料となってしまい新居を借りられない可能性もあります。

このため、個人的にはお自宅の任意売却は支払いの滞納が続き、あくまでも別の解決策を講じのるが厳しい状況に陥った際に利用することがおすすめです。ローン問題は滞納早期に対策を講じることで、問題が大きくなる前に自宅を売却することなく、ローン問題を解決できます。

仮に、引っ越しをせず、自宅に住み続けたいと考えているのであれば、住宅ローンを滞納した状態でなくてもローン返済から解放することができる「リースバック」や「オーナーチェンジ」などの対処方法を講じることができるため、個人信用情報に載るリスクを避けることが出来ます。

7.住宅ローンの支払いに苦しめられている方は、お近くの不動産会社に相談を

現在住宅ローンの支払いに対して、不安や苦しい思いをしている方や今後自宅を手放さなければならない状況に陥る可能性のある方は、『住宅ローン問題の解決に向けて積極的に取り組んでいるお近くの不動産会社』に相談するのがおすすめです。

こういった不動産会社は、あなたが住宅ローンの支払いに苦しんでいる原因を根本的に解決してくれる上、自宅を手放さずにローン整理する具体的な方法を教えてくれるため、あなたの望む解決へと導いてくれることを期待できます。

しかも、不動産会社によっては相談だけでなく、弁護士や司法書士などの専門家と連携してあなたの負担を軽減できるように手助けしてくれる企業もあるため、住宅ローンに対する悩みを根本的に解決することが可能です。

このため、住宅ローンの返済で悩んでいる方は、ぜひ住宅ローン問題に意欲的に取り組んでいる不動産会社への相談を検討してみてください。

7-1.不動産会社へ相談する際の注意点

上記で不動産会社へ相談することをおすすめしましたが、1つ注意する点があります。それは、『すべての不動産会社が住宅ローン問題に意欲的に取り組んでいる訳ではない』という点です。

本来不動産会社は不動産取引を主な業務としているため、「住宅ローン問題は自社には関係ない」という考えを持っている不動産屋も少なくありません。こういった不動産会社に相談をしても自社の利益にならないと判断されてしまうため、相談自体を断られるケースも多いです。

このため、相談する不動産会社を見極める際は、その不動産屋のホームページを隅々まで確認するようにしてください。住宅ローン問題の解決に向けて積極的に尽力している不動産会社であれば、自社のホームページに具体的な実績(実例)や解決策を提案するような内容の記事を多く掲載しているため、親身な対応を期待することができます。

8.引っ越しをせずに住宅ローンを整理するための対処方法についてのまとめ

今回は、引っ越しをせずに住宅ローンを整理するための対処方法について、返済が滞ることで生じるリスクやケース別の対処法を司法書士の西門さんを交え、詳しく解説しました。以下、引っ越しをせずに住宅ローンを整理するための対処方法についてのまとめです。

- 新型コロナウィルス感染拡大の影響を受け、住宅ローン返済困難者が急増している

- 収入が減少したり、定年後まで働けると思っていたことで住宅ローンの支払いが困難となっている方が多い

- 住宅ローンの返済が困難になることで債務整理や自己破産、競売にかけられるリスクがある

- 住宅ローンの支払いが困難になりそうならすぐに金融機関に相談したりローンの借り換えなどを検討する

- 引っ越しをせずに住宅ローンを整理したい場合は、銀行に返済額の軽減申請、返済期間の延長申請などを行うことで整理できる可能性がある

- 引っ越しをしても住宅ローンを整理したい場合は、任意売却や賃貸に出すことを検討する

- どのような対処方法を講じても返済が厳しく競売にかけられてしまった場合は、任意売却で自宅を売却することを検討する

- 任意売却を利用する際は、積極的に住宅ローン返済困難者に解決策の提案を行っている不動産会社に相談することで、自分が置かれている状況に適した解決策を教えてくれる。

住宅ローンは30年以上かけて支払い続ける高額な借金であるため、いつ返済にあてるお金を用意できなくなってもおかしくありません。今は問題なく支払いを継続することができていても、予期せぬトラブルにより返済不能な状況に陥ってしまうリスクは誰にでも存在します。

しかし、現在住宅ローンの返済に苦しんでいる方の中には、「家族の思い出が詰まった自宅を簡単に手放すことはしたくない」という思いで、無理な返済を継続している方も多いです。中には、住宅ローンだけは返済しようと借金をして返済にあてている方もいます。

今後借金の返済や住宅ローンの返済が問題なくできるだけの収入を得ることができるのであれば問題ありませんが、こういった状況を続けていると結果的に自宅を競売にかけられてしまい路頭に迷う可能性が高いため、非常に危険です。

このため、無理な返済を続けたり滞納した状態を放置せずに、早急にあなた自身で対処を講じることが重要になります。できるだけ早く動くことで、窮地に追い詰められるリスクを軽減することが可能です。

この記事では引っ越しをせずに住宅ローンの返済による負担を軽減できる対処方法について詳しく解説してきました。この記事で紹介した対処方法を講じることで、自宅を手放したり、路頭に迷うリスクを軽減することができます。

仮に、現在住宅ローンの支払いに苦しんでいたり、「今後返済不能な状況に陥るのではないか」などと不安を感じている方は、私たち、アリネットまでご相談ください。

当社にはこれまで多くの世帯の住宅ローン問題を解決してきた知識や経験があるため、あなたの状況や希望に合う解決方法を提案することが可能です。また、弁護士や不動産投資家などと連携をとって、根本的な解決に向けて手助けすることもできます。ぜひ気軽にご相談ください。

最後に、部屋探しの経験が2回以下の方に特に、読んでほしい4,600件の失敗談を基に作った内見時のチェックリストはこちらのページです。人気のある他社の内見チェックリストも同様にまとめています。事故物件を調べ、見て来ましたが、実際に全てを網羅することはできません。そこで、建築士さんに住んでも良い事故物件の内見時の見分け方を教えてもらいました。念のため、確認し、内見に行ってみて下さい。他にも、今回同様、最近、お客様に聞かれた「内見の申し込み後のキャンセルって、罰金ありますか?」についてはこちらのページにまとめました。

私たちは、2012年より地域に根付いた不動産屋として、住まいのトラブルに特化し、住宅ローンの返済だけでなく、騒音や隣人、契約トラブル等のトラブルを解決してきました。現在、無料相談を実施しており、相談者の方には住まいの問題解決事例をまとめた冊子も無料で差し上げております。問題を早期に解決し、一秒でも早く、明るい毎日を取り戻して下さい。ともかく、ぜひ一人で悩まず、時間を無駄にしない様、早めにご相談ください。

これまで、8年間300件近い住まいのトラブルの相談を受けた中でもさまざまなケースがありました。ただ、ここに記載出来ない内容で困っている方もいると思います。もし、あなたが現在トラブルに悩まされているのであれば、トラブルが大きくなる前にお近くの専門家に相談することをお勧めいたします。信頼できる先がすぐに見つからない場合、弊社の無料相談にご連絡ください。

これまで多くの住まいの問題を解決した経験や知識を活かし、あなたの力になれると思います。ぜひ気軽に無料相談までご連絡ください。私たちは今後もあなたの大切な人生と平穏が守られますよう、4,600件を超える引っ越しの失敗談を基に住まいの問題解決のトップランナーとして、専門家と協力し、地域や建物の情報を中心に提供、検証していきます。

念のため、【建築士と考える】住んでもいい事故物件の見分け方、内覧時に使える方法をレクチャーしてもらいました。最近流行っているカスタマイズ賃貸についても、こちらにまとめました。不動産トラブル専門の弁護士による、契約直後の事故物件発覚時の告知義務違反等の対応についてはこちらのページにまとめました。

>>賃貸マンションの騒音問題を避けたい方向け、内見前の構造や間取り確認と引っ越し後の対策まとめ

>>マンションの内見後に入居申込をしたが、罰金無しでキャンセルはできますか?

今回もサクッと読み切れるように、私たちなりにポイントを整理して記載しました。最後まで読んで頂き、本当にありがとうございます。

※なお、これまで聞かれることが多かった質問に関して、サイト移動を機に、もっと参考になるよう一部内容を修正・追記し、投稿しています。

この記事へのコメントはありません。