目次

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、(株)リビングインで住まいのトラブル相談・提案を担当している宅地建物取引士兼住宅診断士の相樂です。

ネットで面談を受けていると、「もう、自己破産するしかないですか?」と真剣に聞かれることがあります。

ただ、自己破産と聞くと、

・財産を全て取られてしまうのではないか?

・職場にバレてしまうのでは?

などと、誤解されている方が本当に多いんです。

まず、自己破産をしたからといって、必ずしもそうなるとは限りません。

この記事では任意売却と自己破産について説明をし、メリットとデメリットを説明します。その上で、あなた自身に自己破産が適切な選択であるのか一緒に考えていきましょう。

自己破産を安易に考えていたり、誤解している方が多いので、もし、うっすらと考えている方がいたら、よく読み確認してください。

1.任意売却と自己破産の違いとは?

先ずは、用語を整理しておきます。

1-1.任意売却とは?

任意売却については、以前、以下のページにまとめておいたので、分からない場合には読んでみて下さい。

1-2.自己破産とは?

同じく、自己破産については、以前、以下のページにまとめておいたので、分からない場合には読んでみて下さい。

念のため、6,700件のお引っ越しに関する後悔のアンケ-トや400件を超えるトラブル相談を参考に、住宅ローンの返済トラブルに遭わないためのチェックリストを作成しました。

2.自己破産のメリットとは?

用語が一人歩きしている自己破産について、先ずはメリット・デメリットを説明します。

2-1.免責が認められれば、債務支払が免除

自己破産をする最大のメリットは、裁判所での免責が許可されると税金を除く、すべての債務を支払う必要がなくなります。

つまり、借金を支払う必要がなくなります。さらに、個人の方は、生活に最低限必要となる自由財産に関しては処分しなくても良いとされています。

そのため、自己破産を申請したら、弁護士と破産管財人が間に入ってくれるため、借金の取り立て(督促)や返済に苦しむことなく、生活を立て直すことができます。

2-2.手続き開始後は債権者は強制執行ができなくなる

当たり前ですが、自己破産を申し立てることにより、破産手続が開始されます。そうすると、貸金業者や債権回収会社だけでなく、全ての債権者からの取り立てが停止します。

さらに、取り立ての停止だけでなく、債権者による訴訟の提起も禁止されます。これに伴い、既に提起されている訴訟は中断します。これも自己破産の大きなメリットといえます。

2-3.家族の支払い義務はない

2-1.で既述しましたが、自己破産すると借金をしていた自分自身の債務責任は無くなります。

しかし、「その債務を代わりに家族が払わなければならないのではないか?」と相談者の方からもよく質問をうけます。

結論、家族が連帯保証人になっていない限り、家族が借金を肩代わりする必要はありません。

しかし、自己破産をすると所有する価値の高い財産は処分されてしまうため、マイホームや車等を保有している場合、家族へ迷惑をかけてしまうことがあるので事前に注意が必要です。

3.自己破産のデメリットとは?

自己破産をすると借金が無くなり、債権者からの取立てもなくなり、メリットが多いように思われますが、自己破産することで生じるデメリットもあるため、申立てをする前にきちんと理解して下さい。

自己破産はブラックリストに記載される期間も10年と最長です。民事再生や任意売却と比較しても長いので、慎重に進めて下さい。

3-1.所有財産をほとんど手放さなければならない

自己破産をすると、価値の高い所有財産は全て手放さなくてはいけません。

自己破産をすることで、借金の返済は免除されます。しかし、支払える金額は全て返済に充てなければならない義務があります。

また、お金以外の車や不動産などを所持している場合、そちらも全て手放さなければならない可能性があることを理解して下さい。

ただ、実際にやってみると、個別性が強いので、事前にどのように準備するかで結構変わってきます。もし、自己破産の申し立てを悩んでいる方は弁護士又は実務経験のある専門家に確認し、進めていくのが良いと思います。

3-2.固定資産税や自動車税など税金は免責されない

あまり知られていない事なんですが、自己破産し、無事に免責許可が出ても、あらゆる債務の返済義務がなくなるわけではありません。

具体的には、刑事罰の罰金や税金、公的年金、国民健康保険料などの国や自治体に納める債務の多くはなくならないので注意してください。

この他、子供がいる場合、養育費などの扶養義務に関する債務もなくなることはありません。離婚後に自己破産を考えている方は知っておいてください。

3-3.ブラックリストに載り、約5年~10年は借入できない?

自己破産をすると、破産手続きの開始から約5年~10年の期間、信用情報機関に事故情報が登録されます。最近は短縮されつつあります。

信用情報機関とは、消費者金融、クレジットカード会社、銀行などの金融機関が業界ごとに作成しているデータベースです。

これがよく耳にするブラックリストに載るという状態です。

また、ブラックリストに登録されてしまうと、その間は新たな借入れができなくなります。

その他、賃貸契約の際にも保証会社の審査が通りにくくなるデメリットがあります。

3-3-1.ブラックリストとは?

ブラックリストについては、以前、以下のページにまとめておいたので、必要であれば、読んでみて下さい。

3-4.クレジットカードはどうなるの?

自己破産をし、ブラックリストに載ってしまうと、本人名義のクレジットカードはもちろんのこと、家族カードの新規や更新ができなくなります。

また、ブラックリストは銀行や消費者金融などの金融機関が新規の融資の際に情報を共有するものです。

そのため、ブラックリストに掲載された情報が消去されるまで、新たな融資を受けることができなくなる可能性が高いです。そのため、仕入・販売を主体とする個人事業主の方は特に注意して、自己破産を検討してください。

住宅ローンの滞納や離婚による、自己破産を考えている人は複合的に絡み合っているので、キチンと理解して進める必要があります。

その辺り、複雑なのでもし理解できない人はアリネットに直接連絡ください。オンラインを含め、ご説明いたします。

念のため、6,700件のお引っ越しに関する後悔のアンケ-トや400件を超えるトラブル相談を参考に、住宅ローンの返済トラブルに遭わないためのチェックリストを作成しました。

4、なぜ、弁護士は自己破産を進めてくるのか?

なぜなら、手続きが簡単で、報酬が高いからです。

任意整理などは終わるまで計画の作成や申請後の承認まで2年、3年と掛かることがあり、申請・承認後は仕事自体は終わったと、何も知れくないこともありますが、一般的には、弁護士への負担が大きいのが実態です。

5.自己破産の家族への影響は?

既述の通り、ブラックリストに載り、引っ越しをする必要が出てくるため、家族との毎日や子どもの学校などに影響がでます。

>>自己破産の家族への影響については、こちらのページにまとめておきました。もし、お子様がいる方はご一読ください。

6.自己破産と任意売却の比較まとめ

ここまで、住宅ローン問題で悩んでいる方の為、任意売却と自己破産について説明をし、自己破産のメリットとデメリットを説明してきました。

イメージ通り、自己破産をすると、税金を除く借金をなくすことができ、経済的な負担がなくなるため最もよい方法であるかのようにも見えます。

しかし、そのメリットの裏側にはどのようなリスクがあるのか把握することが大切です。

自己破産は家計の見直しをせずに、借金を返済しなくとも解決してしまうため、結局、また借り入れを繰り返してしまうというケースが多々あります。

私たちは、自己破産やブラックリストの注意点を踏まえ、あなたの年齢的な事も視野に入れ、実行するのか、どうかを考えた方が良いと思います。

例えば、20代で独身の男性なら、10年たって、本当に自宅が必要な時、クリーンな状態になるのなら、今の内に自己破産の申立てやブラックリストに載ってしまうのも一考に値すると思います。

他にも、私たちのメインのお客さまである、40代、50代の方であれば、仕事や家族・お子様の事を考え、実際に自己破産までしないとダメなのか?それとも、任意売却をする事で何とかなりそうなのか?現在の借り入れを踏まえ、慎重に考えた方が良いと思います。

日々、返済できず、取り立てなどに苦しんでいて、いざ自己破産をしようと思っても、どんな手続きをしたらいいのか?何を用意したらいいのか?と金銭的にも精神的にも不安でわからないことが多いと思います。

そのように悩んでいる際は、専門家へ相談することが解決の近道になるかもしれません。

7.住宅ローン問題の解消に向けたチェックリスト

念のため、あなたの状況や希望により、これからできる対策が異なります。個別相談の前に、今直ぐに確認出来るセルフチェックをやってみませんか?

2015年以降、実際にあった200件超の住宅ローンの相談を受け、チェックリストを作成しました。

- 毎月の返済が少し厳しく、貯金がなかなか出来ない

- ペアローンを含め、住宅ローンが総収入の8倍以上

- 銀行・裁判所から手紙が届き、対策を考えている

- 転職や病気で、収入が減って、返済に悩んでいる

- 借り入れや返済など、毎月の収支管理が出来ない

- 養育費や学費など生活費が増え、やや苦しい

- ボーナス等一時金が減った又は無くなった

- 離婚や出産で共働きが出来ず、返済が苦しい

- 自宅の買い取りチラシがポストに頻繁に入っている

- 年金だけでは、家賃や毎月の生活が厳しい

もし、2つ以上当てはまる場合、直ぐに専門家に相談するか、近くに相談できる先がない場合、LINE公式から住まいを守る無料の簡易診断も試して下さい。

ご存知の通り、滞納が続くと利子による負担が日々大きくなり、競売による追い出しなど、今の生活を失いかねません。

アリネットでは、2012年以降、70件以上の離婚や住宅ローン問題に伴う自宅の売却を対応してきました。そのため、自宅に関するトラブルを解決してきた経験や専門的な知識があります。あなたの満足のいく解決に導くことが出来ると思います。

ぜひ、お気軽にご相談ください。

8.離婚時の自宅売却で手残りを最大化するには?

何でもかんでも一括査定が流行っていますが、対応する時間がある方や相場を知るには良いと思います。

ただ、売却後のトラブルを防ぐため、自宅に住みながら、自宅を高く売るには?仕組みが必要だと思います。

8-1.査定価格はそんなに大切なのか?

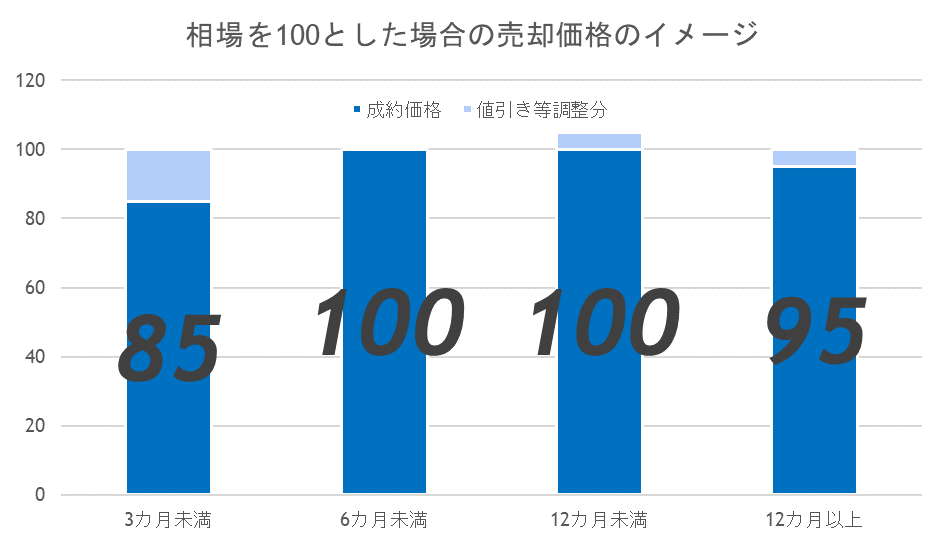

この写真の通り、有名な東急リバブルが出している資料でも、3カ月未満の売り急ぎは売却価格が低くなりがちです。

そのため、まず、査定価格を意識する方がいますが、車と異なり、個別性の強い不動産では大切なのは相場より、一人の購入者です。

マンションですら、方位や階数で価格が変わってきます。

査定価格は仕事を取るための引っ掛けに過ぎないので、あまり信じない方が良いと思います。

8-2.マンションより、戸建の場合、査定価格より、大切なのは売出価格

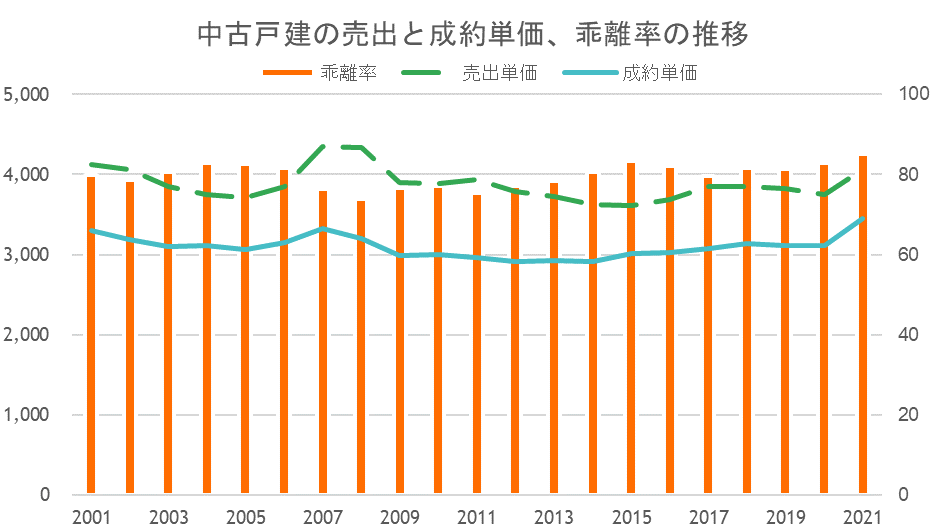

*首都圏不動産流通市場の動向(公益財団法人東日本不動産流通機構)参照

多くの人が、査定価格から売り始め、売れないから値段を下げていく事を普通に受け入れています。

大切なのは、査定価格より高い値段で売り出し、半年程度時間をかけ、丁寧に情報を開示することです。特に、マンションより、個別性の強い戸建の場合は顕著です。

こうすることで、売却後にトラブルに巻き込まれ、思わぬ損失を被ることが圧倒的に少なくなります。

例えば、離婚のため、急いで売りたいために一括査定で出された価格で売り出した事例があります。いきなり、電話が掛かってきて、物件をよく調査せず、机上査定の価格をそのままに売り出して、売れないからもっと価格を下げましょうと言われ、夫婦間でトラブルに巻き込まれた事例です。

8-3.なぜ、住宅診断士による調査が自宅の売却に有効なのか?

2018年より、中古住宅の売買において、住宅検査を紹介・あっせんできるか告知する事が義務化されています。

と言うのも、ホームインスペクションを行うことで、仲介業者が通常の注意を尽くせば、自宅の外観から認識することが出来る範囲での瑕疵の有無を調査することが出来、買主への情報提供もし易くなります。

実際に、裁判判例があり、東京地裁平成16年4月23日判決で「仲介業者には、通常の注意を尽くせば、物件の外観から認識することが出来る範囲での瑕疵の有無を調査し、その情報を買主に提供すべき契約上の義務がある」として、確認義務違反を認定した裁判例があります。

自宅の売却は一生に一度あるか無いかです。焦って、バタバタと進め、後悔しない様、慎重に進めて下さい。

今回もサクッと読み切れるように、私たちなりにポイントを整理して記載しました。最後まで読んで頂き、本当にありがとうございます。

※なお、これまで聞かれることが多かった質問に関して、サイト移動を機に、もっと参考になるよう一部内容を修正・追記し、投稿しています。

この記事へのコメントはありません。