目次

相続などで不動産を引き継ぎ、税金をどうにかしたいと悩んでいる方へ

ここでは、不動産の売却後、税金を合法的に減らす方法を事例を基に説明していきます。

こんにちは、住まいのお悩み無料相談、アリネットで住まいのお悩み相談を受けている住宅ローンアドバイザー兼宅地建物取引士の大和田です。

ご存じの通り、不動産を売却する際、譲渡した利益に対して所得税が課税されます。

不動産は売買金額が大きいので、課税額も多額となりがちです。

しかし、控除の特例を理解して、活用することで節税することが可能です。

今回は、不動産の売却時の『3,000万円特別控除』とはどのようなものか?

その申請方法や適応できる条件と具体的なケースを解説します。

1.不動産売却時の3,000万円の特別控除の申請条件や利用法は?

まず、3,000万円の特別控除の特例とはどのようなものか説明していきます。

1-1.不動産売却時の譲渡所得税

まず、譲渡所得税について、細かく見ていきます。

1-1-1.譲渡所得税の計算方法

譲渡所得税は、課税譲渡所得に税率を掛けて計算します。

課税譲渡所得は、以下の式で求めることができます。

課税譲渡所得=譲渡価格-(譲渡費+取得費)

まず、取得費は、物件を購入した当時の購入価格や諸費用のことです。

例えば、土地造成や外構の費用などを含みます。

次に、譲渡費は、物件を売却するための費用のことです。

例えば、不動産会社に支払った仲介手数料や司法書士への手数料、ハウスクリーニング代など、多数の項目が含まれます。

これらの経費は、築年数が経過した物件の場合、領収書が残っていないケースもあります。

その場合、当時の業者に依頼して、再発行してもらうことも検討して下さい。

もし、不動産取得費の詳細が不明の場合、『自動的に売却金額の5%を相当額』が課税譲渡所得として計算されてしまいます。

これだと、かなり金額(簿価)が低くなってしまい、結果的に譲渡所得税が高くなってしまいます・・・。

そのため、絶対に関連資料の保管や業者へ再発行を依頼して下さい。

1-1-2.譲渡所得税の税率

譲渡所得税は、所得税、復興特別所得税、住民税を合計して徴収されます。

譲渡所得税の税率は、以下のように所有していた期間によって異なります。

先ず、短期譲渡所得(所有期間5年以下の場合)

39.63%(所得税30%+復興特別所得税0.63%+住民税9%)

次に、長期譲渡所得(所有期間5年を超える場合)

20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

1-2.3,000万円の特別控除の特例とは?

この特例は、正式には『居住用財産を譲渡した場合の3,000万円の特別控除の特例』といいます。

実際に自分が住んでいた場合、譲渡所得から3,000万円を控除できるものです。

この控除制度は、居住していた年数に関係なく利用することができます。

この制度によって、一般的な戸建てやマンションなどのご自宅の場合、譲渡所得税が無税になるケースも多くなっています。

なぜなら、売却益から経費と3,000万円を引いた金額がゼロであれば、譲渡所得税はかからないからです。

上記の金額がプラスであった場合、税率を掛けて課税額を計算します。

1-3.3,000万円の特別控除の利用方法

3,000万円の特別控除を利用するためには、確定申告を行う必要があります。

物件の所有期間や購入時の費用、売却時の費用などを資料として添付したうえで、売却に関する収支を申告します。

申告書の作成は、税理士に依頼することもできます。

しかし、税務署に資料を持参し、教わりながら記入していく方が個人的には安心できると思います。

特に、はじめての方などは詳しく聞いて、進めた方が良いかもしれません。

確定申告の期限が近付く、2月、3月は税務署は大変込み合います。

そのため、早い時期に税務署に予約のうえ、申告に行くことをおすすめします。

1-4.ペアローンの自宅はメリットも?

少ないケースではありますが、ペアローンの自宅で大きく売却益が出た場合、単独名義でローンを組んだ物件に比べて大きなメリットがあります。

2022年に麻布十番のマンションを購入して貰った時もご夫婦で50%づつの住宅ローンを組んでいただきました。

共働きで、将来お子様が小学校にあがるまでにマンションを売却し、お引っ越しを考えており、その際にどう税金を減らすかが購入時のテーマになりました。

1-4-1.自宅を単独名義で所有し、売却した場合

6,000万円の売却益で借り入れの比率が1対1の場合、通常の単独のローンでは3,000万円までの控除です。

1-4-2.自宅と共有名義で所有し、売却した場合

一方、ペアローンで、共有名義の場合、夫婦それぞれに3,000万円の控除が認められるため、合計6,000万円の控除となり、税金を合法的にゼロにすることができます。

2.不動産売却後、3,000万円特別控除が利用できるケース

ここから、過去の事例を参考に3,000万円の特別控除が利用できるケースと、できないケースを確認していきます。

2-1.3,000万円の特別控除が利用できるケース

控除が利用できるケースかどうかは、以下の要件をチェックしてください。

- 住んでいる自宅を売却するか?(住まなくなった日から3年目の年末までなら利用可)

- 家屋を取り壊した場合、取り壊した日から1年以内に、土地としての売買契約を締結していること

- 売買契約を締結した日までに、敷地を貸駐車場などに利用していないこと

- 売却した年の前々年以降に3,000万円特別控除、又は買換え特例や譲渡損失の繰越控除を利用していないこと

住んでいた家であること、一定期間内に売却すること、収益目的などの利用が無かったことがポイントとなります。

2-2.3,000万円の特別控除が利用できないケース

以下の場合、または前項の条件を満たさない場合は、控除が利用できませんのでご注意ください。

- 売却した家屋や敷地について、収用等の場合の特別控除など、他の特例の適用を受けている

- 災害によって滅失した家屋の敷地を、住まなくなった日から3年目の年末以降に売却した

- 売主と買主が親子や夫婦などの特別な関係にある

親子や夫婦などの場合に控除が認められない理由は贈与や相続の課税逃れに関する疑義が生じるためです。

2-3.不動産売却時に使えるその他の控除は?

上記以外の不動産売却時に使える控除を紹介します。

2-3-1.10年を超える長期保有による控除

3,000万円の特別控除と併用できるものとして、自宅を10年以上保有して、売却した場合に利用できる軽減税率の控除があります。

この場合、税率が14%となります。

記述の通り、所有期間が5年以上の長期譲渡所得であっても20.315%(所得税15%+復興特別所得税0.315%+住民税5%)のため、10年以上の所有による税率の軽減はメリットが大きいと思います。

個人的には、相続や住宅ローンの返済に困って、売り急いでいる場合以外はなるべく、10年超の保有後に売却した方が良いと思います。

2-3-2.買換え特例による税金の繰り延べ?

『買換え特例』と言って、自宅を買い換える際、元の住宅の売却価格よりも高い価格の住宅を買った場合、譲渡所得への課税が次回の売却時まで繰り延べられます。

つまり、売却自体がなかったことにできます。

ただ、元の住宅の売却価格よりも低い価格の住宅を買った場合でも、一部は繰り延べることができます。

2-3-3.特定期間に取得した土地を売却する場合の控除

2009年又は2010年に取得した土地を売却した場合は、譲渡所得から1,000万円を差し引ける特別控除もあります。

ただ、不動産取引に伴う控除などの特例は、売却した年次によって適用方法が変わる場合があります。

そのため、税理士や不動産会社の担当にそのあたりをよく確認し、動いてください。

不動産は他にないほど、大きな金額が動きます。

事前によく調べて、動くとその効果が大きいです。

3.不動産の売却時、特別控除を適用するうえでのポイント

不動産売却で税制の特例を受ける際のポイントを説明します。

3-1.確定申告を行う必要がある

前述のように、控除を利用するためにはサラリーマンであっても、ご自身で確定申告を行う必要があります。

控除を受ければ課税されないことが明らかであっても、申告をしない場合は特例の対象とならないため注意が必要です。

なお、確定申告の時期は売却の翌年の2月16日から3月15日までです。

不動産の購入や売却を行った際には絶対に忘れないように動いてください。

3-2.住宅ローン減税との併用ができない。

残念ながら、3,000万円の特別控除を利用した場合、買い換えた新居で住宅ローン控除を使うことができません。

3-2-1.住宅ローン控除とは?

住宅ローン控除とは、住宅ローンの年末残高の0.7%相当額を、一定期間(10年や13年)所得税や住民税から控除できるものです。

3-2-2.具体的に控除を受ける金額は?

控除される額は、新築の場合、建物の種類や環境性能により年間で最大35万円、13年間の控除で最大455万円となります。

正直、今までの自宅の売却益にもよります。

そのため、担当者にこの住宅ローン控除の概算を行ったうえで、どちらが得になるかを調べてもらい、よく検討して選択するようにして下さい。

3-3.相続した空き家の3,000万円特別控除

まず、自宅ではなく、実家の売却は自分の居住用財産とはみなされません。

しかし、自宅同様に3,000万円特別控除の特例を受けることができます。

そのために、相続とそれに伴う所有権移転登記を済ませる必要があります。

申告をする売却益は当然、相続人それぞれの相続額が対象となります。

所有期間は相続したときからではなく、親が実家を取得した時期から適用されます。

そのため、ほとんどのケースで10年超の長期譲渡扱い(14%程度)となります。

最後に、取得費や譲渡費の経費も、自宅の場合と同じく認められ、相続割合に応じて按分することになります。

4.不動産売却時の3,000万円の特別控除とは?申請方法・条件を詳しく解説

今回は12月に入って、2件の問い合わせを受けた不動産売却時の3,000万円の特別控除とはどのようなものか、利用方法や適応できるケース・条件を解説しました。

4-1.適応されないケースや併用できない特例も?

3,000万円特別控除は一般的な自宅の場合、凄い有利な特例だと思います。

しかし、併用できない・適用できない場合があるので、担当者や専門家に売却前にきちんと確認することが大切だと思います。

4-2.相続に伴うご自宅の売却で悩んでいる方へ

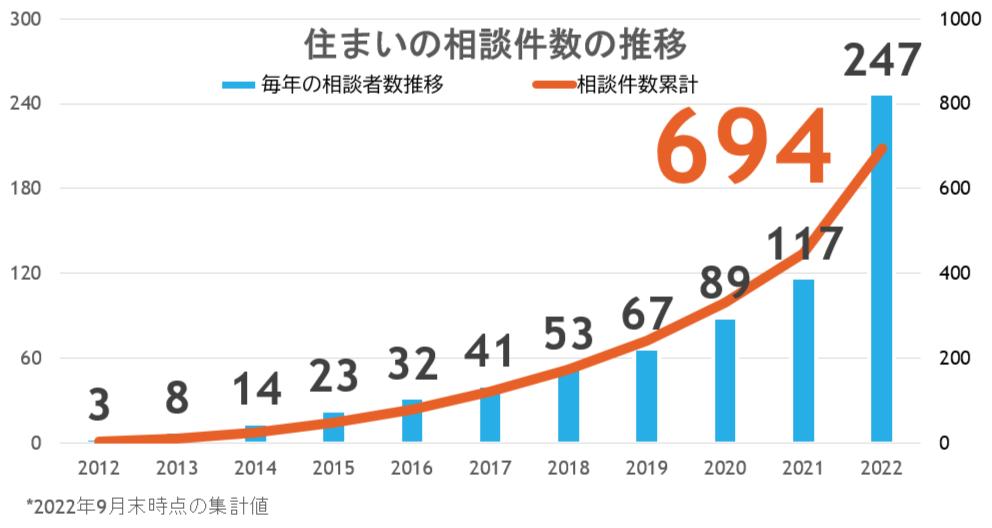

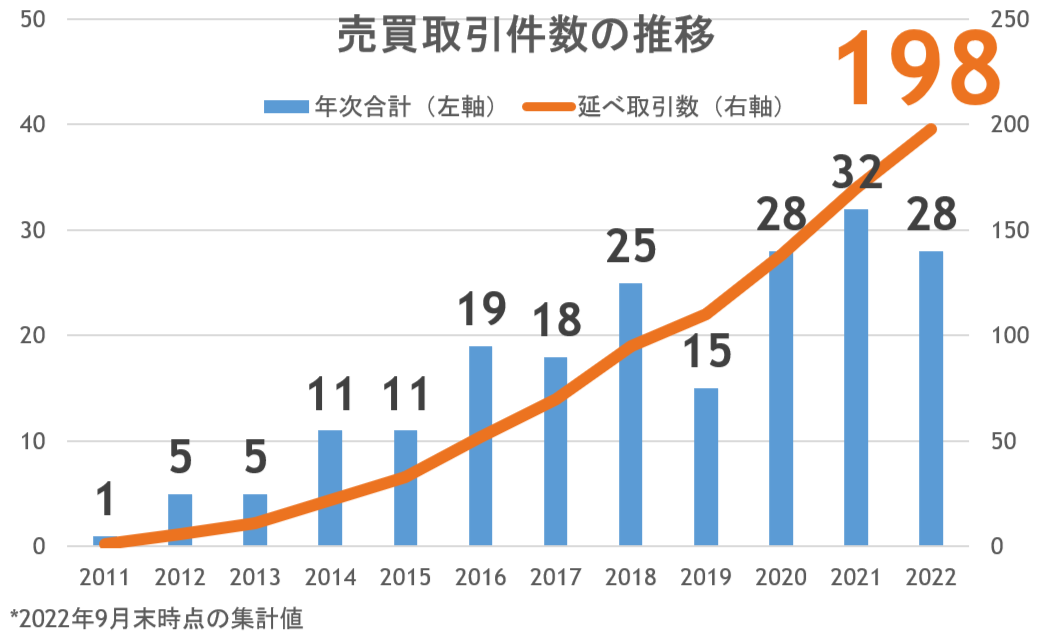

2012年以降、相続に伴う不動産の売却やその有効活用に関する相談を200件以上受けてきました。

以下、相続時の不動産売却で損しないためのチェックポイントをまとめました。

受け継いだものの使っていない・空き家のままになっているご実家など、不動産の有効活用や売却・買取りを検討している方、まずは簡単無料査定をお試しください。

- 相続税は払った

- 相続が発生してから10ヶ月以上経った

- 不動産を受け継いでから3年以上経っている

- 相続不動産の所有関係は共有になった

- 相続財産の確定・登記が分からない

- 相続した不動産の資料が見当たらない

- 受け継いだ不動産の活用が進まない

- 一次相続後、二次相続に向けた対策がない

もし、2つ以上当てはまる場合には、専門家や私たちのLINE公式から相続後の失敗診断をやってみて下さい。

どのような対策が取れるのか、その場でわかります。

特に、お仕事などで忙しい男性は大切な資産をそのままにしていることが多く、トラブルの原因になったりします。

簡単無料の『LINE公式の無料相談』や『電話相談』からお気軽にお問い合わせ下さい。

*私たちはたらい回しなく、実務担当が直接対応いたします。

私たちは2012年以降、200件近い、不動産取引を担当し、どのような不動産を購入・売却すべきか、理解しつつあります。

地方だけでなく、東京においても高齢化による住み替え相談が増えており、今後も私たちの強みを生かせる案件を丁寧に見つけ、紹介していきたいと思います。

>>これまでうまく行った解決事例はこちらのページにまとめてあります。

また、私たち、アリネットのgoogleでの口コミはこちらのページにまとめてあります。

不動産や税金に関する知識は 住建メディア さんの記事も参考になります。

この記事へのコメントはありません。