目次

こんにちは、不動産で明るい毎日を目指す六本木の不動産屋、(株)リビングインで住まいのトラブル相談・提案を担当している宅地建物取引士兼任意売却取扱主任者の相樂です。

私たち、アリネットでは2015年以降、全国で80件近い債務整理やご自宅の任意売却を行ってきました。

一般的に、住宅ローンの返済が滞った状態であるならば、市場価格よりも安い価格で取引される競売よりも、市場価格で取引が行える任意売却のほうが、メリットが大きいと言われます。

と言うのも、少しでも残債分を多く回収でき、家族との以前のような生活を早期に取り戻す事ができる可能性が高まるからです。

これは、本当に大切な事です。

大切なので、もう一度言います。ご自宅を売却し、負債額を少しでも減らす事はその後の生活に直結しています。

ただ、任意売却は自宅を手放すことを前提としたローン整理方法であるために、まずは自宅を守ることができないか検討してみることも大切です。

ここでは、住宅ローンの滞納によるローン整理方法において、任意売却以外の方法「任意整理」「特定調停」「個人民事再生」「自己破産」についてまとめました。

私たちも相談があったとしても、先ずは金融機関に連絡し、条件交渉の可否を探り、「今すぐ自宅売りましょう!」とはしていません。

対策をシンプルにするため、いくつか可能性を模索していきます。

1.任意売却以外のローン整理方法には何があるの?

任意売却以外で、法的に認められているローン整理方法には、「任意整理」「特定調停」「個人民事再生」「自己破産」といった4種類の債務整理があります。

任意売却は自宅を売却した資金でローン残高の返済に充当する方法ですが、その他の債務整理においては借入額や収入、担保となる不動産などの状況によって適切な解決方法に取り組むことになります。

4種類の債務整理にはそれぞれに特徴があります。また、誰でもどの債務整理に取り組めるものではありません。

そのため、制度の違いを理解しておくことが大切です。

ただ、正直、債務整理はとても複雑な制度となっています。そのため、今回は司法書士と共に説明していきます。

ここからの記事を参考にご覧いただき、最適な方法を選択できるよう検討してみることをお勧めいたします。

念のため、6,700件のお引っ越しに関する後悔のアンケ-トや400件を超えるトラブル相談を参考に、住宅ローンの返済トラブルに遭わないためのチェックリストを作成しました。

2.サラリーマンがやり易い、任意整理とは?

任意整理は、債権者である金融機関と、利息カットや返済期間などの交渉をすることによって返済額を減少させ、ローンの返済を目指すという債務整理のひとつです。

収入は安定しているものの、返済に追われて生活が回らない状態であるような場合では、毎月の返済額が少なくなれば、生活を安定させることが可能です。

2-1.任意整理のメリット

任意整理のメリットとして以下、3つのポイントにまとめることができます。

- 自宅を手放さずに、住宅ローンを整理することができる

- 月々の返済額が少なくなるため、負担が軽減できる

- 任意整理しても、家族や会社にバレてしまうことがない

ともかく、任意整理は自宅を手放すことなく、そのまま住み続けながら手続きを行えることが最大のメリットであると言えます。

さらに、利息や遅延損害金を無理せず、支払える範囲まで減額する手続きですので、月々の返済負担を大きく軽減させることができます。

しかも、住宅ローンを返済する本人と債権者である銀行との交渉ですから、債権者から家族や会社に連絡することはありません。

そのため、周りの人たちと同じように生活を続けながら、住宅ローンの整理を行うことができるのです。

2-2.任意整理のデメリット

任意整理のデメリットとして、以下の通り、まとめることができます。

- 信用情報機関によって事故情報として掲載される可能性も

- 任意整理の返済中や和解後の5年間は借入ができない

- クレジットカードの更新や申込ができなくなる可能性も

任意整理をすると信用情報機関に事故情報、いわゆるブラックとして記録されてしまう可能性があります。

信用情報機関とは、

- JICC(株式会社日本信用情報機構)

- CIC(株式会社シー・アイ・シー)

- KSC(全国銀行個人信用情報センター)

の3社になりますが、「任意整理」の事実についてはJICC(株式会社日本信用情報機構)に記録されることになります。

任意整理によって住宅ローンを保証会社が代位弁済した場合には、CIC(株式会社シー・アイ・シー)、KSC(全国銀行個人信用情報センター)に記録されると言われています。

この記録は任意整理完済後から5年間は消えることがないことから、新たな借入が組めない可能性が高くなってしまいます。

また、事故情報が記録されてしまうことによって、保有しているクレジットカードも強制解約になってしまう可能性があります。ただ、通常は更新が出来なかったり、新たなカードを作る事が出来ないことが多いです。

ちなみに、新たなクレジットカードの審査に通過するようになるには、個人信用情報の記録が消えるまでの最長5年と考えておかねばなりません。

2-3.任意整理と任意売却は同時に出来るの?

住宅ローンが支払えなくなると、任意整理によって利息や遅延損害金を減額して支払いが可能になるか検討されます。

しかし、減額しても返済が難しい状況であるならば、任意売却が適当であるとして進められる可能性があります。

ただ、任意売却してもなお残債が多く、返済が厳しい状況にあるならば、任意売却後に任意整理して返済を続けるようなケースや残債そのものを免除するケースもあります。

2-4.任意整理が向いていない人

住宅ローンの残債が多い場合には、任意整理をしたとしても今後の返済が難しいケースがあります。

また、任意売却後に任意整理に取り組む際においても同様で、住宅ローンの元本は残ることになります。そのため、返済負担が思うように減らない可能性があります。

特に、任意整理は3~5年程度での完済を目指す制度であることから、その期間で返済できないような場合には、別の債務整理の方法を選択する必要があります。

3.特定調停とは?

特定調停は、債権者である銀行との間に裁判所が入り、和解を成立させるという債務整理の方法です。調停が合意した後には利息部分がカットされることが多いので、返済額の減額が期待できます。

3-1.特定調停のメリット

特定調停のメリットとして、以下、3つのポイントにまとめることができます。

- ローンの支払いを減額することができる

- 自宅を手放さずにローンを整理できる

- 強制執行手続を停止できる可能性が

特定調停は任意整理と同じように、ローンを開始時まで遡って利息の見直しを行うことができます。また、遅延損害金、将来的な利息についても減額が可能になります。

そのため、特定調停であれば、ローンの減額が期待できるとともに、自宅を手放さずにローンの整理ができます。

また、住宅ローンの支払いを滞納し続けていると強制執行によって自宅が差し押さえられてしまうようなことがあります。

しかし、裁判所に「民事執行停止の申立」を行うことによって、それも停止できる可能性があります。

3-2.特定調停のデメリット

- 合意を強制することはできない

- 合意できない場合には調停は不成立となる

- 調停成立後に支払いを怠ると強制執行が行われる可能性が

- 信用情報機関によって事故情報として掲載される可能性が

特定調停は、簡易裁判所の調停委員が債務者と債権者それぞれと話を行い、合意を目指していくという和解の方法になります。

そのため、強制するようなことはできず、双方の希望に大きな開きがある場合には、調停は不成立となってしまうこともあります。

また、調停が成立後には調停調書が作成されることになり、和解内容に反して支払いを行うようなことになれば、差し押さえが行われるなど、強制執行される可能性があります。

さらに、繰り返しになりますが、任意整理と同様に信用情報機関によって事故情報として掲載される可能性があります。

3-3.特定調停と任意売却は同時に出来るのか?

実は、あまり知られていませんが、特定調停と任意売却は同時進行させることができます。

例えば、住宅ローンの支払いが難しい場合、キャッシングやクレジットカードなどの支払いも滞ってしまうことも考えられます。

そのようなケースにおいては、キャッシングやクレジットカードなどを特定調停で整理し、自宅を任意売却することによって住宅ローンの整理を行えば、高い効果が得られます。

特に、特定調停は金利の見直しによって借金を整理する方法であることから、金利が低い住宅ローンを対象にすると、それほど大きなメリットとならない可能性があります。

3-4.特定調停が向いていない人

特定調停は、債権者との話し合いによって和解を目指すというものですから、これまでの経過に問題があるような場合には話し合いが成立しない可能性があります。

例えば、住宅ローンの支払いが始まってからわずかな期間で滞納しているような場合であれば、今後も滞納する可能性も考慮されるために交渉が難しくなってしまいます。

上記を含め、私たちは、特に、任意売却したとしても残債が多い場合には、特定調停はお勧めしていません。

念のため、6,700件のお引っ越しに関する後悔のアンケ-トや400件を超えるトラブル相談を参考に、住宅ローンの返済トラブルに遭わないためのチェックリストを作成しました。

4.個人民事再生とは?

個人民事再生は、「個人再生」とも呼ばれているもので、民事再生手続きによって借金の減額や分割などの再生計画を立て、裁判所に認可してもらう債務整理の方法です。

民事再生手続きには、「小規模個人再生」と「給与所得者等再生」に分けることができ、再生計画の認可基準に違いがあります。

4-1.個人民事再生のメリット

- 借金の減額は最大10分の1まで減らすことができるケースも

- 3年から5年の分割返済が可能になる

- 債権者からの取り立てや督促がなくなる

個人民事再生は、裁判所の判断によって借金を大幅に減額し、3年から5年程度の分割払いで返済できるように整理していく方法です。

借金の減額は最大10分の1まで減らすことができるケースもあります。

裁判所での手続きになるために、借金の減額や分割返済は法的な効力が発生し、債権者からの取り立てや督促を受けずに安心して生活することができます。

4-2.個人民事再生のデメリット

- 保証人・連帯保証人に返済義務が移ってしまう

- 手続きに時間がかかってしまう

- 信用情報機関によって事故情報として掲載され、さらに官報にも掲載される

個人民事再生は、保証人や連帯保証人等に対して、代わりに支払いをするよう請求されることになります。

個人再生を行う本人の問題ではありませんが、保証人や連帯保証人に迷惑がかかってしまうという点は大きなデメリットであると言えるでしょう。

また、手続きを行ってから、返済が開始になるまでの期間は6か月程度になると考えられます。

さらに、任意整理や特定調停と同様に、事故情報として掲載される可能性があります。

4-3.個人民事再生と任意売却は同時に出来るの?

実は、個人民事再生の手続き中においても、任意売却に取り組むことは可能です。

ただ、その場合には個人民事再生の手続きにおいて、財産報告書に任意売却について詳しく記載しておく必要があります。

もちろん、再生計画が認可されたあとであっても、任意売却は可能です。

注意してほしいのは、その場合には任意売却後に残った債務は個人再生の効力が及ばないことになりますので、残債はそのまま返済しなければなりません。

そのため、私たちは面談の中で、個人民事再生と任意売却のどちらも検討しているようなケースにおいて、個人民事再生の手続きの前に、先ずは任意売却に取り組むことをお勧めしております。

4-4.個人民事再生が向いていない人

個人民事再生は、任意整理が利用できないような場合に利用されることになるものです。

また、自己破産すると自宅に住み続けることができなくなってしまう一方、個人民事再生は住み続けられるという大きなメリットがあります。

ただ、圧縮した後にはきちんと支払っていく義務がありますので、それでも支払いが難しいということであれば、自己破産が検討されるケースも存在します。

5.住宅ローンによる自己破産とは?

自己破産とは、借金が返済できる見込みがないことを裁判所に認めてもらい、支払い義務が免除される手続きのことを指しています。

自己破産すれば、借金を支払わなくて済みますので、収入を生活費に充てることができ、生活を再建しやすくなります。

5-1.自己破産のメリット

- 借金がなくなる

- 家族には迷惑がかからない

- 返済義務がなくなるので生活を立て直しやすい

自己破産は借金の支払いが不可能であると認められ、裁判所によってすべての債務を免除してもらう手続きです。

養育費や税金などといった非免責債権以外、すべての借金をなくすことができます。

しかも、保証人になっていない限り、家族に迷惑がかかることはなく、家族がローンを組む際に悪影響を及ぼすこともありません。

認められれば、借金の支払いがなくなることになりますから、生活を立て直しやすい制度であると言えます。

5-2.自己破産のデメリット

税金以外の借金の支払いをなくすことが出来る制度であるため、デメリットも他の債務整理と比べ、大きくなります。

- 自宅など財産は処分されてしまう

- 自己破産によって制限されてしまう職業がある

- 信用情報機関によって事故情報として、さらに官報にも掲載される

自己破産においては、一般的に車などの資産と同様、自宅も残しておくことができません。

と言うのも、免債が許可される際には、基準を超えた財産(20万円を超える預貯金など)は手元に残すことができないからです。

基本的に自己破産したからと言って会社を辞める必要はないのですが、自己破産によって一定期間就けなくなる職業があります。

例えば、弁護士や司法書士などといった士業や、会社の取締役や執行役員など、生命保険募集人や警備員などが、それに当たります。

ブラックリストに残る期間も最も長く、10年に及ぶとされています。

5-3.自己破産と任意売却は同時に出来るのか?

借金の返済がどうしてもできない場合には、任意売却が選択されますが、残債が多く残ってしまう場合には、売却後も返済できないケースがあります。

そのような状況になると、自己破産を選択せざるを得ない状況も考えられます。

自己破産するならば、自宅は管財事件扱いとなって、破産管財人によって処分され、その金額が債権者に分配されることになります。

ならば、任意売却をしなくてもいいのでは・・・と考えがちですが、任意売却で先に財産を処分している場合には、「同時廃止」といって財産処分にかかる手続きが省略されるのです。

そのため、任意売却を先行して行うことで、裁判所の申し立て費用を軽減させることができます。

また、自宅を任意売却しておけば、リースバックによって自宅に住み続けることや引越し費用や生活費を確保することができるメリットがあります。

そのため、個人的には、今、自己破産を考えている場合でも、まずは任意売却を検討し、住まいや生活資金を確保し、自己破産を行う方が賢い選択だと思っています。

5-4.自己破産が向いていない人

自己破産はすべての借金の返済義務が免除されますので、とても大きなメリットがある整理方法であると言えます。ただし、自宅や車など20万円を超える財産は、すべて換金されて債権者に分配されてしまうことになります。

そのため、自宅に住み続けたいという意思をお持ちで、さらに毎月安定した収入があり、少しずつでも返済できるのであれば、別の再建方法の選択が考えられます。

個人的には、自己破産は本当に大きな借金が残ってしまい、返す見込みが全く立たない場合にのみ選択する方が良いと思います。

60代、70代の方から自己破産を検討していると言われることもありますが、人生を考えるなら、借金の額を踏まえ、本当にどうするか考えた方が良いと思います。

逆に、20代、30代の方は早期に人生をやり直すため、自己破産を効果的に使う方が良いと思います。

6.任意売却以外のローン整理方法でよくある質問とその回答

任意売却以外のローン整理方法において、よくある質問とその回答をいくつかご紹介しましょう。

6-1.任意売却以外のローン整理方法

【質問】

自宅を新築してから10年以上が経過しますが、数年前から住宅ローンの返済が厳しくなってきました。

先月から返済できなくなったため滞納しており、固定資産税も何年も滞納しているため役所から一括返済を求められています。

さらに消費者金融に対する借金と、今はない車のローンも存在します。

自宅を売却したとしても残債が残ることは確実で、しかも貯金もないために引越しもできません。

このような場合でも任意売却ができるのでしょうか?

【回答】

先ずは、債務整理に取り組むことをお勧めいたします。

例えば、個人民事再生であれば、借金の総額を大幅に減額することができ、しかも自宅に住み続けられるというメリットがあります。

もし、収入に問題があるのであれば、任意売却と共に自己破産を検討することになります。

と言うのも、任意売却したとしてもリースバックにより自宅に住み続けられる可能性があり、住宅ローン問題を専門にした不動産会社や専門会社に相談すれば、引越し費用や生活費用を負担してもらえる可能性があります。

一方、自己破産に取り組めば、税金などの非免責債権については支払い義務がありますが、その他の借金はすべて失くすことができますから、生活の再建が立てやすいです。

まずは、住宅ローン問題を専門にした不動産会社や専門会社に相談し、その後の生活も踏まえ、どうするのが最も効率的かを判断することをお勧めいたします。

6-2.任意売却後の残債について

【質問】

金融機関に残債が3,000万円ほどあります。

自宅を任意売却すれば、およそ2,000万円くらいになるかと考えられます。

そのような状況になった場合には、残債が1,000万円になる計算になります。

その残債はどのようになるのでしょうか?

【回答】

金融機関から借入している住宅ローンの残債務が、売却後の金額を上回る場合には、その差額分は債務として残ることになります。

任意売却は、すべての債務を自動的に消滅させるものではありません。

そのため、残りの債務については金融機関と話し合いを行ったうえで、月々の返済額を決めて返済を行うか、あるいは返済が難しいようであれば債務整理を行うことになります。

収入に問題があるような場合には、自己破産を選択することになります。

生活を再建させるためにも、住宅ローン問題を専門にした不動産会社や専門会社に相談し、適切な方法に取り組むことが重要であると考えられます。

実際に任意売却を行い、残った債務があっても以前の生活を取り戻した方もいます。

この辺り、複雑で色々な希望により、対策が異なってきます。もし、どうしたら良いか分からない場合にはアリネットのLINE公式に連絡ください。

無料の個別面談をお申込みいただいた方には、「なぜ、任意売却を決めることが出来たのか?」、「任意売却を行って、生活はどうなったのか?」等、実際に自宅の任意売却を行った15人の成功事例をまとめた冊子を無料でプレゼントしています。

7.任意売却以外のローン整理方法は?任意整理、特定調停、個人民事再生、自己破産?まとめ

住宅ローンをはじめ、借金の返済が難しくなった場合には、任意整理や特定調停、個人民事再生、自己破産などといったローン整理方法が存在します。

それぞれ、任意売却と並行して取り組むことができ、さまざまな状況に合わせて適切な整理方法を活用することによって、生活を再建させることが可能です。

一日も早く家族との大切な毎日を取り戻すため、自分ならどうした方が良いか?少し考えてみて下さい。

8.住宅ローン問題の解消に向けたチェックリスト

念のため、あなたの状況や希望により、これからできる対策が異なります。個別相談の前に、今直ぐに確認出来るセルフチェックをやってみませんか?

2015年以降、実際にあった200件超の住宅ローンの相談を受け、チェックリストを作成しました。

- 毎月の返済が少し厳しく、貯金がなかなか出来ない

- 銀行・裁判所から手紙が届き、対策を考えている

- ペアローンを含め、ローン総額が総収入の8倍以上

- 転職や病気で、収入が減って、返済に悩んでいる

- 借り入れや返済など、毎月の収支管理が出来ない

- 養育費や学費など生活費が増え、やや苦しい

- ボーナス等一時金が減った又は無くなった

- 離婚や出産で共働きが出来ず、返済が苦しい

- 自宅の買い取りチラシがポストに頻繁に入っている

- 年金だけでは、家賃や毎月の生活が厳しい

もし、2つ以上当てはまる場合、直ぐに専門家に相談するか、近くに相談できる先がない場合、LINE公式から住まいを守る無料の簡易診断も試して下さい。

ご存知の通り、滞納が続くと利子による負担や違約金が日々大きくなり、競売による追い出しなど、今の生活を失いかねません。

そのため、住宅ローンの滞納や借金返済が難しくなった場合には、速やかに任意売却に特化した不動産会社や専門会社に相談することをお勧めしています。

2015年以降、私たちは大分県や鹿児島県から北海道まで、80件近い債務整理や任意売却を行ってきました。

任意売却の問題点や改善方法は個別性が強いため、もし、可能でしたら、LINE公式より、無料の個別相談をお申し込みください。問題や希望をふまえ、具体的な対策を中心にお伝えいたします。

>>個別面談のお申し込みや成功事例の詳細はこちらのページにまとめています。

なお、LINE公式からご連絡いただいた方には、債務整理や任意売却に成功した15事例をまとめた冊子を無料でプレゼントしています。

9.自宅の任意売却で手残りを最大化するには?

何でもかんでも一括査定が流行っていますが、対応する時間がある方や相場を知るには良いと思います。

ただ、売却後のトラブルを防ぐため、自宅に住みながら、自宅を高く売るには?仕組みが必要だと思います。

9-1.査定価格はそんなに大切なのか?

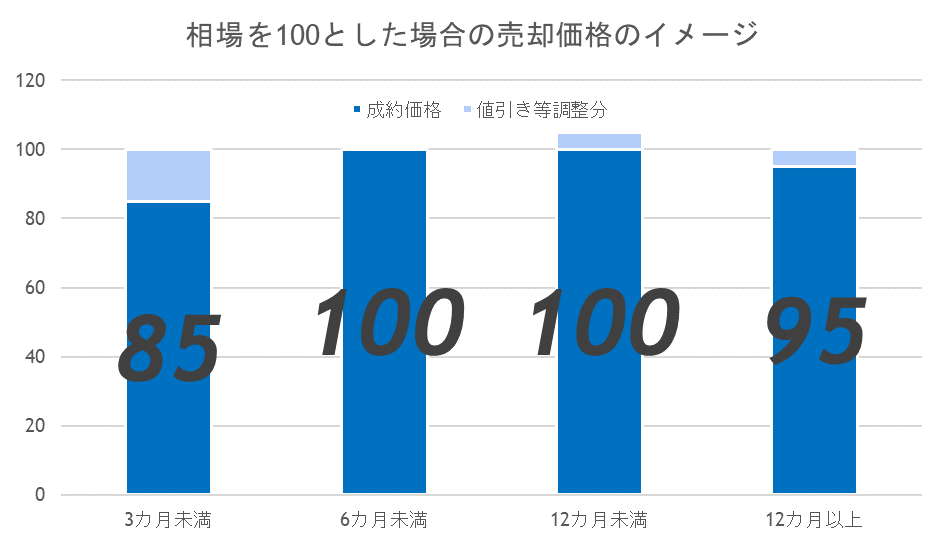

この写真の通り、有名な東急リバブルが出している資料でも、3カ月未満の売り急ぎは売却価格が低くなりがちです。

そのため、まず、査定価格を意識する方がいますが、車と異なり、個別性の強い不動産では大切なのは相場より、一人の購入者です。

マンションですら、方位や階数で価格が変わってきます。

査定価格は仕事を取るための引っ掛けに過ぎないので、あまり信じない方が良いと思います。

9-2.マンションより、戸建の場合、査定価格より、大切なのは売出価格

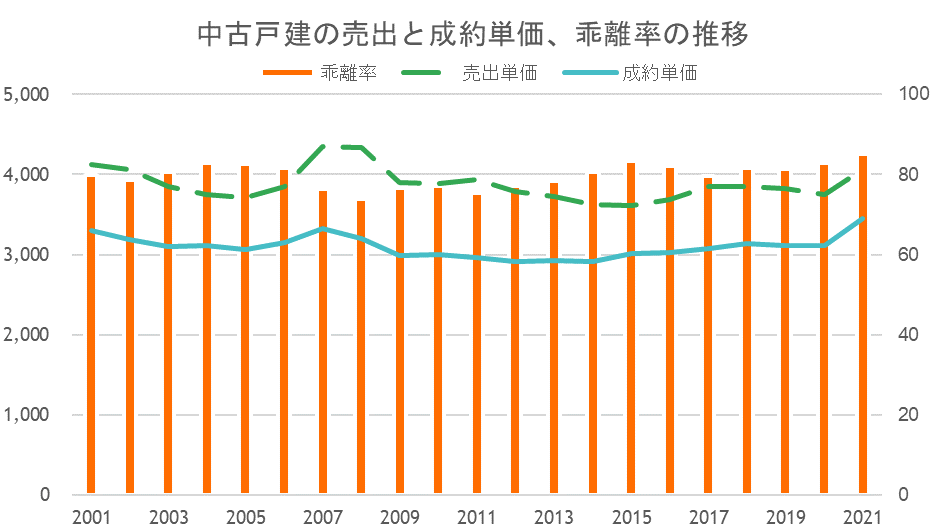

*首都圏不動産流通市場の動向(公益財団法人東日本不動産流通機構)参照

多くの人が、査定価格から売り始め、売れないから値段を下げていく事を普通に受け入れています。

大切なのは、査定価格より高い値段で売り出し、半年程度時間をかけ、丁寧に情報を開示することです。特に、マンションより、個別性の強い戸建の場合は顕著です。

こうすることで、売却後にトラブルに巻き込まれ、思わぬ損失を被ることが圧倒的に少なくなります。

例えば、離婚のため、急いで売りたいために一括査定で出された価格で売り出した事例があります。いきなり、電話が掛かってきて、物件をよく調査せず、机上査定の価格をそのままに売り出して、売れないからもっと価格を下げましょうと言われ、夫婦間でトラブルに巻き込まれた事例です。

9-3.なぜ、住宅診断士による調査が自宅の売却に有効なのか?

2018年より、中古住宅の売買において、住宅検査を紹介・あっせんできるか告知する事が義務化されています。

と言うのも、ホームインスペクションを行うことで、仲介業者が通常の注意を尽くせば、自宅の外観から認識することが出来る範囲での瑕疵の有無を調査することが出来、買主への情報提供もし易くなります。

実際に、裁判判例があり、東京地裁平成16年4月23日判決で「仲介業者には、通常の注意を尽くせば、物件の外観から認識することが出来る範囲での瑕疵の有無を調査し、その情報を買主に提供すべき契約上の義務がある」として、確認義務違反を認定した裁判例があります。

自宅の売却は一生に一度あるか無いかです。

焦って、バタバタと進め、後悔しない様、慎重に進めて下さい。

>>個別面談のお申し込みや成功事例の詳細はこちらのページにまとめています。

頂いたご相談は社内で共有し、48時間以内に回答いたします。必要な場合には、弁護士や建築士などの専門家と相談し、連絡いたします。

なお、相談は無料です。費用が発生する場合には、事前に必ずご連絡いたします。

過去に頂いたトラブル相談や質問は参考の為、こちらのページにまとめています。

*お名前やメールアドレス等を公開することはありません。

*48時間以内に確認し、回答致します。

*頂いたコメントを参考に、今後の活動を改善していきます。

西門 えみ

【執筆・監修】

相樂 喜一郎

株式会社リビングイン 代表取締役

国立大学卒業後、大手証券、総合不動産会社を経て、2012年に住まい問題の解決をテーマとした不動産会社、リビングインを創業。個人のお客様を中心に賃貸・売買仲介やその管理を行う。

特に、2015年以降全国から住宅ローン絡みのトラブルで200件以上の相談を受け、鹿児島から北海道まで70件以上の任意売却を行う。

1978年生まれ、趣味は読書と素潜り、フリーダイブ。

保有資格:不動産鑑定士補、宅地建物取引士、管理業務主任者、賃貸不動産経営管理士、ファイナンシャルプランナー2級、住宅ローンアドバイザー、防犯設備士、相続アドバイザー他

写真付きなので、スマホやPCでも、引っ越しの手順や注意点がすぐに分かります。

初めての一人暮らしを中心に、2,000件超の失敗を基に、引っ越しを賢く学びます。

最新の引っ越し事例とその考察。下見に行ったおすすめのマンションなども参考に。

この記事へのコメントはありません。